Even wat straffe uitspraken die ik afgelopen maand deed.

- Koersen van de naar onze TopAandelen-abonnees gestuurde extra tips hebben duizenden procenten stijging voor de boeg.

- De aandelen uit ons rapport “De Nieuwe Internet Hype” zullen met 80% tot 100% in koers dalen.

- De aandelen uit ons rapport “De Nieuwe Subprime Crisis” zullen met 80% tot 100% in koers dalen. De meesten zijn zelfs kandidaat voor 100% koersdaling.

Duizenden procenten koersstijging in goud- en zilveraandelen. Honderd procent koersdalingen in tech- en auto(lening)-aandelen. Dat zijn nogal uitspraken!

Eén eenvoudige reden

In normale tijden zou ik dat soort uitspraken nooit (kunnen) doen. Maar we zitten niet in normale tijden. Er is maar één reden waarom ik absoluut verwacht dat dit gaat gebeuren. Dat het zelfs onvermijdelijk is.

Het dramatische beleid van centrale banken.

Als Bernanke, Yellen, Draghi en Kuroda de afgelopen jaren normaal centrale bank-beleid zouden hebben gevoerd, zouden dit soort situaties nooit zijn ontstaan.

Bubbels en anti-bubbels

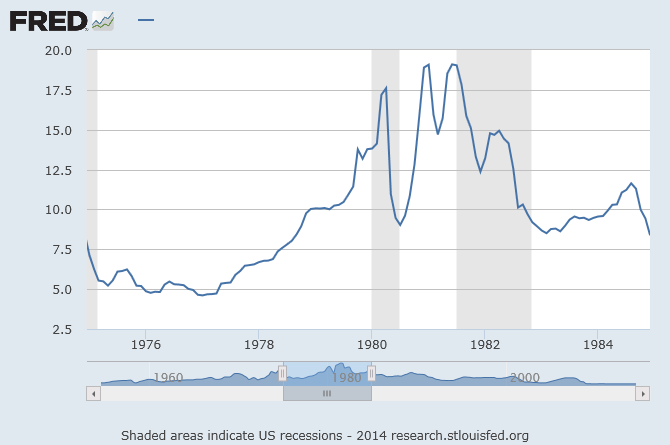

Ze vonden het echter nodig om de rente naar 0% te verlagen en bakken met geld te printen. En ze vinden het nu blijkbaar nodig met negatieve rente te experimenteren.

Daardoor onstaan overal waar je kijkt bubbels én anti-bubbels.

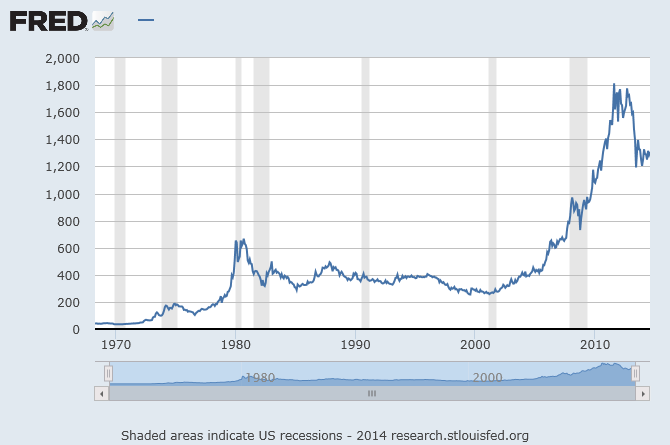

- Als centrale banken de afgelopen 20 jaar normaal beleid hadden gevoerd, dan zouden we geen enkele reden hebben om ook maar één euro in goud en zilver te steken.Nu hebben ze de wereld sinds 2011 doen geloven dat zij voor wat betreft de economie alles onder controle hebben. Waardoor de goudprijs véél te hard is gedaald.

Nu de wereld langzaamaan in de gaten krijgt dat centrale banken er een puinhoop van maken, zullen goud en zilver nog véél harder in prijs stijgen. En zullen de koersen van goud- en zilveraandelen met duizenden procenten stijgen.

- Zonder het huidige Fed-beleid zou er nooit zo’n enorme bubbel in tech-aandelen zijn ontstaan. De rente zou te hoog zijn geweest en er zouden voor durfinvesteerders veel minder mogelijkheden zijn om investeringen in tech-bedrijven te financieren.Daarnaast zouden bij een normale rente veel minder beleggers zich gedwongen hebben gevoeld om richting aandelen te gaan. Ze zouden tevreden zijn geweest met hun spaarrente of met de rente op hun obligaties.

- Zonder het huidige Fed-beleid zou de huidige enorme bubbel in de markt voor auto’s en autoleningen nooit zijn ontstaan.Het zou bij een hogere rente véél minder interessant én veel moeilijker zijn geweest om geld te lenen voor de aankoop van auto’s.

En kredietverstrekkers zouden véél minder de neiging hebben om leningen te verstrekken aan mensen die niet kredietwaardig zijn (de subprime categorie).

En er is nog veel meer…

Daarnaast zien we nog véél meer bubbels en anti-bubbels. De bubbel in studentenleningen in de VS, de bubbel van buiten de VS uitstaande dollarleningen, de anti-bubbel in olie en diverse andere grondstoffen, de enorme bubbel in obligatiemarkten.

Allemaal veroorzaakt door maar één mensensoort: centrale bankiers.

Als centrale banken normaal hadden gedaan, dan zouden dit soort situaties nooit zijn ontstaan.

En zou ik nooit kunnen schrijven over verwachte koersstijgingen van duizenden procenten en over verwachte 100% koersdalingen.

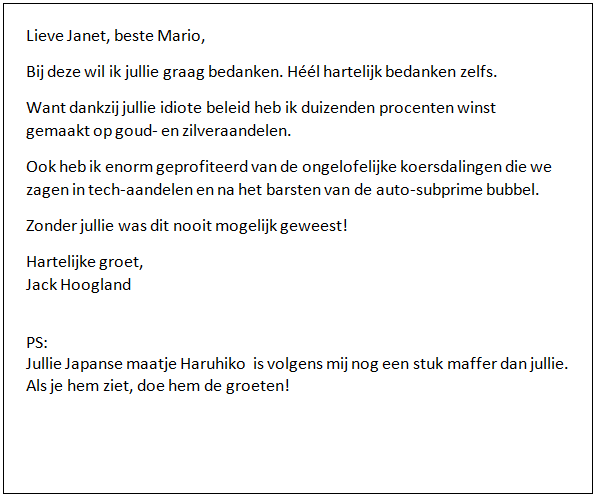

Bedankbriefje

Maar juist door het krankzinnige beleid van Yellen, Draghi en Kuroda, ben ik er ongelofelijk hard van overtuigd dat dit gaat gebeuren.

Ik heb daarom alvast dit bedankbriefje geschreven. Ga ik over een jaar of drie naar ze toesturen:

Misschien is het ook voor u een leuk idee om straks een soortgelijk bedankbriefje naar ze toe te sturen.

Profiteren van duizenden procenten koersstijging?

Pak dan de zes extra tips mee die u als nieuwe TopAandelen-abonnee ontvangt

Klik hier om TopAandelen-abonnee te worden

Profiteert u graag van de enorme koersdalingen?

Bestel dan het rapport “De Nieuwe Internet Hype” en/of “De Nieuwe Subprime Crisis”