Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Gebrek aan dollars

Afgelopen week had de Nederlandse media redelijk veel aandacht voor de steeds slechter wordende relatie tussen de VS en China.

Opvallend daarbij was dat de in kranten en op tv opgevoerde experts niets lijken te weten over de penibele economische situatie waar China zich (door kortzichtig beleid) zelfs voor de coronacrisis al in bevond.

China heeft constant dollars nodig om olie, grondstoffen etc. aan te kopen. En moet spullen aan buitenlandse bedrijven verkopen om die dollars in bezit te krijgen.

Door de coronacrisis vloeien er nu echter nauwelijks nog dollars de Chinese schatkist in.

Terwijl westerse bedrijven die olie, grondstoffen, producten aan Chinese bedrijven verkopen wél in dollars willen worden betaald.

Tegelijk hebben veel Chinese bedrijven de afgelopen jaren in dollars geleend omdat de rente daarop lager was dan bij een lening in Yuan.

Nu hebben ze dollars nodig om rente en aflossing te kunnen betalen. Dollars die ze veelal niet hebben.

China heeft een dollarprobleem. Ofwel een gebrek aan dollars probleem.

2. Vicieuze cirkel

Het gevolg van China’s gebrek aan dollars zien we in onderstaande tweet.

De USD staat op op het punt om door de hoogste koers tegenover de Chinese Yuan te breken.

Ofwel, de Yuan staat op het punt om fors in waarde te dalen tegenover de dollar.

Waardoor goederen inkopen uit het buitenland alleen maar duurder wordt.

Waardoor het toch al lage vertrouwen in de Yuan verder daalt, de Yuan nóg verder daalt etc.

China zit in een vicieuze cirkel. Omlaag.

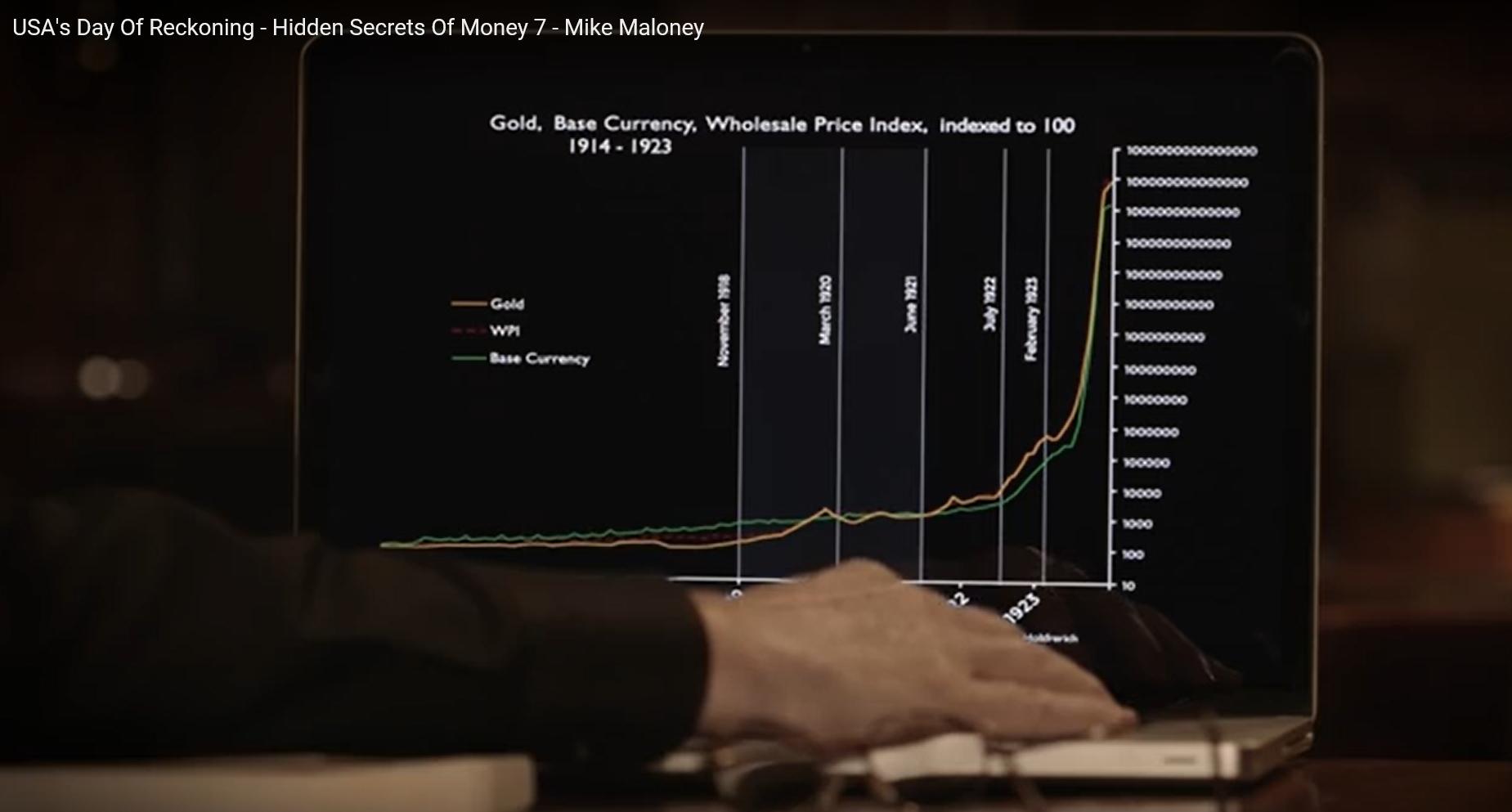

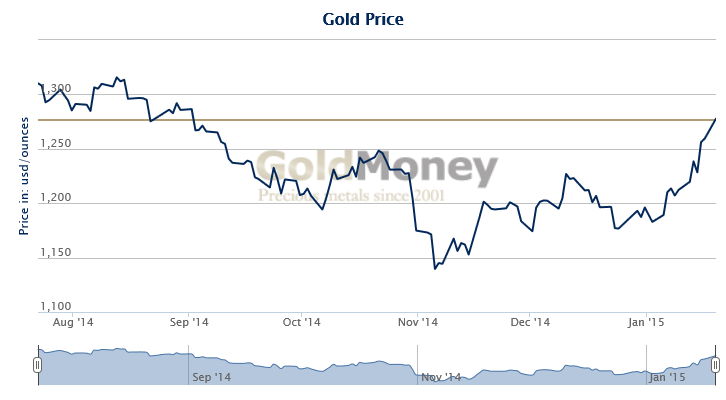

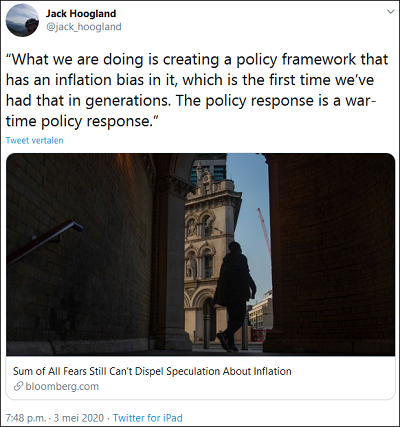

3. Angst voor inflatie

Ik zie steeds meer berichten dat bij economen en beleggers de angst voor stijgende inflatie aan het groeien is.

Dat groeiende aantal berichten over inflatie heeft een belangrijk effect op het sentiment rond goud.

Het doet steeds meer fondsbeheerders beseffen dat ze goud(aandelen) in hun portefeuille moeten opnemen.

Met als gevolg een alsmaar stijgende vraag naar goud(aandelen). En dus fors stijgende koersen.

Als nieuwe TopAandelen-abonnee ontvangt u gelijk vier extra goudtips!

Klik hier om u aan te melden!

4. Pensioenprobleempje

Het zal u niet verbazen dat Nederlandse pensioenfondsen zwaar in de problemen zitten.

Ik keek even op de website van het ABP en zag dat dit fonds een dekkingsgraad van slechts 82% heeft. Da’s bar een boos.

Maar het is nog heilig vergeleken met de situatie in de VS.

De pensioenfondsen van Amerikaanse ambtenaren hebben een dekkingsgraad van slechts 52%!

Ik heb een sterk vermoeden dat politici straks een creatieve oplossing gaan verzinnen om volkswoede te voorkomen.

Dit enorme pensioentekort zal straks met door de Fed geprint geld worden aangevuld.

Welk probleem je tegenwoordig ook tegenkomt, de conclusie is iedere keer opnieuw dat de oplossing ervan leidt tot een fors stijgende goudprijs.

5. Ze vertrekken allemaal

In de eerste twee tweets bovenaan deze nieuwsbrief liet ik u al zien dat China een enorm economisch probleem heeft.

Dat probleem wordt door de coronacrisis en door China’s eigen gedrag richting andere landen zelfs nóg groter.

Amerikaanse én Europese bedrijven halen hun fabrieken massaal weg uit China.

Terwijl de Japanse regering haar bedrijven zelfs subsidie geeft om weg te gaan uit China.

De dag dat de Chinese bevolking zich tegen Xi Jinping en zijn Communistische Partij keert, komt met rasse schreden naderbij.

Als laatste nog even dit…

We zien wereldwijd steeds meer protesten tegen de lockdown en de gevolgen daarvan.

De geschiedenis herhaalt zich, want 101 jaar geleden gebeurde precies hetzelfde na de uitbraak van de Spaanse griep.

Waarna de wereld werd geconfronteerd met een vernietigende tweede golf die miljoenen slachtoffers eiste.

Als het heropenen van de economie fout gaat, het virus weer oplaait, en regeringen weer lockdown maatregelen gaan nemen, dan kunnen er rare dingen gebeuren.

Wees dus voorzichting!

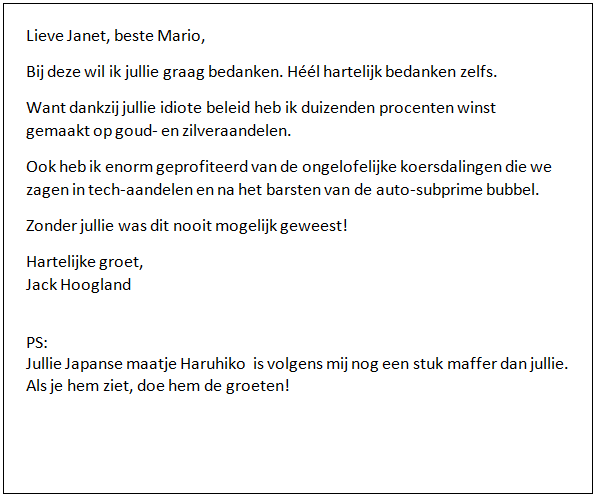

Dit loopt in de duizenden procenten!

In ons nieuwe “Super Rendement Rapport” onder meer het fantastische dividendaandeel waarover ik u vrijdag al vertelde.

Een fantastich zilveraandeel van een bedrijf dat een zilvermijn met enorm hoge zilvergraad heeft ontdekt.

Gaat 13 miljoen ounces produceren tegen een kostprijs van nog geen $5 per ounce!

Alleen dát geeft voor dit aandeel al 1000% koerspotentieel.

Maar dit bedrijf heeft enorm potentieel om nog véél meer zilver te ontdekken. Om vanaf 2022 véél meer dan 13 miljoen ounces te produceren.

Tot zelfs vier keer zoveel!

Dat geeft duizenden procenten koerspotentieel!

Bestel hier het splinternieuwe “Super Rendement Rapport”!