Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Lockdown

Bovenop de ongelofelijk grote wereldwijde economische problemen als gevolg van de oorlog in Oekraïne, komt dat China nu enorm worstelt met Covid.

Dit weekend ging Shenzhen, een stad met 17 miljoen inwoners in lockdown.

Shenzhen is een belangrijke toeleverancier van de wereldwijde tech- en machine-industrie.

Daarbij is de haven van Shenzhen de op drie na grootste ter wereld.

Dit leidt tot meer problemen in de wereldwijde handelsketen, en dus meer inflatie.

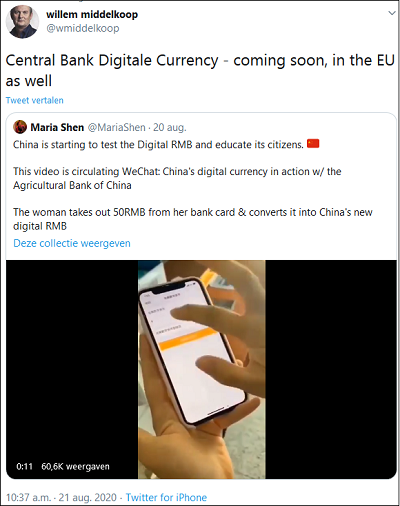

2. Einde monetair systeem

Nadat ik u er vorige week al over vertelde, is het goed om nog even te benadrukken hoe enorm de impact is van de sancties tegen de Russische centrale bank.

Iedere centrale bank, en feitelijk iedereen ter wereld weet nu dat banktegoeden in dollars, euro’s en andere papieren valuta ieder moment van je kunnen worden afgenomen.

Credit Suisse-strateeg (en ex-Fed offical) Zoltan Pozsar staat bekend als kenner van het wereldwijde geldsysteem.

Hij schreef vorige week dat dit het einde van huidige financiële systeem betekent.

Waar papieren valuta tot nu toe alleen inflatierisico hadden, komt daar nu confiscatierisico bij.

Waardoor vertrouwen als belangrijkste pijler onder het huidige systeem wegvalt.

In het nieuwe systeem zal papiergeld gedekt worden door tastbare grondstoffen. Vooral goud en zilver.

Dat betekent per definitie dat goud de komende jaren moet stijgen naar hoogtes die ik vorige maand in dit artikel beschreef.

3. Mismatch

De beheerder van één van ’s werelds meest succesvolle hedgefondsen gaf in een interview met WSJ een boodschap die ons als muziek in de oren klinkt.

Het gros van alle beleggers onderschat hoe enorm de mismatch tussen vraag een aanbod van grondstoffen is.

Maar ook hoe lang het zal duren voordat vraag en aanbod weer in evenwicht zijn.

Beleggers onderschatten nog steeds hoe groot de bull markt in onder meer koper, nikkel en kobalt gaat zijn, en hoe lang die zal aanhouden.

Dinsdag vertelde ik u dat de VS én Europa de vraag naar koper, nikkel en kobalt nu zelfs nog verder omhoog jagen.

Waarmee ze de tekorten nog groter maken.

Klik hier om dat artikel nog even te lezen!

4. De risico’s die je niet ziet

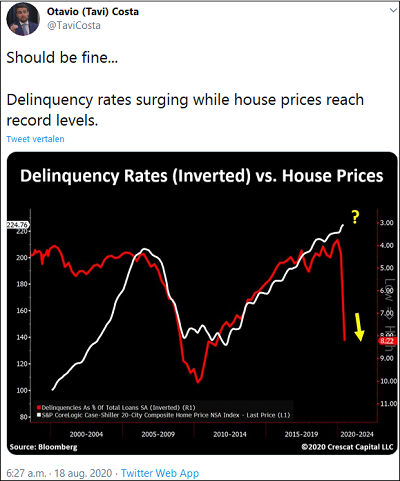

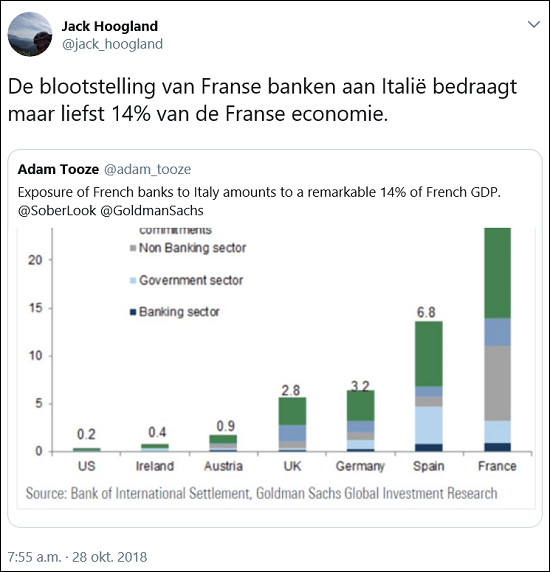

Vorige week vertelde ik u al dat beleggers zich zorgen beginnen te maken over hoe banken er financieel voor staan.

Die bezorgdheid is goed te zien aan de razendsnel dalende koersen van bankaandelen.

Ook hoofdeconoom Carmen Reinard van de Wereldbank maakt zich zorgen.

De balansen van banken zien er op het eerste gezicht goed uit.

Tegelijk weet iedereen dat die balansen ondoorzichtig zijn, waardoor je niet goed kunt beoordelen hoe banken er daadwerkelijk voor staan.

Ik maak me zorgen om de risico’s die ik niet kan zien, aldus Reinard.

Wat mij betreft een extra reden om in goud(aandelen) te beleggen.

5. Buy the dip?

Mohammed El Erian schreef vorige week dat een taxichauffeur hem vroeg of het al een goed idee was aandelen bij te kopen.

Deze anekdote wordt bevestigd door diverse indicatoren die erop wijzen dat veel beleggers denken dat iedere dip automatisch wordt gevolgd door nieuwe koersstijgingen.

Zoals de tweet hieronder echter aangeeft, kunnen centrale banken de beursindices niet langer ondersteunen door meer geld te printen.

Dit alles bevestigt wat ik u vrijdag al vertelde.

Namelijk dat we nu dezelfde situatie zien als begin jaren ’70 en begin jaren ’00.

De beginfase van een langjarige periode waarin beleggers gewone aandelen verkopen, en in plaats daarvan grondstofaandelen gaan kopen.

De komende tien jaar zijn voor grondstof-, goud- en zilveraandelen!

Lees hier nog even mijn artikel van vrijdag.

Als laatste nog even dit

Politici hebben iedere paar maanden een andere verklaring voor hoge inflatie.

Nu al 6 miljoen!

Naast het fantastische zilveraandeel waarover ik u vorige week vertelde, ontdekten we voor ons nieuwe “Super Rendement Rapport” ook een uniek goudaandeel.

Bedrijf bezit groot grondgebied dat maar liefst vijf potentiële goudmijnen huisvest.

Terwijl pas boringen zijn gedaan in een klein gedeelte van het gebied, zijn tot dusver al 6,3 miljoen ounces goud ontdekt.

De bouw van de eerste mijn start dit jaar.

Die mijn gaat vijftien jaar lang 223.000 ounces produceren tegen een all-inn kostprijs van slechts $775 per ounce.

En heeft enorm veel uitbreidingspotentieel.

Tegelijk zijn voor het tweede project al 1,2 miljoen ounce goud ontdekt. Deze mijn zal naar verwachting nog winstgevender zijn.

En daar komen dan nog het derde, vierde en vijfde project achteraan!

Heeft nu al een goudreserve van ruim 6 miljoen ounces. En gaat de komende jaren nog véél meer goud ontdekken.

Dit bedrijf heeft alles in huis om een grote, en vooral zéér winstgevende goudproducent worden.

Duizenden procenten koerspotentieel!

Bestel hier het nieuwe “Super Rendement Rapport”