Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

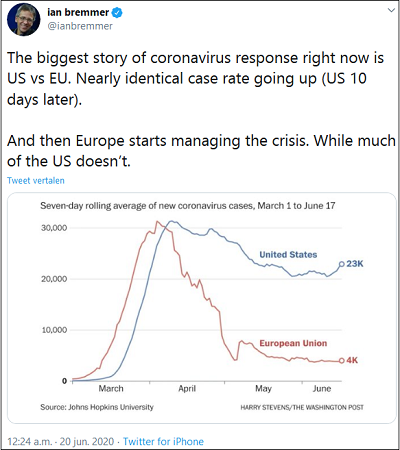

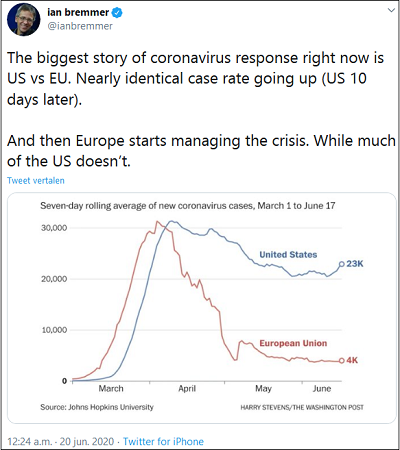

1. Corona in de VS

Covid19 is weer volop in opmars in de VS.

De grafiek in onderstaande tweet laat goed het verschil zien tussen de VS en Europa.

Europese landen versoepelden hun corona-maatregelen pas nadat het aantal dagelijkse besmettingen met meer dan 85% was gedaald.

In de VS reageerden ze veel te laat én duurde de lockdown veel te kort. Zelfs in het zo zwaar getroffen New York.

Nu ondervinden ze daarvan de gevolgen. Het gemiddelde aantal dagelijkse besmettingen over de afgelopen week steeg naar ruim 27.000.

2. Apple sluit winkels

Vooral in de VS heeft het geen enkele zin om eender welke verklaring van eender welke politicus serieus te nemen.

Ze hebben van Covid19 een politieke issue gemaakt.

Belangrijker daarom is het om te kijken naar de cijfers én naar wat bedrijven doen. Want bedrijven nemen beslissingen op basis van feiten.

Vrijdag maakte Apple bekend dat ze elf Apple Stores in vier Amerikaanse staten opnieuw gaat sluiten omdat het risico daar te groot wordt.

Een belangrijk signaal dat de Amerikaanse economie zéér zware tijden tegemoet gaat.

3. Fraude

Vorige week werd bekend dat er €1,9 miljard zoek is bij de Duitse betaaldienst Wirecard.

Dit soort fraudes komen altijd boven water als een periode van jarenlang te lage rente en te optimistische beleggers eindigt.

Want na jarenlang te lage rente, teveel geprint geld en te veel optimisme ontstaat altijd gemakzucht.

Door die gemakzucht kunnen ook twijfelachtige bedrijven onbeperkt geld ophalen door te lenen of aandelen uit te geven.

Waardoor kwaadwilligen worden uitgenodigd om zichzelf te verrijken.

Als vervolgens de recessie begint, komen de fraudes automatisch bovendrijven.

Ga er maar rustig vanuit dat we de komende tijd meer van dit soort berichten gaan zien. Ook van grote, bekende namen die niemand verwacht.

Zo ging het in 2000. Zo ging het in 2008. Zo zal het nu gaan.

4. Smart Money

Vrijdag vertelde ik u al dat de private banks aan ’s werelds superrijken adviseren om een groter deel van hun vermogen in goud te beleggen.

De tweet hieronder geeft daarvoor een duidelijke reden.

Het slimme geld verliest in rap tempo haar vertrouwen in centrale bankiers.

Ga er ook maar rustig vanuit dat de huidige bull markt in goud enkel en alleen wordt gedreven door slim geld.

Bij de grote kudde komt goud pas langzaamaan op de radar als het ver door de $1900 is gebroken.

Klik hier om mijn artikel van vrijdag nog even te lezen!

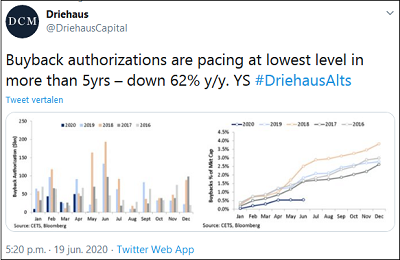

5. Waarvoor lenen ze al dat geld?

Vorige week liet ik u zien dat beursgenoteerde bedrijven de afgelopen maanden een ongelofelijke hoeveelheid geld hebben geleend.

Tot begin dit jaar deden ze dat deels om te investeren, deels voor overnames én voor een fors deel om eigen aandelen in te kopen.

Punt is dat bedrijven nu niet investeren en geen overnames doen.

En op onderstaande tweet zien we dat ze ook nauwelijks eigen aandelen meer inkopen.

Dat leidt tot de conclusie dat bedrijven massaal geld lenen, puur om tijd te winnen. Om de kans op overleven groter te maken.

Het geeft aan dat bedrijven zéér pessimistisch en bang zijn dat ze deze crisis niet gaan overleven.

Vrijdag vertelde ik u over de rampzalige situatie op de Amerikaanse automarkt. We selecteerden zeven aandelen, die kandidaat zijn voor 100% koersdalingen.

Klik hier om het artikel van vrijdag nog even te lezen!

Als laatste nog even dit…

Als wielerliefhebber las ik dit weekend een interview met Hennie Kuiper, die op een unieke manier alle corona-ongemakken (zoals gebrek aan sport) relativeert.

Iemand die in 1900 werd geboren, kon pas rond zijn 50e levensjaar voelen hoe het is om op een normale manier te leven.

Zet dat eens tegenover die paar maanden ongemak die we dit jaar hebben ervaren…