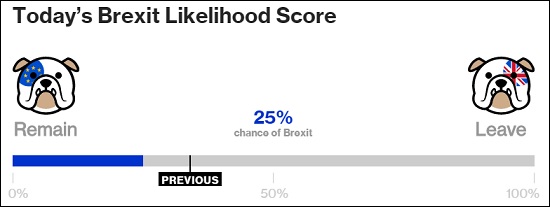

Vandaag gaan de Britten naar de stembus. En de kans is zeer groot dat ze gewoon in de EU blijven. Volgens Bloomberg’s Brexit Tracker was de kans op een Brexit vorige week nog gestegen tot 42%.

Maar na de moord op parlementslid Jo Cox veranderde alles weer. Vanmorgen achtte Bloomberg de kans op een Brexit opnieuw op 25%.

Tegelijk weten we echter dat ze in Groot-Brittannië een fantastisch track record hebben als het gaat om het volledig foutief voorspellen van verkiezingsuitslagen.

Je mag een Brexit dus niet uitsluiten.

George Soros waarschuwt

Ik vertelde u vorige maand al in dit artikel over George Soros’ nieuwste beleggingen. Deze week deed hij weer van zich spreken. Mochten de Britten toch kiezen voor een Brexit, dan voorziet miljardair Soros rampspoed op de beurzen.

Als Soros zoiets voorspelt, dan haalt het wereldwijd alle financiële én alle gewone kranten. Hij heeft dus aan de hele wereld verteld wat hij verwacht.

Uiteraard weet ik niet hoe de beurzen in geval van een Brexit zullen reageren. Niemand weet dat.

Politieke uitspraak

Maar ik word wel automatisch sceptisch van zo’n uitspraak. Want bij alle grote ontwikkelingen waar Soros in het verleden zijn miljarden mee verdiende (val Britse Pond in 1992) nam hij nooit de moeite om de wereld vooraf te informeren.

Dit lijkt mij daarom eerder een politieke uitspraak, bedoeld om angst te zaaien onder de twijfelaars. Zodat ze niet voor een Brexit zullen durven stemmen.

Mocht Soros toch gelijk krijgen

Mocht hij toch gelijk krijgen, dan ga ik er totaal geen last van hebben. Zoals ik u dinsdag al in dit artikel vertelde, speel ik in op stijgende én op dalende koersen.

Bij een Zwarte Vrijdag zullen de koersen van goud- en zilveraandelen nog iets harder stijgen. Maar deze aandelen zullen zonder een zwarte vrijdag de komende jaren ook met duizenden procenten in koers stijgen.

En voor de aandelen uit ons rapport “De Nieuwe Subprime Crisis” en “De Nieuwe Internet Hype” zullen we wat eerder de koersdalingen zien, die ook zonder een zwarte vrijdag onvermijdelijk zijn.