Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

Zo pakt u (ook als u geen Twitter heeft, of mij niet volgt) toch een paar interessante berichten mee.

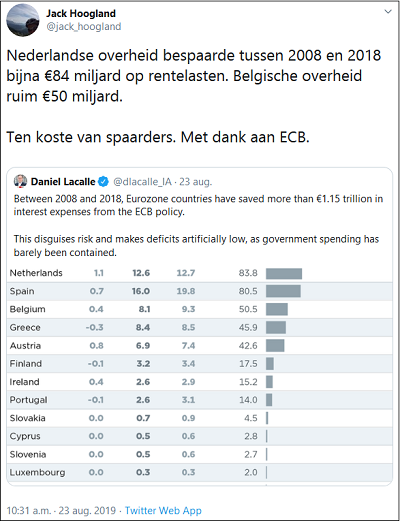

1. Duitse malaise breidt zich uit

Dat de Duitse industrie in een recessie verkeert, is inmiddels wel duidelijk. Maar tot nu toe hield de dienstensector de boel nog redelijk overeind.

Daar is nu verandering in gekomen. De Duitse Services PMI daalde vorige maand fors.

De economische malaise breidt zich nu dus uit. Wat betekent dat het niet lang zal duren of de Duitse werkloosheid zal gaan stijgen.

En krijg die dan maar weer eens omlaag.

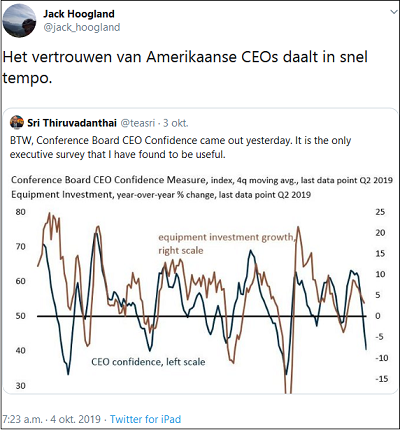

2. Pessimistische CEO’s

Ook in de VS zien we alsmaar meer indicatoren die op een snel naderende recessie wijzen.

Het vertrouwen van Amerikaanse CEO’s daalt in snel tempo. Zelfs richting het niveau van de kredietcrisis!

Als CEO’s pessimistisch worden, dan stoppen ze met geld uitgeven.

Dat vertaalt zich in lage bedrijfsinvesteringen, kostenbesparingen en uiteindelijk ook in massa-ontslagen.

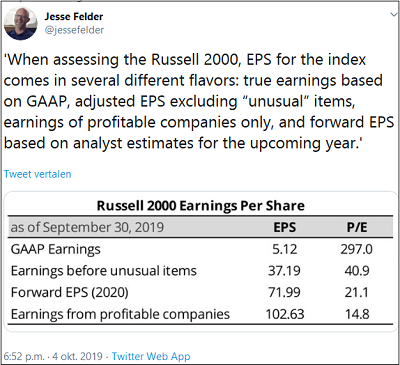

3. Belachelijk duur

Soms lees ik ergens dat de beurs als geheel helemaal niet zo erg overgewaarderd is.

In onderstaande tweet ziet u hoe dat werkt. Analisten die dat beweren laten gewoon alle aandelen van verlieslijdende bedrijven weg uit hun berekening.

En komen zo op een gemiddelde koers/winst verhouding van 14,8.

Neem je alle 2000 aandelen die deel uitmaken van de brede Russell-2000 index, dan noteert het gemiddelde aandeel nu bijna 41 keer de operationele jaarwinst.

Het gemiddelde beursgenoteerde aandeel is dus belachelijk duur.

Vergelijk dat eens met het aandeel waarover ik u vrijdag vertelde. Een snel groeiend bedrijf dat slechts 4 keer de voor komend jaar verwachte winst noteert.

Niet zo gek dat het koerspotentieel van dit aandeel enorm hoog is.

Bestel hier het nieuwe “Super Rendement Rapport”!

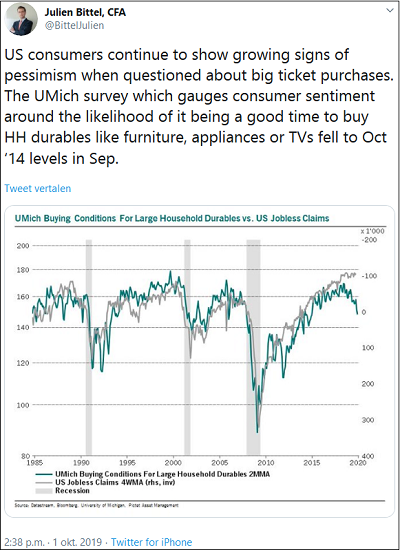

4. Pessimistische consumenten

Dat het vertrouwen van CEO’s in de nabije toekomst daalt, is logisch als je kijkt naar de grafiek in onderstaande tweet.

Amerikaanse consumenten worden steeds pessimistischer.

Hebben steeds minder zin om geld uit te geven voor grote aankopen als meubels, huishoudelijke apparaten en tv’s.

De Amerikaanse economie bestaat voor 70% uit consumentenuitgaven. Als iedere Amerikaan slechts een paar procent minder uitgeeft, heb je al een recessie.

5. Interessante vergelijking

Vorige week vertelde ik u in dit artikel al dat beleggers langzaam maar zeker steeds kritischer worden over tech-aandelen.

Ze beginnen te beseffen dat de koersen van tech-aandelen vooral bestaan uit gebakken lucht.

In onderstaande tweet voegt Louis Gave daar een interessante dimensie aan toe.

Hij stelt (terecht) dat de handelsoorlog met China vooral een tech-oorlog is.

Nu tech-aandelen kopen is volgens hem alsof je in 1914 onroerend goed koopt in de Elzas.

You don’t want to own the battlefield.

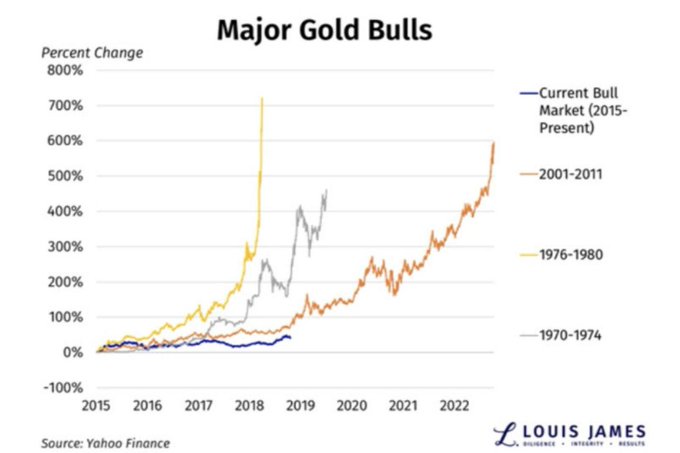

Als laatste nog even dit…

Als u zich afvraagt hoeveel stijging goud nog voor de boeg heeft, kijk dan even naar onderstaand plaatje.

Daar ziet u de vorige bull markten voor goud.

Er zijn twee verschillen tussen de huidige en de vorige bull markten voor goud.

Toen was er nog geen sprake van 0% rente of zelfs negatieve rente. Bovenal had niemand het toen over extreme maatregelen als Modern Monetary Theory of over helikoptergeld.

Goud zal daarom tijdens de huidige bull markt véél harder stijgen.

Het goudaandeel dat we voor ons nieuwe “Super Rendement Rapport” selecteerden heeft alles in zich om onvoorstelbaar hard in koers stijgen.

Lees hier nog even het artikel daarover.