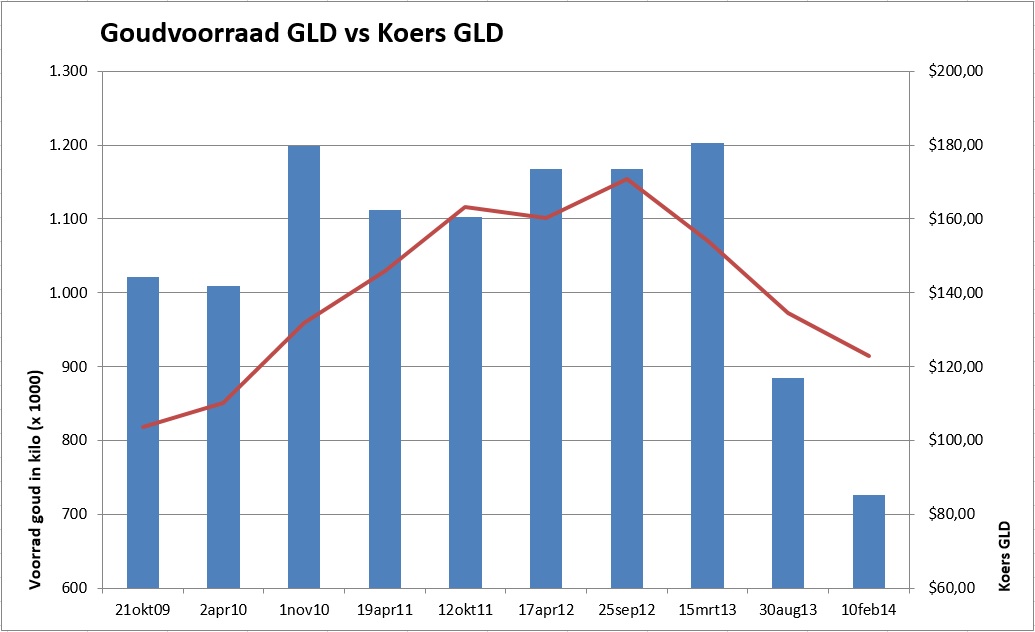

Afgelopen vrijdag viel ik u al lastig met dit uitgebreide artikel, waarin ik beschreef welk enorm deel van de wereldwijde goudproductie in China en India terecht komt. En dat het bijna zeker is dat westerse centrale banken hun goudvoorraden aan het verkwanselen zijn.

Nu ga ik u weer lastigvallen met een artikel over goud. Want er is gewoon teveel gaande in de goudmarkt. Ontwikkelingen die je absoluut niet mag missen.

Ik vertelde u vrijdag dat de Comex goudvoorraad inmiddels al was gedaald naar 7,1 miljoen ounces. Toen ik vanochtend dit laatste rapport bekeek, was die voorraad alweer verder geslonken tot 6,9 miljoen ounces. In een paar dagen tijd!

Ik ga nu even technisch doen

De Fed least goud aan JP Morgan (JPM). Fed levert goud. JPM maakt de totale waarde in dollars over aan de Fed. En verkoopt het goud in de markt. JPM verkoopt vervolgens meer goud aan haar klanten dan ze daadwerkelijk van de Fed heeft ontvangen. Erop rekenend dat klanten hun goud niet fysiek opvragen.

Fed betaalt JPM de zogenaamde GOFO (Gold Forward Offered) rate. Die GOFO rate was begin april 0,23%. Dat lijkt weinig, maar voor een risicoloze transactie in grote bedragen is het lang niet slecht.

De Fed plaatst ontvangen dollars op geldmarkt en ontvangt LIBOR-rate. In een normale situatie is de LIBOR rate hoger dan de GOFO rate. Met als resultaat dat de Fed én JPM beiden geld verdienen.

Bullion Banks in nood

Die GOFO rate is sinds 8 juli negatief. Dat betekent dat JPM (en haar collega bullion banks) nu wil betalen om goud van centrale banken te leasen. Terwijl ze gewend is er juist aan te verdienen.

Waarom zouden de Bullion Banks willen betalen voor iets waar ze normaal gezien aan verdienen?

Lijkt mij duidelijk. Omdat steeds minder mensen genoegen nemen om in goud te beleggen via ETF’s en door grootbanken aangeboden goudfondsen. Teveel mensen willen alleen nog fysiek goud. En daar zijn de Bullion Banks niet op berekend. Waardoor ze door hun voorraden geraken. Ze beginnen in nood te komen!

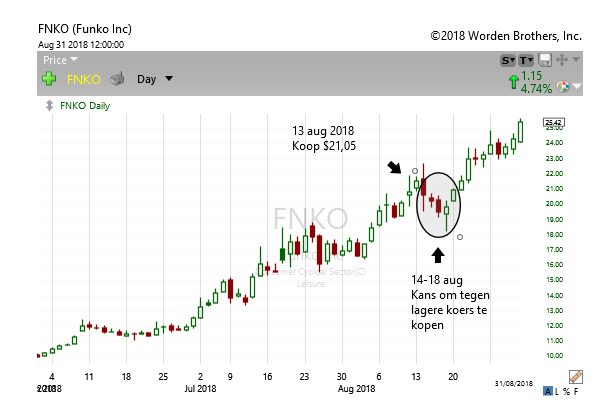

Wat heeft de goudprijs de afgelopen weken gedaan?

Het lijkt er sterk op dat de goudprijs de afgelopen weken herstel heeft ingezet. Zie onderstaande grafiek.

Terwijl de bullion banks in goudnood zitten, heeft de goudprijs herstel ingezet. En beleefde goud gisteren de beste dag van het afgelopen jaar. Uiteraard zeer tegen de zin van de centrale banken en de bullion banks in.

Er is een fysiek goud tekort. En de goudprijs zal de komende jaren enorm stijgen.

De les die we hieruit kunnen trekken

Beleg vooral niet in goud via door grootbanken aangeboden goudrekeningen of fondsen. Of via ETF’s. Allemaal papiergoud. Papiergoud is niets anders dan een belofte. En draagt dus tegenpartijrisico met zich mee.

Koop alleen fysiek goud. Ofwel via een échte goudrekening, ofwel door het gewoon bij u thuis te laten leveren. Zelf heb ik beide. Dit zijn mijn favoriete aanbieders.