Er is een belangrijk stuk informatie over onze GoedNieuwsBeleggen-strategie dat ik nog niet met u heb gedeeld.

Met GoedNieuwsBeleggen selecteren we een aandeel nadat het bedrijf met positief nieuws is gekomen. Zoals bijvoorbeeld goede kwartaalcijfers.

Koers daalt de eerste paar dagen

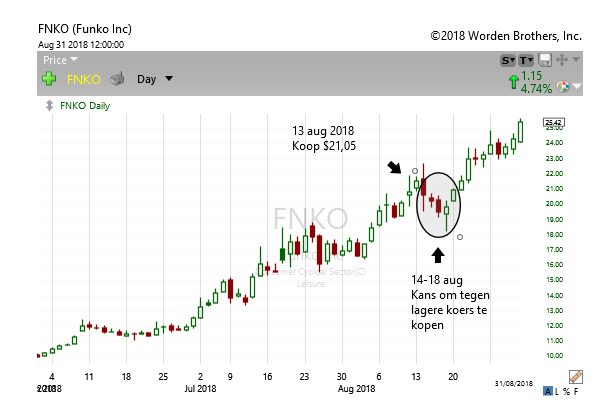

Op onderstaande grafiek ziet u wat er vaak direct na zo’n positief nieuwsbericht gebeurt.

U ziet hier dat we op 13 augustus Funko (FNKO) selecteerden. Maar dat de koers in de eerste paar dagen na selectie daalde.

Dit is een bekend fenomeen. Het gebeurt vaak dat korte termijn beleggers na zo’n positief nieuwsbericht direct hun winst nemen. Met als gevolg dat de koers in de eerste paar dagen zijwaarts beweegt of daalt.

Wie een paar dagen later aankocht..

Dat betekent dat u als GoedNieuwsBeleggen-abonnee direct mag reageren op een koopsignaal, maar dat dit absoluut niet hoeft.

Met FNKO staan we na drie weken op 21% koerswinst. Echter, abonnees die het aandeel een paar dagen later kochten staan op 27% tot zelfs 34% koerswinst.

Tegen een lagere koers aankopen betekent lager koersrisico en een potentieel hogere koerswinst.

Snelle, forse koersstijgingen + extra koerswinst

Omdat je met GoedNieuwsBeleggen alléén belegt in aandelen van bedrijven die met positief bedrijfsnieuws de nodige media-aandacht genereren, verhoog je je kans op snelle, forse koerswinsten.

En heb je zelfs grote kans op extra koerswinst als je een aandeel een paar dagen later tegen een lagere koers aankoopt.

We gaan de beurs nóg harder verslaan!

Vorige maand vertelde ik u al dat de afgelopen jaren door de hypes in ETF’s en FANG-aandelen niet gemakkelijk waren voor een strategie als GoedNieuwsBeleggen.

Als je dan kijkt naar de prachtige rendementen die we met deze topstrategie desondanks hebben behaald, dan weet je wat er de komende jaren gaat gebeuren.

We gaan de beurs nóg harder verslaan!

Gemakkelijker kan je het niet verzinnen

Het mooiste van alles is dat GoedNieuwsBeleggen een supersimpel te volgen beleggingsstrategie is.

Je houdt 15 aandelen in portefeuille. Aandeel kopen. Gemiddeld twee maanden vast houden. Aandeel verkopen. Nieuw aandeel kopen.

Gemakkelijker kan je het niet verzinnen.

Met deze topstrategie ga je gouden tijden tegemoet!

Klik hier om ook GoedNieuwsBeleggen-abonnee te worden.