Voor onze Tweet van de week rubriek kies ik één van de in mijn ogen belangrijkste tweets die ik in de dagen voordien op mijn twitter-account plaatste, en bespreek die met u.

Deze week koos ik twee tweets.

De afgelopen jaren zijn we gewend geraakt aan lage inflatie. Ook dacht iedereen (en denken velen nog steeds) dat de economie nog jarenlang traag zou groeien en dat inflatie altijd laag zal blijven.

Duidelijke indicaties

Nu zien we echter duidelijke tekenen dat stijgende inflatie aan de horizon opdoemt. In snel tempo.

In Europa’s grootste economie Duitsland was inflatie vorige maand al bijna 2%.

Zowat alle cijfers die de afgelopen maand bekend zijn gemaakt, duiden daarnaast op forse economische groei. Dat duidt erop dat inflatie snel boven de 2% zal uitstijgen.

In Nederland zien we hetzelfde gebeuren.

Ook in de VS

Maar ook in de VS zien we nu duidelijke indicaties dat inflatie aan het stijgen is.

Het is duidelijk dat centrale banken (bewust) traag zijn met het reageren op deze ontwikkeling. Bang als ze zijn om de economische groei de kop in te drukken.

En het is zéér interessant om te zien hoe de obligatiemarkt gaat reageren op stijgende inflatie.

Enorm positief voor goud

Maar één ding is wel heel duidelijk. Dit is een razend positieve ontwikkeling voor goud!

Als spaarder lijkt mij dit een goed moment om fysiek goud en/of zilver te kopen.

Ik doe dat bij deze aanbieders.

Als je écht grote winsten wilt maken

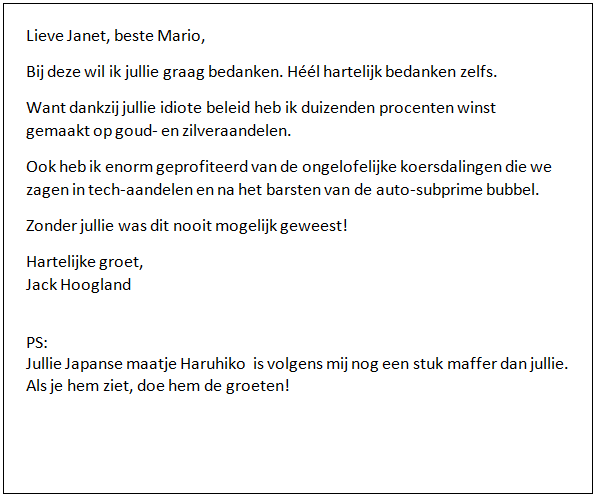

Als je als belegger voor de écht grote winsten wilt gaan, dan moet je nú in goud- en zilveraandelen beleggen. Vrijdag vertelde ik u al over het fantastische goudaandeel in ons “Super Rendement Rapport”.

Als nieuwe TopAandelen-abonnee ontvangt u daarnaast de vier extra tips die we vorige maand hebben uitgestuurd. Van aandelen die de komende jaren met duizenden procenten in koers gaan stijgen.

Door vandaag abonnee te worden, pakt u dus in één keer vier extra tips mee! De komende weken/maanden gaan we er meer uitsturen.

Deze goud- en zilveraandelen gaan de komende jaren onvoorstelbaar hard in koers stijgen.

Profiteer met ons mee!

Klik hier om ook TopAandelen-abonnee te worden