We ontvingen afgelopen weken diverse mails van mensen met vragen over goud en zilver. En uit veel van die mails blijkt dat mensen de basis uit het oog verliezen. Ze vergeten wat de fundamentele reden is om goud en/of zilver te bezitten.

Terwijl het juist tijdens een tijdelijke prijsdaling cruciaal is om jezelf er continu aan te herinneren waaróm het belangrijk is om goud en/of zilver te bezitten. Want dat helpt om domme acties te voorkomen én om juist van de lagere goud- en zilverprijs te profiteren!

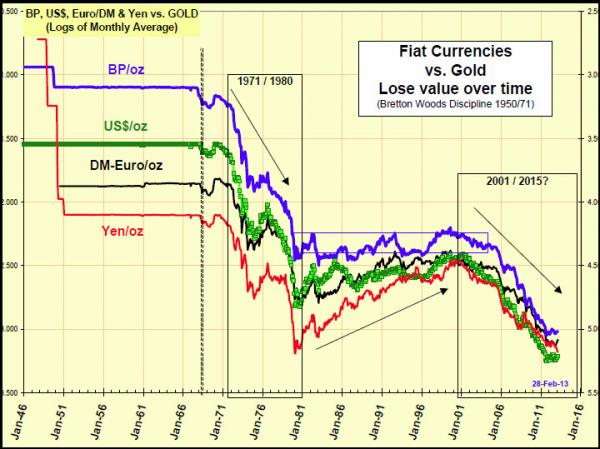

Hieronder laat ik u even een langjarige grafiek zien. Deze grafiek geeft de waarde van diverse valuta weer. In goud gemeten.

Op deze grafiek is duidelijk te zien wat er gebeurde nadat Nixon in 1971 de goudstandaard opblies. Vanaf dat moment gingen bij centrale banken de geldpersen aan. Met als gevolg dat de waarde van papiergeld tot 1980 fors daalde (en de goudprijs fors steeg).

Daarna zien we vanaf 1980 hoe de waarde van papiergeld steeg (en goud dus in prijs daalde), en vervolgens zien we hoe de waarde van papiergeld sinds 2001 is gedaald. En goud dus in prijs is gestegen.

1980-2000: geen enkele reden om goud of zilver te bezitten

Tussen 1980 en 2000 voerden centrale banken een verantwoord beleid, gericht op het hebben van een sterke, waardevaste munt. Hoge rente, lage inflatie. En dus was het absoluut niet nodig om goud of zilver te bezitten.

Na het barsten van de Nasdaq-bubbel en de aanslagen van 09/11 begonnen centrale banken opnieuw geld te printen. En sinds 2008 hebben ze alle remmen los gegooid. En hebben ze hun rente op lager dan 1% staan. Sinds 2001 is de waarde van papiergeld daarom fors gedaald (en zijn goud en zilver fors in prijs gestegen).

Mijn conclusie

Het enige waar je op moet letten is het beleid van ’s werelds centrale banken. Zo lang centrale banken de rente kunstmatig laag houden, en zo lang centrale banken massaal geld blijven printen, is het verstandig om goud (en zilver) te bezitten.

Daar doet de huidige correctie niets aan af. Kijkt u maar eens op de grafiek of u de correctie van 1975 nog kunt vinden. Die was fors zwaarder van de huidige. Op deze langjarige grafiek is het slechts een blipje!

Hoe lang blijven centrale banken dit beleid nog voeren?

Net zo lang tot inflatie uit de hand loopt. Nu de rente verhogen en stoppen met geld printen veroorzaakt direct een economische depressie die zijn gelijke in de geschiedenis niet kent. En dus zullen ze niet alleen geld blijven printen, maar zullen ze ook steeds meer papiergeld gaan printen.

Het is daarom nu véél interessanter dan een jaar geleden om goud en zilver bij te kopen. Want het is alleen maar goedkoper geworden!

Ik blijf daarom absoluut bijkopen! Het is wat mij betreft de enige manier om mijn spaargeld te beschermen tegen het huidige wanbeleid van politici en centrale banken. Klikt u hier voor de aanbieders die wij de beste vinden.