Naar aanleiding van mijn artikel van afgelopen vrijdag over de onvermijdelijke goudhype, kregen we een aantal vragen van lezers. De meest gestelde vraag is over wanneer die hype zal uitbreken.

Als we daarop echter het antwoord hadden, dan zou het leven wel héél gemakkelijk worden. Voor ons staat vast dát dit gaat gebeuren. Maar uiteraard is het onmogelijk te weten wannéér.

Daarom is geduld zo belangrijk bij beleggen!

Anderen vroegen of escalatie van de huidige problemen met Rusland en in het Midden-Oosten de vraag naar goud (en dus de goudprijs) zal doen stijgen. Een zeer goede vraag, waarop mijn antwoord kort en bondig is:

Op termijn stijgt de goudprijs NOOIT door geopolitieke onrust.

Goudprijs stijgt ALLEEN door inflatiebeleid centrale banken

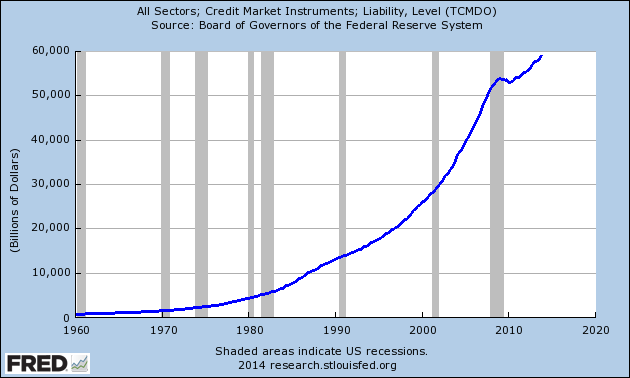

De goudprijs stijgt op de lange termijn enkel en alleen omdat papiergeld minder waard wordt. Papiergeld wordt minder waard omdat centrale banken bewust inflatie creëren. Door geld te printen.

Alleen als centrale banken straks besluiten om méér geld te printen, om zo de negatieve economische effecten van de handelsoorlog met Rusland op te vangen, dan heeft een geopolitieke gebeurtenis (indirecte) invloed.

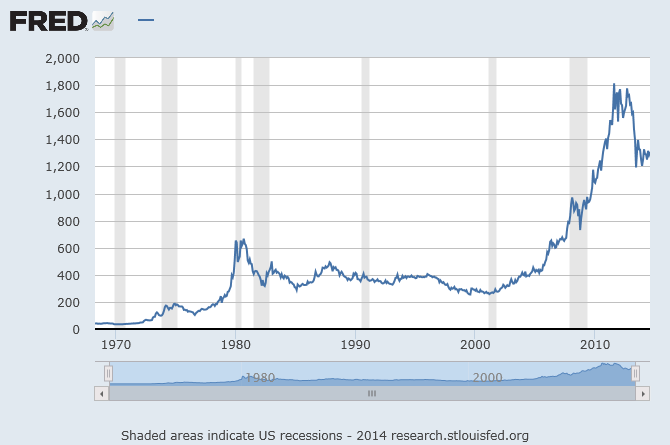

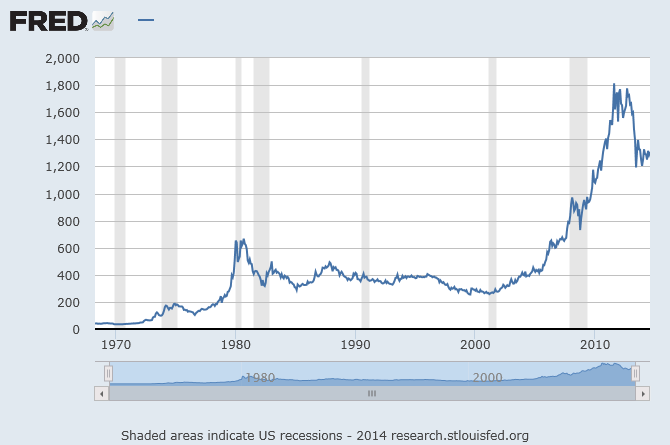

Goudprijs van 1968 tot 2014

Op de grafiek hieronder zit u de ontwikkeling van de goudprijs van 1968 tot 2014.

Als we naar de grafiek kijken, dan zijn er twee dingen die we ons moeten realiseren. De eerste is dat de goudprijs van 1934 tot 1971 rond $35 per ounce noteerde. Er was geen inflatie. Centrale banken printten géén geld.

Sinds het einde van de goudstandaard in 1971 zijn centrale banken begonnen met geld printen. En is de goudprijs gestegen naar $1305.

In goud gemeten zijn prijzen nooit gestegen

Een tank benzine kost (hogere belastingen even niet meegerekend) in goud gemeten ongeveer hetzelfde als in 1968. Een mooi kostuum kost hetzelfde. Een huis kost nog steeds hetzelfde.

Bovenstaande grafiek geeft daarom feitelijk niet de stijging van de goudprijs weer. Het laat juist zien hoe hard de dollar in koopkracht is gedaald.

Goud is niets anders dan geld. Het verschil met papiergeld is dat goud door de jaren heen haar koopkracht behoudt. Goud is inflation-proof.

Het grote publiek gaat (zoals altijd) te laat zijn

De komende jaren gaan veel mensen arm worden omdat ze (ondanks alle signalen) vertrouwen blijven houden in het huidige, onhoudbare financiële systeem.

Pas als het straks (te) laat is, en als goud al fors hoger noteert dan nu het geval is, gaat het grote publiek zich realiseren dat ze goud en/of zilver moeten bezitten.

Dat is wanneer de hype zal uitbreken…