Een dikke week geleden vertelde ik u in dit artikel dat toenmalig Fed-baas Paul Volcker inflatie de kop indrukte door de rente fors te verhogen. En dat hij daarmee tegelijk de toen fors stijgende goudprijs definitief de kop indrukte.

Ik vertelde u ook hoeveel moed nodig was om zulke harde maatregelen te nemen. Volcker werd een soort paria, want geld lenen werd voor burgers en bedrijven véél te duur en Amerikaanse bedrijven kwamen door de stijgende dollar in moeilijkheden.

Op zijn zachtst gezegd kunnen we stellen dat Paul Volcker in de jaren 1980-1983 niet bepaald een prettig leven had.

Met dank aan de voorganger

En dat was feitelijk te danken aan zijn voorganger Arthur Burns, die begin jaren ’70 al had moeten ingrijpen, maar dat niet deed. Burns gaf later toe dat hij domweg niet moedig genoeg was geweest om de druk van het Witte Huis te weerstaan.

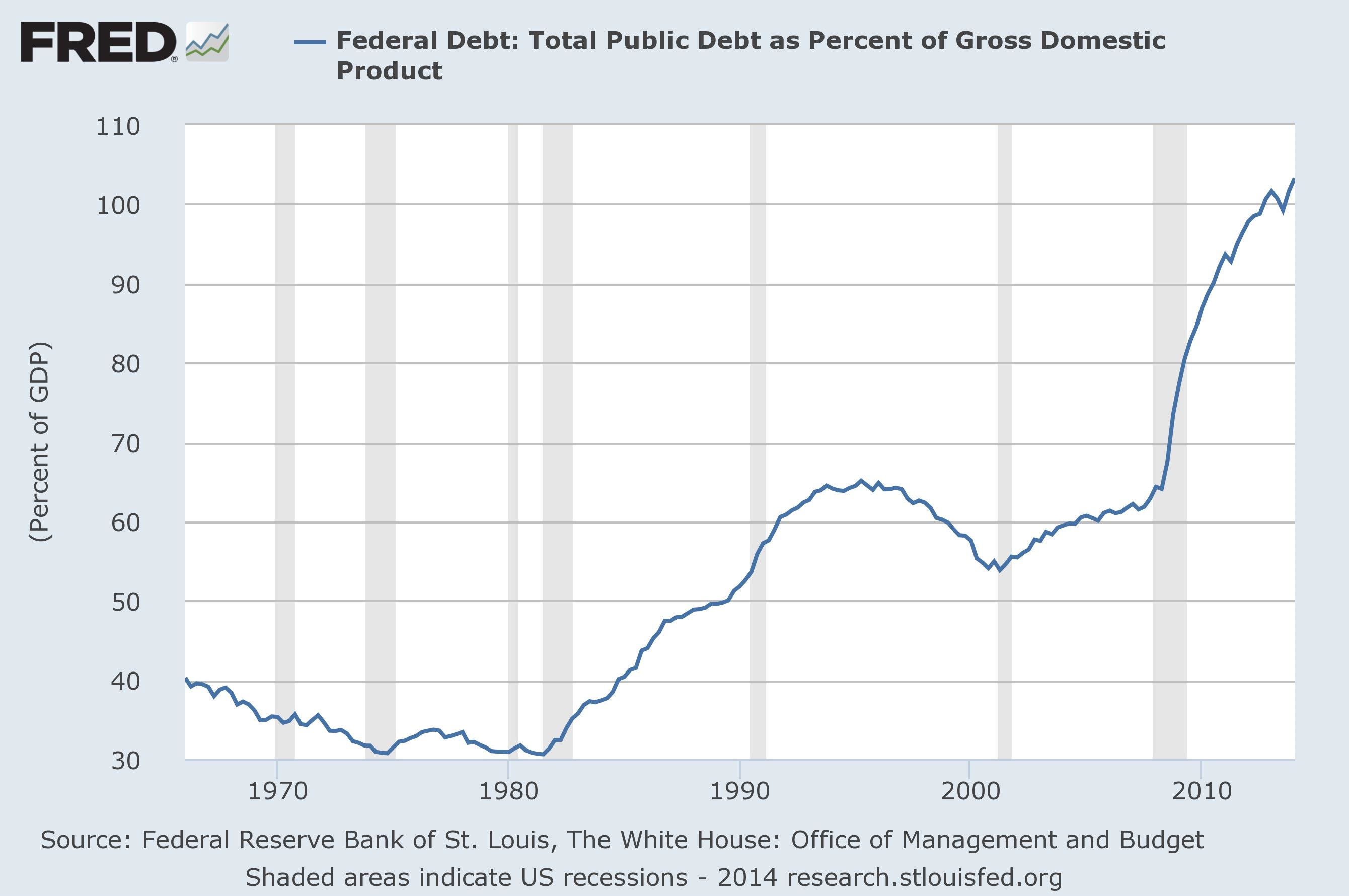

Paul Volcker toonde dus enorme moed. Maar op de grafiek hieronder zien we dat dit was in een periode waarin de Amerikaanse staatsschuld slechts 30% van het BBP bedroeg.

Van een zo lage staatsschuld kunnen we nu alleen maar dromen! Met een zo lage staatsschuld was het toen voor de VS geen enkel probleem om een paar jaar lang tegenvallende belastinginkomsten (ofwel forse begrotingstekorten) te hebben.

Wie o wie heeft zin om de hele wereld op zijn nek te krijgen?

Nu hebben we (nog) geen inflatie. Maar het is voor iedereen duidelijk dat als centrale bankiers de rente niet laag houden en geen geld printen, de economie direct in een diepe recessie gaat.

En als dat gebeurt, stijgen Amerikaanse én Europese staatsschulden direct tot fors boven de 100% van het BBP.

Als anno 2014 een centrale bankier al de euvele moed zou hebben om te doen wat nodig is, dan gaan landen direct failliet. Schieten obligatiemarkten direct in de stress. En knallen de beurzen direct omlaag.

Geen centrale bankier die dáárvoor de hele wereld op zijn nek wil krijgen!

Conclusie

Centrale banken zullen doorgaan met de rente laag houden én fors geld printen. Net zolang tot inflatie de kop opsteekt. En als inflatie vervolgens te snel stijgt, zullen ze niet het lef hebben om hard in te grijpen.

En dus is de daling van de goudprijs sinds 2011 niets anders dan een correctie binnen een fors stijgende lange termijn trend. En dus zal de goudprijs de komende jaren enorm gaan stijgen. En zal papiergeld op termijn waardeloos worden.

Omdat het voor mij 100% vast staat dat centrale bankiers het huidige beleid tot het einde toe zullen voortzetten, blijf ik fysiek regelmatig goud en zilver bijkopen. Ik doe dat bij deze aanbieders.