Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Gebakken lucht

Wat ik u dinsdag in dit artikel vertelde is uitgekomen.

In zijn jaarlijkse Jackson Hole speech zou Powell vrijdag aangeven wanneer de Fed zou beginnen met taperen, ofwel het stap-voor-stap verlagen van de maandelijkse hoeveelheid geprinte dollars.

Powell vertelde dat de Fed eind dit jaar zou gaan taperen, ALS…

Dat de Fed eind dit jaar zou gaan taperen, MAAR…

Vrijdag werd voor iedereen duidelijk dat Powell klem zit.

Kondigt Powell aan dat de Fed niet gaat taperen, dan is de boodschap dat hij niets doet om stijgende inflatie in te dammen.

Kondigt hij concreet aan dat hij wél gaat taperen, dan veroorzaakt hij een forse beursdaling én een recessie.

Powell heeft geen andere keus dan vaag te blijven, gebakken lucht te verkopen.

En beleggers hebben dat nu in de mot.

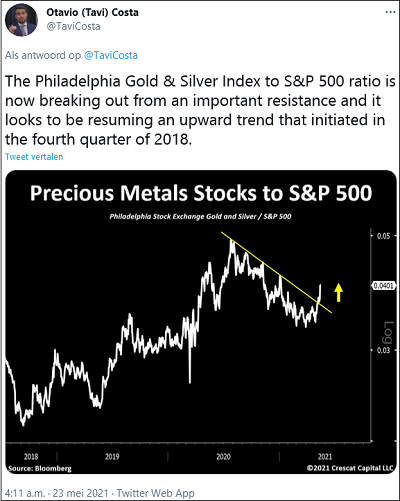

Goud steeg vrijdag fors, terwijl goudaandelen bijna 4% stegen.

Voor goud ligt de weg nu vrij om de komende maanden zéér fors te stijgen.

2. Pensioenfondsen

Het gevolg van Powell’s vage speech is dat iedere fondsbeheerder in de westerse wereld nu zeker weet dat de reële rente tot in lengte van jaren negatief zal blijven.

Iéder pensioenfonds weet nu dat ze (na aftrek inflatie) gegarandeerd verlies zal blijven lijden op hun (staats)obligaties.

Het gevolg is dat we de komende tijd veel meer berichten gaan tegenkomen zoals in de tweet hieronder.

Dat pensioenfondsen obligaties verkopen en daarvoor in de plaats gaan beleggen in goud, zilver en andere grondstoffen.

Het gevolg daarvan is dat goud en zilver explosief in prijs stijgen.

Dat je nu extreem goedkope goudaandelen kunt aankopen is een kans uit duizenden.

Want die aandelen zullen de komende tijd ongekend hard in koers stijgen.

Bestel hier het “Goudaandelen Groei Rapport”!

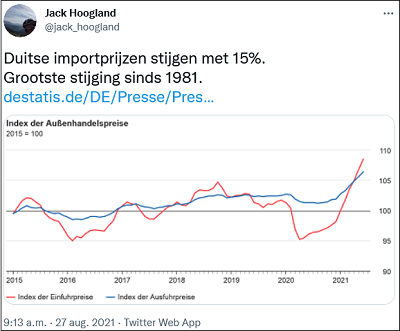

3. Ook in Europa

Als we over stijgende inflatie schrijven, gaat het tot nu toe vooral over de VS, waar inflatie al is opgelopen tot 5,4%.

In de eurozone is inflatie tot nu toe gestegen tot slechts 2,2%.

Dit heeft echter alles te maken met het feit dat de Amerikaanse economie een paar maanden eerder heropende.

In de tweet hieronder zien we een zéér stevige indicatie dat inflatie de komende maanden ook in de eurozone fors zal stijgen.

Duitse importeurs betalen nu maar liefst 15% meer voor alles wat ze vanuit het buitenland inkopen.

Hoogste stijging sinds 1981.

Bedrijven gaan die hogere prijzen uiteraard zoveel als mogelijk doorberekenen aan de consument.

Ook in de eurozone zal inflatie de komende maanden fors stijgen!

4. Raket

Dinsdag vertelde ik u al uitgebreid over Sprott’s nieuwe uraniumfonds.

Sinds anderhalve week koopt dit fonds continu uranium op, dat voor lange tijd achter slot en grendel gaat.

Het gevolg is dat de uraniumprijs fors aan het stijgen is.

Vrijdag kondigde Sprott aan dat ze opnieuw 500.000 pond uranium heeft opgekocht.

In totaal heeft Sprott nu al 1,8 miljoen pond uranium opgekocht. In nog geen twee weken tijd.

Uraniumaandelen stegen sinds vorige week vrijdag al met gemiddeld 15%.

Sprott heeft een raket onder de piepkleine uraniummarkt geplaatst!

Dit is de grootste bull markt die je ooit gaat meemaken.

Bestel hier ons unieke uraniumrapport!

5. Online shopping

Terwijl centrale bankiers volhouden dat hoge inflatie slechts tijdelijk is, zien we steeds meer indicaties voor het tegenovergestelde.

Hieronder een indicatie waarover ik zelfs nog nooit had nagedacht.

Online shopping heeft inflatie jarenlang omlaaggedrukt omdat online prijzen gemiddeld genomen daalden.

Die tijd lijkt nu voorbij.

Online prijzen stegen in juli met maar liefst 3,1% in de VS.

In plaats van gemiddelde prijzen te drukken, draagt online shopping nu bij aan stijgende inflatie!

Als laatste nog even dit…

De gevolgen van de steeds groter wordende invloed van de overheid op samenleving en economie.

Meer overheid leidt trouwens tot lagere productiviteit, dus hogere inflatie!

Zoiets komt maar héél zelden voor!

Vrijdag vertelde ik u al over het uitzonderlijke aandeel dat we voor ons splinternieuwe “Super Rendement Rapport” ontdekten.

Een bedrijf dat een nieuwe technologie heeft ontwikkeld, waarmee het enorme probleem van plastic voor het eerst écht goed kan worden aangepakt.

De wereld produceert jaarlijks maar liefst 170 miljard pond van het type plastic waar dit bedrijf zich in heeft gespecialiseerd.

Daarvan wordt slechts een zéér klein deel gerecycleerd, en dan ook nog met gebrekkig resultaat.

Middels een baanbrekende technologie weet dit bedrijf plastic te recycleren op zodanige wijze dat pure witte korrels overblijven die de industrie opnieuw kan gebruiken voor productie van verpakkingen.

Op dit moment wordt in de VS al de eerste fabriek gebouwd, terwijl de tweede en derde fabriek al op de planning staan.

Doel is om in 2025 meer dan 500 miljoen kilo plastic te recycleren. En uiteraard om daarna snel door te groeien.

Een jaar voordat de eerste productie van start gaat, mag de directie al wereldspelers als Procter & Gamble, l’Oréal en Nestlé tot haar klanten rekenen.

Ook werd deze maand al de eerste strategische samenwerking met een groot Aziatisch bedrijf aangekondigd.

Niemand beschikt over deze baanbrekende technologie, terwijl de wereld een ongelofelijk probleem met plastic heeft.

Grote bedrijven staan dan ook te dringen om klant te worden, terwijl de eerste fabriek nog in aanbouw is.

Een uitzonderlijke, ideale situatie die ons een unieke kans geeft.

Ongelimiteerd groeipotentieel, dus onbeperkt koerspotentieel.

Bestel hier het splinternieuwe “Super Rendement Rapport”!