Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Crypto probleem

Het probleem met crypto is dat zéér veel crypto beleggers totaal geen idee hebben waar ze nu eigenlijk hun geld in hebben gestoken.

Komt er dan een correctie, dan worden die beleggers sneller nerveus, gaan ze verkopen, waardoor de correctie alleen maar dieper wordt.

Tegelijk zien we dat institutionele beleggers nu liever even afwachten, waardoor er weinig kopers in de markt zijn.

Als ze dan ook nog berichten uit China, de VS en Canada zien die erop duiden dat politici en centrale bankiers crypto willen aanpakken, dan hebben ze nóg meer reden om voorlopig even aan de zijlijn te blijven.

Het is best mogelijk dat ik over een tijdje weer interesse krijg om wat crypto aan te kopen.

Maar dan moet er eerst meer rust en duidelijkheid komen. Want op de korte termijn zie ik niet veel redenen om positief te worden.

2. Beperkte keuze

Vrijdag vertelde ik u al waarom institutionele beleggers wereldwijd gedwongen worden om een alternatief te zoeken voor de 40% van hun fondsvermogen die ze in obligaties hebben zitten.

Obligaties leveren (na aftrek inflatie) gegarandeerd verlies op, terwijl ze nu ook nutteloos zijn als risico-afdekking.

Ze moeten andere beleggingen zoeken die tijdens beursdalingen winst kunnen opleveren.

En de keuze is beperkt.

Naast het pensioenfonds van DSM, blijkt dat ook het nationale pensioenfonds van Rusland dit goed heeft begrepen.

Dat beleggingsfonds kreeg vrijdag toestemming om in goud te beleggen.

Zoals ik u vrijdag al vertelde, zullen héél veel pensioenfondsen, levensverzekeraars en beleggingsfondsen wereldwijd volgen.

Waardoor de vraag naar goud zomaar met 9000% kan stijgen.

Lees hier nog even mijn artikel van vrijdag!

3. Gekte

In veel landen zien we enorme bubbels op de huizenmarkten.

Maar het citaat in onderstaande tweet zegt volgens mij alles over de Nederlandse huizenmarkt.

Als mensen gaan overbieden met meer dan €100.000, dan is er sprake van gekte.

Frappant is dat dit gebeurt terwijl de rente op 10-jarige Nederlandse staatsobligaties stevig aan het stijgen is.

Stijgende obligatierente is een indicatie dat banken binnenkort hun hypotheekrentes gaan verhogen.

Waardoor de maandlasten voor een hypotheeklening fors stijgen.

En waardoor een huis kopen voor veel mensen écht onbetaalbaar wordt.

4. Outperformance

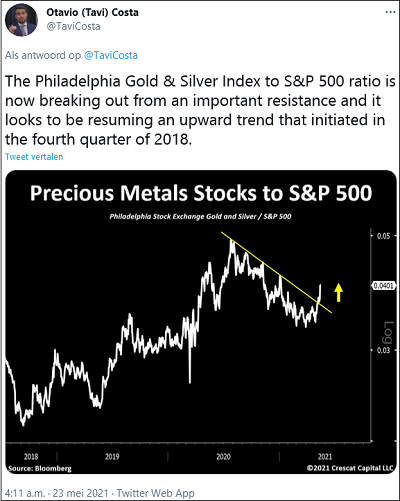

De grafiek in onderstaande tweet laat ons zien hoe goudaandelen presteren in vergelijking met aandelen uit de S&P-500 index.

We zien dat goudaandelen sinds een maand weer een stuk beter presteren dan andere aandelen.

De uitbraak uit de dalende trend geeft aan dat voor goudaandelen een nieuwe periode van outperformance is begonnen.

Een ideaal scenario voor de aandelen uit ons “Goudaandelen Groei Rapport”.

Lees hier over het enorme koerspotentieel van deze extréém goedkope goudaandelen!

5. Politieke mening

Hieronder nog even de tweet die u ook in ons artikel van donderdag zag.

We ontvingen afgelopen week nogal wat mails van mensen die zich beklagen over hoe wereldvreemd politici zijn.

Die het (net als ik) ongebrijpelijk vinden dat politici de transitie naar groene energie willen versnellen zonder zich af te vragen waar alle daarvoor benodigde grondstoffen vandaan moeten komen.

Daarnaast ontvingen we mails van lezers die het hele idee dat CO2-uitstoot omlaag moet belachelijk vinden.

Ik maak me als burger ook grote zorgen. Maar wij zijn een nieuwsbrief voor beleggers.

En als beleggers zetten wij onze persoonlijke politieke mening opzij.

We constateren dat politici de CO2-uitstoot fors omlaag willen brengen. En dat ze de transitie naar elektrisch rijden willen versnellen.

Tegelijk constateren we dat er daardoor een snel stijgend gebrek aan grondstoffen ontstaat.

En juist dát gaat ons de komende jaren ongekende koerswinsten opleveren.

Lees hier nog even mijn artikel van donderdag!

Als laatste nog even dit…

Hoe beleggers elkaar aansteken. Op de weg omhoog én omlaag.

Elkaar versterkende effecten

Vrijdag vertelde ik u al hoe ongelofelijk hard de winst van een goudproducent kan stijgen door de elkaar versterkende effecten van

- dalende productiekosten

- stijgende productie

én - een stijgende goudprijs

Eén aandeel uit ons “Goudaandelen Groei Rapport” noteert slechts 7 keer de voor komend jaar verwachte winst.

De koers van dat aandeel moet binnen een jaar sowieso al met bijna 160% omhoog om het als een normaal gewaardeerd aandeel te kunnen bestempelen.

Dit bedrijf produceert nu goud aan een all-inn kostprijs van $1290 per ounce. Mede door schaalvergroting zal dat de komende jaren dalen naar $800 per ounce.

Dat is $490 méér winst per geproduceerde ounce goud!

Doe je daar de verwachte 30% productiestijging bij, dan kom je uit op een maar liefst 250% hogere jaarwinst.

Bij een gelijkblijvende goudprijs.

Stijgt de goudprijs met slechts 10% per jaar, dan kijkt dit bedrijf over een paar jaar al tegen een ruim 600% hogere jaarwinst aan.

Zélfs bij een matig stijgende goudprijs is het koerspotentieel al ongekend hoog!

Wij verwachten dat goud de komende jaren fors sneller zal stijgen als de afgelopen 2,5 jaar.

Maar als goud de komende jaren precies dezelfde stijgingen en dezelfde correcties doormaakt als sinds de start van de huidige bull markt in augustus 2018…

…dan heeft dit aandeel ruim 2500% koerspotentieel.

Extreem goedkoop. Extreem hoog koerspotentieel!

Bestel hier het unieke “Goudaandelen Groei Rapport”