Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Omicron in China

Terwijl het medische nieuws over omicron steeds positiever wordt, is het economische nieuws zéér zorgwekkend.

Je hoeft geen medisch expert te zijn om te begrijpen dat ook China de opmars van omicron niet kan tegenhouden.

Vooral als China haar zero-tolerance beleid voortzet, gaan steeds meer delen van China de komende tijd in lockdown.

Waardoor ook Chinese fabrieken en mogelijk Chinese havens zullen sluiten.

Daardoor kan 2022 een jaar kan worden waarin de problemen met de wereldwijde handelsketen niet kleiner, maar juist groter worden.

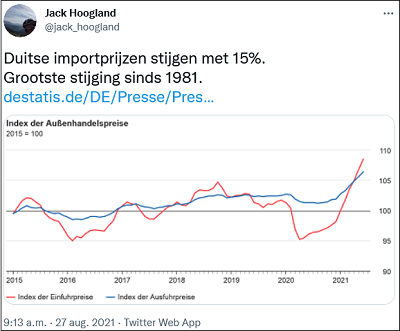

Met als gevolg meer tekorten aan allerlei producten, en dus hogere inflatie.

2. Supply panic

Donderdag vertelde ik u al over de recordlage wereldwijde investeringen in nieuwe olievelden.

De titel in de tweet hieronder is veelzeggend en verontrustend.

Behalve als de vraag naar olie fors daalt als gevolg van een recessie, is er dit jaar grote kans op een supply panic.

Ofwel een tekort dat de olieprijs tot dik boven $100 per vat doet stijgen.

Daalt de vraag echter als gevolg van een wereldwijde recessie, dan weten we allemaal hoe politici en centrale bankiers daarop zullen reageren.

Waardoor de olieprijs daarna alsnog tot dik boven $100 zal stijgen.

Dit is verontrustend omdat inflatie (door dramatisch energiebeleid) fors verder zal stijgen.

Maar zéér goed nieuws voor het in onze ogen allerbeste en allergoedkoopste olie-aandeel dat we voor ons nieuwe “Super Rendement Rapport” selecteerden.

3. Stijgende rente

Nu de Federal Reserve aangeeft dat ze de rente wil gaan verhogen, is de hypotheekrente in de VS al aan het stijgen.

De hypotheekrente is daar gestegen van 2,65% een jaar geleden naar 3,22% afgelopen vrijdag.

Dat betekent voor de huizenkoper al $2280 per jaar aan extra rentelasten op een hypotheeklening van $400.000.

Je hoeft geen topeconoom te zijn om te begrijpen wat een verder stijgende hypotheekrente gaat doen met de Amerikaanse huizenmarkt.

En dan hebben we het nog niet eens over de effecten op de staatsschuld en het recordsaldo aan bedrijfsschulden.

Vrijdag vertelde ik u het al. Beleggers gaan binnenkort inzien dat de Fed wel een grote mond opzet over inflatie, maar in werkelijkheid machteloos is.

2022 wordt daarom het jaar waarin de Fed haar geloofwaardigheid definitief verliest.

Waardoor 2022 een topjaar gaat worden voor goud en zilver.

Lees hier nog even mijn artikel van vrijdag!

4. Olie op het vuur

Vanaf vandaag heeft Nederland officieel een nieuwe regering, die van plan is om tientallen miljarden uit te geven om allerlei problemen op te lossen.

Toen ik het regeerakkoord zag, moest ik gelijk denken aan de jaren 2011-2014.

Toen bezuinigde de regering fors tijdens een recessie, terwijl economie én samenleving investeringen juist hard nodig hadden.

Ook was de werkloosheid toen hoog, waardoor het véél gemakkelijker was om arbeidskrachten te vinden.

De tweet hieronder verwijst naar een open brief van zeven economen, die zich terecht zorgen maken over die enorme uitgaven.

Maar in die brief gaat het nog niet eens over de timing van al die extra uitgaven.

Want nu gaan Rutte & Co. zwaar investeren op een moment dat er al nauwelijks arbeidskrachten te vinden zijn én op een moment dat inflatie al 6% is.

Ze doen nu de investeringen die ze acht jaar geleden (tijdens de recessie) hadden moeten doen.

De Nederlandse regering gooit (net als de nieuwe Duitse regering) olie op het vuur.

5. Een miljoen pond

Dinsdag gaf ik u (bovenop de al enorm sterke bull case van vraag een aanbod) drie belangrijke redenen waarom uranium(aandelen) vooral in 2022 extra hard in koers kunnen stijgen.

Hieronder ziet u één van deze drie redenen in de praktijk.

Sprott kocht dinsdag al 400.000 pond fysiek uranium op, en kocht vrijdag nog eens een miljoen pond.

Dat is in één week tijd 1,4 miljoen pond uranium. Ofwel ruim 1% van wat uraniummijnen wereldwijd produceren.

Al dat uranium is eigendom van de beleggers in Sprotts uraniumfonds. Blijft dus achter slot en grendel.

En Sprott gaat nog veel meer uranium opkopen!

Koersen van uraniumaandelen zullen dit jaar door het dak gaan!

Lees hier nog even mijn artikel van dinsdag

Als laatste nog even dit

Ondanks dat de overheid op meerdere vlakken toonaangevend faalt, wordt de rol van de overheid steeds groter.

Het allerbeste aandeel

Vrijdag vertelde ik u al over het unieke olie-aandeel, waarvan de CEO en oprichter maar liefst 80% van de aandelen bezit.

Omdat hij aandelen blijft bijkopen lijkt er nu zelfs sterk op dat deze CEO alle aandelen wil gaan opkopen!

De energiesector maakt nu verreweg de hoogste winst in relatie tot haar totale beurswaarde.

Het gemiddelde energie-aandeel is daarmee tot ruim drie keer zo goedkoop als aandelen uit andere sectoren.

En dit bedrijf verdient zelfs bijna dubbel zoveel als andere energie-aandelen.

Is dus bijna de helft goedkoper!

De al ruim vijftig jaar actieve CEO ziet de toekomst dus zo rooskleurig tegemoet dat hij het liefst alle aandelen wil hebben.

En gelijk heeft hij!

Want terwijl de winst van dit bedrijf met maar liefst 47% stijgt, koop je dit aandeel voor slechts 6,7 keer de jaarwinst!

Dit is wat ons betreft het allerbeste aandeel om de komende jaren van een fors stijgende olieprijs te profiteren.

Wij berekenden bijna 500% koerspotentieel!

Bestel hier het nieuwe “Super Rendement Rapport”!