Ik heb de afgelopen weken al een paar keer geschreven over de gedaalde olieprijs. Ik vertelde u dat ik niet kan geloven dat zó een forse daling puur is gebaseerd op normaal vraag en aanbod.

Ik liet u in dit artikel al zien dat de meeste Arabische dictaturen een olieprijs van boven $100 per vat nodig hebben om de door hun opgebouwde welvaartstaat te kunnen blijven financieren.

Arabische landen produceren hun olie weliswaar goedkoop, maar hebben een enorm dure welvaartstaat opgebouwd om hun bevolking tevreden te houden. Als ze daarin gaan moeten snijden, daalt die tevredenheid in rap tempo. En kan er ieder moment sociale onrust uitbreken.

Alle nieuwe olievelden zijn nu te duur

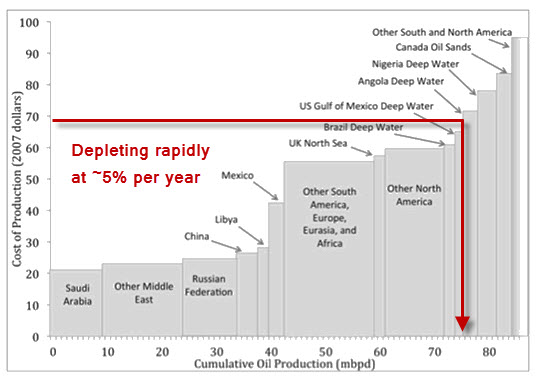

Afgelopen week vond ik nog een interessante grafiek. Zie hieronder.

Links van de rode lijn zien we de gebieden in de wereld die aan de huidige, fors gedaalde olieprijs nog winstgevend zijn. En rechts zien we de gebieden waarvoor het winnen van olie te duur is om nu winst te kunnen maken.

Simpel gezegd kunnen aan de huidige olieprijs 75 miljoen vaten olie per dag winstgevend geproduceerd worden. Terwijl de vraag op ongeveer 90 miljoen vaten per dag ligt.

Paradox

Daarnaast laat de grafiek een enorme paradox zien. Want in de gebieden waar men aan de huidige olieprijs nog winst maakt, dalen de oliereserves met ongeveer 5% per jaar.

Het grootste olieveld ter wereld, Ghawar Field in Saoedi Arabië, is bijvoorbeeld al sinds 1951 in productie. Hoewel de Saoedis geen informatie verstrekken, geloven analisten dat de productiepiek in 2005 werd bereikt.

In die zeer grote olievelden dalen de oliereserves dus met gemiddeld 5% per jaar. Dat betekent dat de productie langzaamaan zal afnemen én dat de kostprijs ook in die gebieden gestaag zal stijgen.

Conclusie

Als de olieprijs lang zo laag blijft, gaat de productie in de nieuwe oliegebieden (rechts van rode pijl) in rap tempo omlaag, terwijl in de oude olievelden (links van rode pijl) de oliereserves met 5% per jaar afnemen.

De gedaalde olieprijs geeft ons een prachtkans om de komende jaren enorme koerswinsten te behalen. Zie ook in dit artikel…