Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Stoere taal

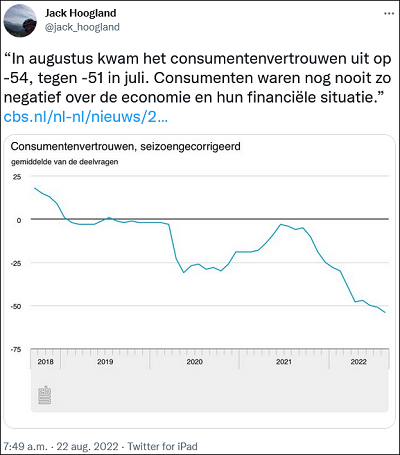

Afgelopen vrijdag hield Powell zijn jaarlijkse speech in Jackson Hole, waarin hij aangaf dat de Fed vastbesloten is om inflatie naar 2% te doen dalen.

De Pavlov-reactie van aandelenbeleggers was dat ze gelijk alles in de verkoop gooiden (obligatie- en valutabeleggers waren niet onder de indruk).

Dit terwijl Powell een maand geleden nog bezorgd was over de economische schade die de renteverhogingen veroorzaken.

Net voordat Powell zijn harde woorden sprak, maakte de Commerce Department bekend dat door haar gemeten inflatie was gedaald van 6,8% naar 6,3%.

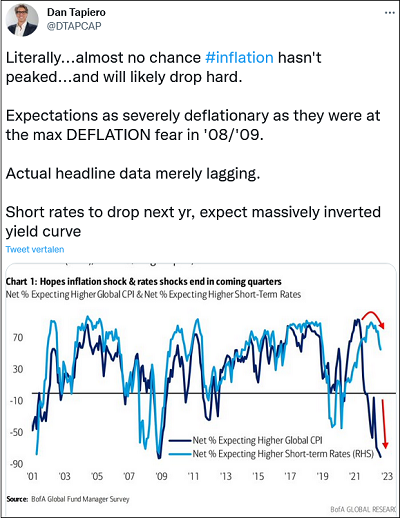

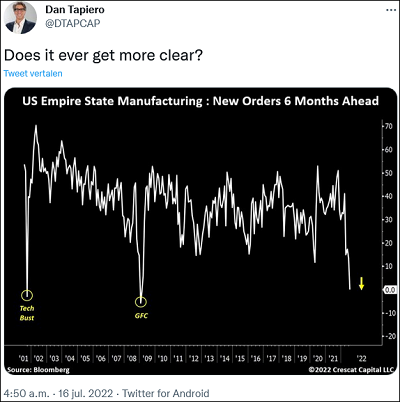

Tegelijk geven diverse indicatoren aan dat inflatie in de VS de komende maanden verder zal dalen.

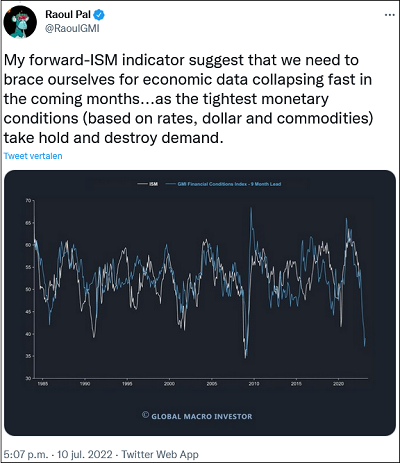

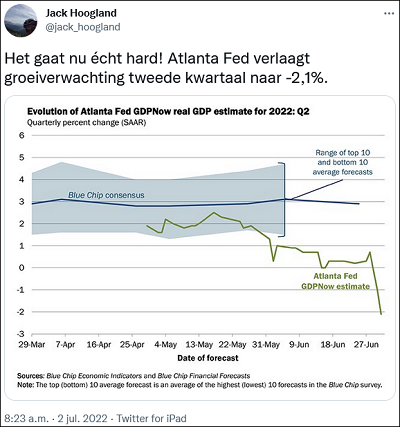

Powell spreekt nu dus stoere taal terwijl de economie al in snel tempo richting recessie gaat én terwijl inflatie in de VS aan het dalen is.

Het zal niet lang duren of hij verandert opnieuw van toon.

De vraag is nu hoe lang beleggers Powell’s woorden van vrijdag serieus nemen.

2. Politieke motieven

Als je centrale bankiers sinds vorig jaar beoordeelt op hun voorspellingen en hun beleid, dan is de trieste conclusie dat het een stel clowns zijn.

Ondanks dat politici net zo schuldig zijn, is het niet verwonderlijk dat centrale bankiers de schuld krijgen voor de hoge inflatie.

Zoals onderstaande tweet aangeeft, staat hierdoor de onafhankelijkheid van centrale bankiers zwaar onder druk.

De harde taal die Powell afgelopen vrijdag bezigde, is dan ook niet gebaseerd op enige economische analyse, maar is puur politiek gemotiveerd.

Omdat ze zo onder druk staan, proberen centrale bankiers te laten zien dat ze er nu wél bovenop zitten.

Precies op het verkeerde moment, waardoor ze hun reputatie als een stel clowns alleen maar verstreken.

3. Stimulans

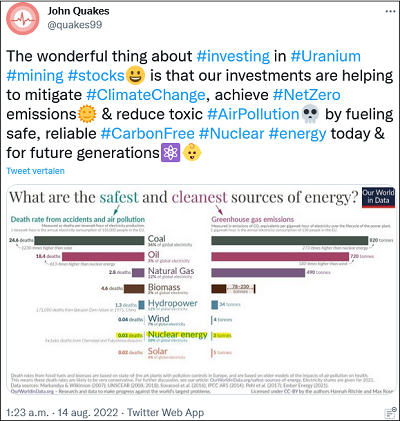

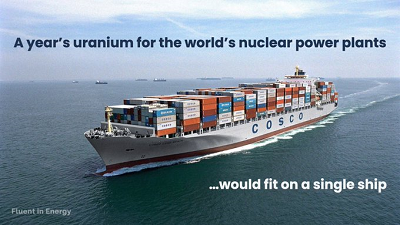

Vrijdag vertelde ik u al dat de Japanse plannen voor meer investeringen in kernenergie leidden tot forse koersstijgingen van uraniumaandelen.

Maar ook Biden’s klimaatpakket met de rare naam Inflation Reduction Act zorgt voor een forse stimulans voor kernenergie.

De levensduur van bestaande kerncentrales wordt met minstens tien jaar verlengd, terwijl flink wordt geïnvesteerd in geavanceerde Small Modular Reactors.

Zoals de tweet hierboven aangeeft, is de meest conservatieve verwachting dat de komende 30 jaar maar liefst 300 nieuwe reactors worden toegevoegd.

De bull markt in uranium wordt onvoorstelbaar groot!

Afgelopen donderdag stuurden we onze TopAandelen-abonnees nog twee nieuwe extra uraniumtips.

Als nieuwe abonnee ontvangt u deze extra tips helemaal gratis bij het ingaan van uw abonnement.

Profiteer maximaal van deze onvoorstelbaar grote bull markt!

Klik hier om snel TopAandelen-abonnee te worden

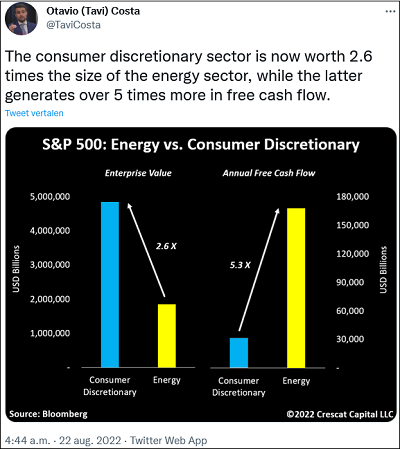

4. Contraproductief

De kans is levensgroot dat centrale bankiers het inflatieprobleem met hun renteverhogingen op termijn juist groter maken.

Econoom Joseph Stiglitz maakt in de tweet hieronder een terecht punt.

Met renteverhogingen los je de tekorten aan voedsel, grondstoffen, computerchips en energie niet op.

Ofwel, met renteverhogingen los je een probleem van te weinig aanbod niet op.

Je maakt het probleem zelfs groter.

Hogere rente en recessie ontmoedigt grondstofproducenten om te investeren in nieuwe mijnen, waardoor tekorten aan grondstoffen op termijn alleen maar groter worden.

Waardoor grondstoffen de komende jaren alleen maar harder in prijs stijgen én die prijsstijgingen langer zullen aanhouden.

5. Extra vraag

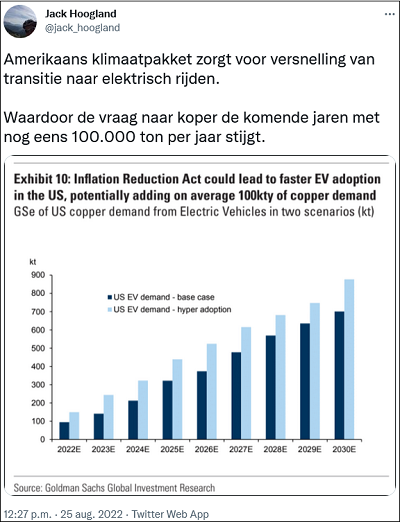

Naast een stimulans voor kernenergie, zorgt Biden’s Inflation Reduction Act ook voor een forse versnelling van de Amerikaanse transitie naar elektrisch rijden.

Volgens Goldman Sachs levert alleen dát al jaarlijks 100.000 ton extra vraag naar koper op.

En uiteraard leidt dit ook tot extra hard stijgende vraag naar alle andere voor elektrische auto’s benodigde grondstoffen als lithium, nikkel, kobalt, grafiet en rare earths.

Tekorten in deze grondstoffen worden alléén maar groter, waardoor prijzen de komende jaren nóg harder stijgen.

Naast de extra uraniumtips, stuurden we onze TopAandelen-abonnees ook een extra rare earths tip én een extra kopertip.

Als nieuwe abonnee ontvangt u deze extra tips helemaal gratis bij het ingaan van uw abonnement.

Profiteer maximaal van fors stijgende grondstofprijzen!

Klik hier om snel TopAandelen-abonnee te worden

Als laatste nog even dit

Kledingadvies van de EU voor komende winter.

Uniek aandeel. Ideale situatie.

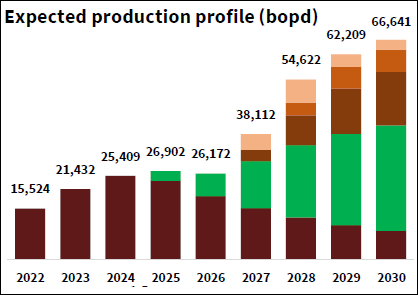

Vrijdag vertelde ik u al over het fantastische uraniumaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Bedrijf met uraniummijn in ontwikkeling die in 2025 klaar is om in productie te gaan.

Zal jaarlijks 3,5 miljoen pond produceren tegen een kostprijs van slechts $39 per pond.

Bedrijf zal (als een van de weinigen) op basis van de huidige uraniumprijs al winstgevend zijn.

Bij huidige uraniumprijs noteert dit aandeel nog geen 6 keer de verwachte winst.

Onze meest conservatieve schatting is echter dat uranium de komende jaren stijgt naar $150 per pond.

Bij die uraniumprijs zal de winst maar liefst tien keer zo hoog zijn.

Op basis daarvan is het koerspotentieel 3100 procent.

Uniek aandeel. Ideale situatie.

Bestel hier het splinternieuwe “Super Rendement Rapport”!