Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

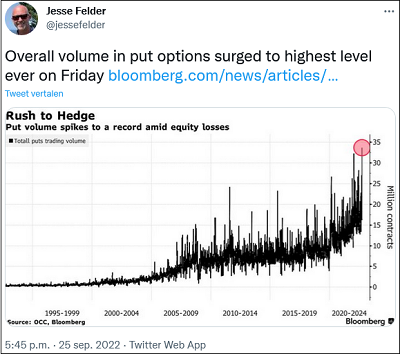

1. Groeiende angst

Vorige week vertelde ik u dat koersen fors konden bewegen als gevolg van de Fed-meeting van afgelopen woensdag.

Nadat Powell woensdag aangaf te verwachten de rente de komende tijd langzamer, maar wel richting een hoger niveau te verhogen, knalden koersen omlaag.

Vrijdag waarschuwde de Fed echter weer voor steeds groter wordende kwetsbaarheden in het financiële systeem én forse daling van huizenprijzen.

Het citaat in bovenstaande tweet komt uit de mond van Lael Brainard, de vice-voorzitter van de Fed.

Het geeft aan dat ook bij de Fed de angst groeit dat ze te ver gaan met hun renteverhogingen en Quantitative Tightening.

Wat waarschijnlijk de verklaring is dat goud vrijdag met 3% steeg, terwijl goudaandelen gemiddeld zelfs ruim 10% in koers stegen.

2. Nieuw record

Vorige week werd bekend dat centrale banken wereldwijd in het derde kwartaal een recordhoeveelheid van 399 ton fysiek goud hebben opgekocht.

Maar liefst 65% meer dan het vorige record van 241 ton, dat werd gevestigd in het derde kwartaal van 2018.

Toeval of niet, maar dat kwartaal was de start van een ruim 70% stijging van de goudprijs in de twee jaar nadien.

Het citaat in onderstaande tweet is veelzeggend.

Als centrale banken zó veel goud kopen, is dat een teken dat ze hun valutareserves meer dan ooit onafhankelijk willen maken van papieren valuta als de dollar of euro.

En dat doen ze niet voor niets.

De kans is levensgroot dat de forse koersstijgingen van afgelopen vrijdag het startsein zijn voor een enorme rally in goud en zilver.

Vanmiddag sturen we onze TopAandelen-abonnees alvast een extra goudtip én een extra zilvertip toe.

Als nieuwe abonnee ontvangt u deze extra tips bij het ingaan van uw abonnement.

Klik hier om ook TopAandelen-abonnee te worden!

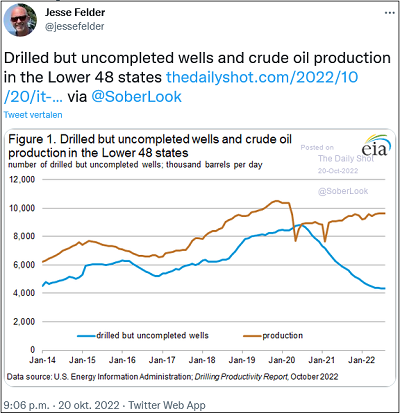

3. Ver onder het nulpunt

Biden heeft sinds hij president werd alles gedaan om olie- en gasbedrijven zo veel mogelijk dwars te zitten.

Want één van zijn verkiezingsleuzen was: No more drilling.

Toen olie en gas vervolgens fors in prijs stegen, legde hij de schuld bij de olieproducenten.

Als het gaat om het verkondingen van leugens is Biden geen haar beter dan Trump.

Gevolg is dat het vertrouwen van olieproducenten in Biden is gedaald tot ver onder het nulpunt.

Waardoor oliebedrijven nauwelijks investeren in nieuwe olievelden, olieproductie stagneert, en de wereld een tekort aan olie heeft.

Omdat alles wijst op een fors verder stijgende olieprijs in de komende twee jaar, zullen de megawinsten van oliebedrijven nog véél verder stijgen.

Met onze TopAandelen service spelen we op deze ontwikkeling in.

Vorige maand stuurden we onze TopAandelen-abonnees al drie extra olietips.

Als nieuwe abonnee ontvangt u deze extra tips bij het ingaan van uw abonnement.

Klik hier om snel TopAandelen-abonnee te worden

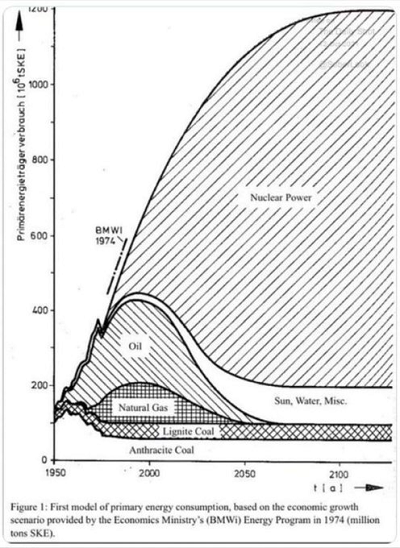

4. Gouden tijden

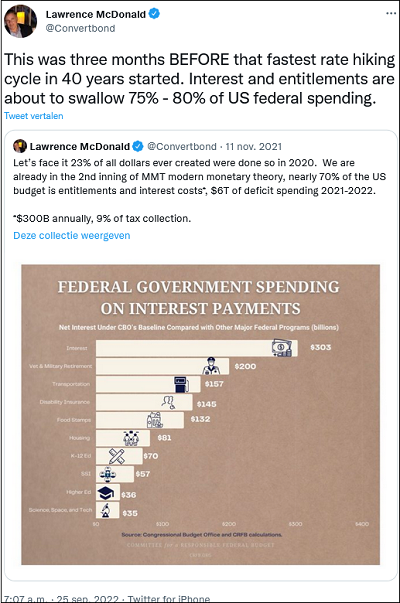

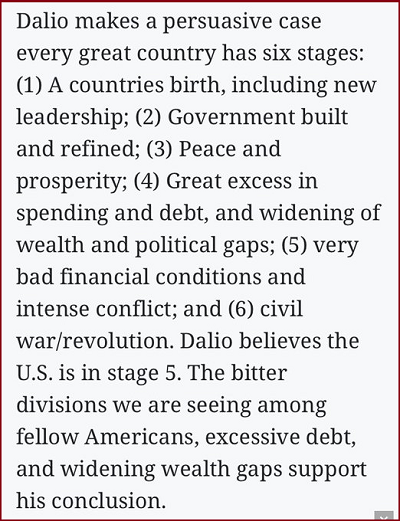

De staatsschuld van de VS is in nog geen drie jaar tijd opgelopen van $23 biljoen naar ruim $31 biljoen.

En de Amerikaanse overheid blijft iedere maand fors meer geld uitgeven dan er binnenkomt.

Tegelijk stijgen de rentelasten als gevolg van het huidige Fed-beleid met honderden miljarden tegelijk, waardoor de staatsschuld nóg sneller oploopt.

Staatsobligaties worden hierdoor steeds oninteressanter voor beleggers, waardoor de rentelasten nóg verder oplopen, het begrotingstekort nóg sneller oploopt etc.

Zie daar de vicieuze cirkel waar de Amerikaanse overheid zichzelf in heeft gemanoeuvreerd.

De Fed kan niet anders dan straks opnieuw staatsobligaties opkopen. Met vers geprint geld.

Het is dat, óf het faillissement van de VS.

Er breken gouden tijden aan voor goud.

5. Koufront

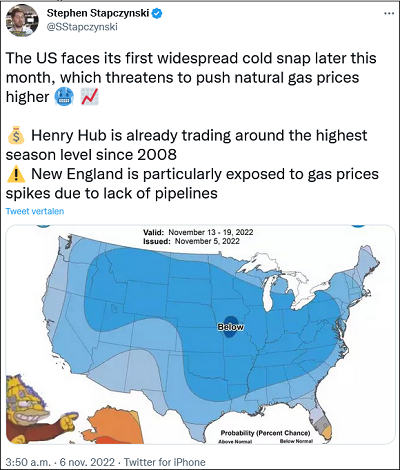

Terwijl temperaturen in Europa langzaam dalen, dalen ze in de VS eind deze week met een graad of 15 op één dag.

Vanaf komende vrijdag zit een groot deel van de VS overdag in temperaturen net boven het vriespunt, terwijl het ’s nachts zal vriezen.

Gevolg is een snel stijgende vraag naar aardgas, waar toch al een tekort aan is.

Waardoor de gasprijs snel zal stijgen, wat uiteraard ideaal is voor het belachelijk goedkope gasaandeel waarover ik u vorige week al vertelde.

Terwijl de winst van dit bedrijf door het dak gaat, koop je dit aandeel voor slechts 3,2 keer de voor komend jaar verwachte winst!

Goedkoper als dit ga je nergens vinden.

Bestel hier het nieuwe “Super Rendement Rapport”!

Als laatste nog even dit

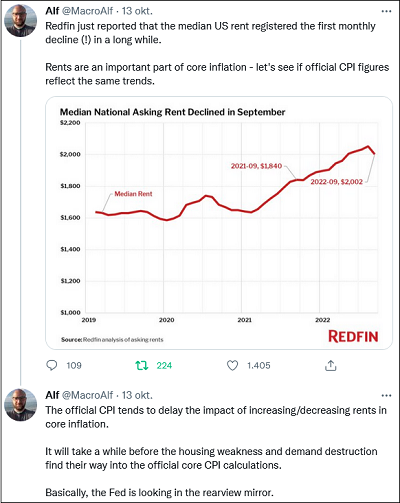

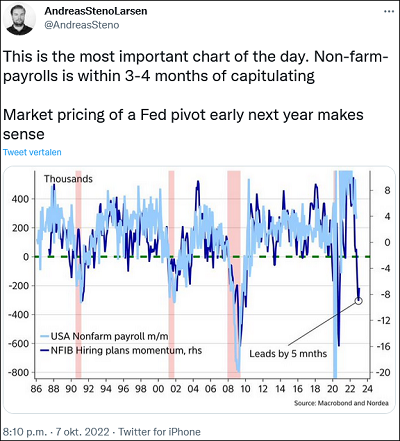

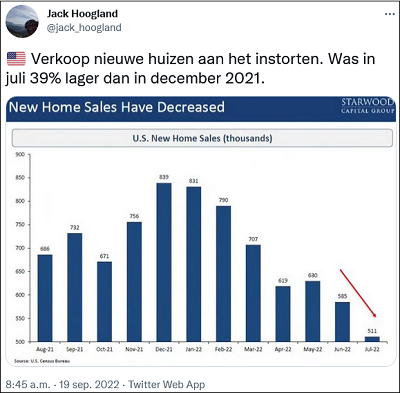

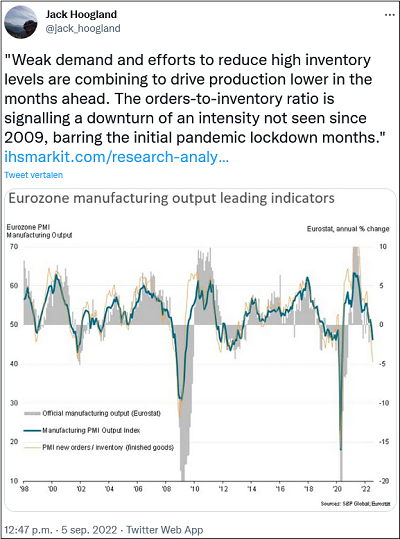

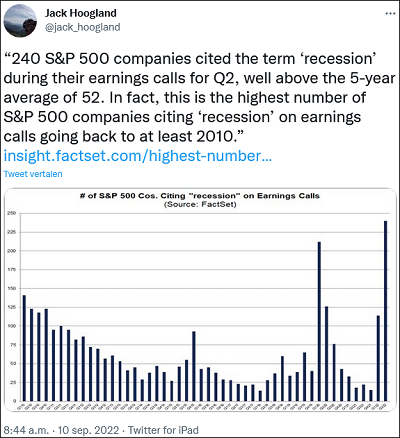

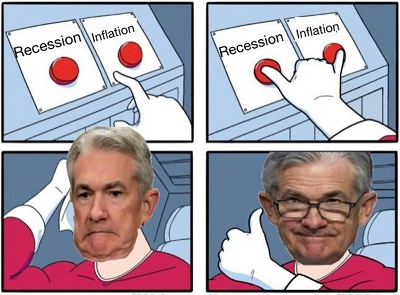

Recessie of inflatie. Of allebei?

Deze konden we niet laten liggen!

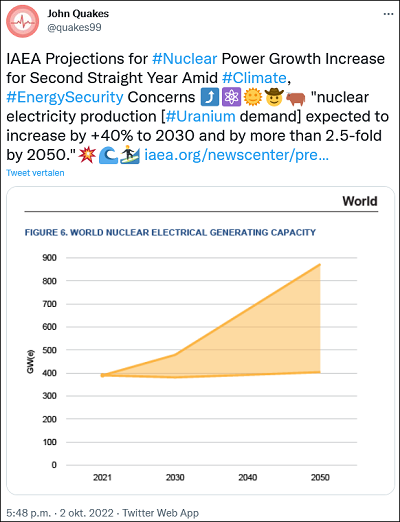

Geen grondstof waarnaar de vraag zo hard stijgt als lithium!

Vrijdag vertelde ik u al over een lithiumaandeel dat we écht niet konden laten liggen.

Grote, winstgevende lithiumproducent die twee mijnen in productie heeft, met daarnaast maar liefst 11 projecten in verschillende stadia van ontwikkeling.

Komend jaar gaan 3 van deze 11 projecten in productie, waardoor productie stijgt van ongeveer 50 naar 80 kiloton.

Winst stijgt dit jaar met bijna 60% terwijl we voor volgend jaar minstens 50% winstgroei verwachten.

Omdat de winst dit jaar zelfs een stuk harder steeg dan de aandelenkoers, is het aandeel spotgoedkoop geworden.

Je koopt het nu voor nog geen 9 keer de voor komend jaar verwachte winst!

Op basis van het enorme groeipotentieel berekenden wij een koerspotentieel van maar liefst 600%.

En dan houden we nog geen rekening met een enorme stijging van de lithiumprijs die onvermijdelijk is.

Ongelimiteerd koerspotentieel!

Bestel hier het splinternieuwe “Super Rendement Rapport”