Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Turkije versus Eurozone

Kredietbeoordelaar Fitch verlaagde vrijdag Turkije’s credit rating naar een nog diepere junk-status.

Logisch als je bedenkt dat inflatie 78% is, terwijl de niet bepaald onafhankelijke Turkse centrale bank de rente op 14% heeft staan.

Fitch’ quote in onderstaande tweet is echter ook perfect toepasbaar op de eurozone.

Terwijl inflatie al een jaar lang snel stijgt, liet de ECB de rente het hele jaar op -0,5% om Zuid-Europa uit de financiële problemen te houden.

Lagarde is op dat vlak geen haar beter dan Erdogan.

Hoewel Turkse inflatie uiteraard fors hoger is, is de verhouding tussen inflatie en rente in de eurozone zelfs slechter dan in Turkije.

Hoogste tijd dat Fitch ook de eurozone op een downgrade trakteert.

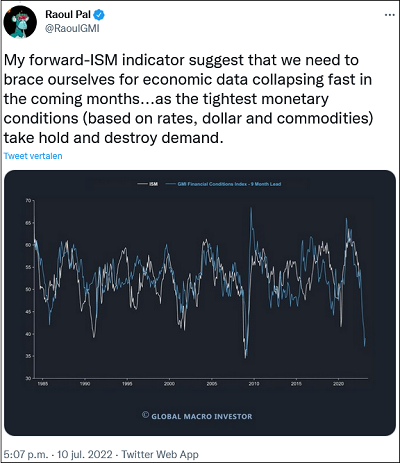

2. Diepe recessie

De oorzaak van alle koersdalingen sinds eind april ligt in de snelste verkrapping van financiële condities ooit.

Veroorzaakt door een combinatie van een hoge olieprijs, stijgende dollar en stijgende rente.

De grafiek in onderstaande tweet legt het verband tussen de ISM-indicator en financial conditions.

De huidige financial conditions suggereren dat de ISM in snel tempo richting 37 zal dalen, wat duidt op een diepe recessie.

Een diepe recessie heeft niet alleen financiële, maar ook politieke (verkiezingen) en sociale (boze bevolking) consequenties.

Dit alles bevestigt wat ik u donderdag al vertelde.

Het moment dat de Fed haar beleid moet aanpassen komt snel dichterbij.

Lees hier nog even mijn artikel van donderdag!

3. Zelfs tot in 2024

Nu de Nordstream 1 pijplijn geen gas meer levert, is in Duitsland de paniek toegeslagen.

En volgens Bloomberg’s grondstoffen-expert Javier Blas wordt de gascrisis zelfs nog erger dan het er nu uitziet.

Toen de gasprijs in maart piekte, ging de markt nog uit van een kortstondig probleem.

Nu gaan beleggers op de gas-futures markt er steeds meer vanuit dat deze crisis niet één, maar twee of zelfs drie harde winters gaat veroorzaken.

Wie in Groningen woont, mag er rustig vanuit gaan dat de gaskraan daar weer open zal worden gedraaid.

4. Extra reden

Het lijkt er sterk op dat deglobalisering nu definitief in gang is gezet.

Een snel stijgend aantal Amerikaanse bedrijven is haar productie vanuit China terug naar de VS aan het verhuizen.

Uiteraard gaat zoiets niet vanzelf. Al die bedrijven moeten in de VS nieuwe fabrieken bouwen, productielijnen opzetten, personeel werven etc.

De verwachting is dat honderdduizenden westerse bedrijven de komende tien jaar uit China zullen vertrekken.

Al die bedrijven moeten in hun eigen (of een ander) land nieuwe fabrieken bouwen.

Deglobalisering zorgt voor een steeds sneller stijgende vraag naar grondstoffen, die nodig zijn om al die fabrieken (en bijbehorende infrastructuur) te bouwen.

Bovenop de energietransitie geeft dit een extra reden om de komende tien jaar sterk stijgende grondstofprijzen te verwachten!

5. Kernenergie = groen

Donderdag stemde een meerderheid van het Europees Parlement voor het voorstel om investeringen in kernenergie als groen te bestempelen.

Waardoor de investeringen in nieuwe kerncentrales en SMR’s goedkoper worden.

En de weg vrij is voor miljarden euro’s aan beleggingen/investeringen van ESG-fondsen (die alleen klimaatvriendelijk beleggen).

Dit leidt de komende jaren tot méér investeringen in nieuwe kerncentrales en SMR’s.

En ook miljarden dollars die vanuit beleggings- en hedgefondsen richting uraniumaandelen en -ETF’s vloeien.

De bull markt in uranium wordt nog groter dan ik u donderdag vertelde.

Klik hier om dat artikel nog even te lezen!

Als laatste nog even dit

We zitten nu in de weak men create hard times-fase.

Deze kans ga je nooit meer krijgen!

Als je met de grootst mogelijke zekerheid een dikke 100% winst wilt maken, dan is dit een kans die je nooit meer gaat krijgen.

Ik vertelde u donderdag al over het fonds dat fysiek uranium opkoopt en voor de lange termijn bewaart.

De koers van dat aandeel noteerde donderdag maar liefst 26% lager dan de daadwerkelijke waarde van het uranium dat dit fonds in bezit heeft.

Wat betekent dat je fysiek uranium aankoopt voor $36 per pond, terwijl de marktprijs nu bijna $49 is.

Pas als uranium structureel hoger dan $80 per pond noteert, heeft het voor producenten zin om nieuwe mijnen te open.

Uranium kan niet anders dan tot fors boven $80 stijgen!

Uranium noteert nu ver onder de kostprijs om het te produceren én…

…je koopt het met 26% korting omdat beleggers de afgelopen tijd blind hun aandelen verkochten.

Waardoor 120% koerswinst feitelijk gegarandeerd is.

Zo’n kans ga je nooit meer krijgen!

Bestel hier het nieuwe “Super Rendement Rapport”