Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Energiecrisis

Europa stevent in snel tempo af op een heuse energiecrisis.

Elektriciteitsprijzen knallen zó hard omhoog dat mensen met lagere inkomens in de knel dreigen te komen.

We moeten nu hopen op een zachte winter met veel wind én dat Poetin genoeg gas zal leveren.

Bij een koude winter en/of een te weinig gas leverende Poetin lijken blackouts onvermijdelijk.

De trieste balans van jarenlang falend energiebeleid is dat Europa nu afhankelijk is van twee onberekenbare factoren.

Het zal de roep om kernenergie in en buiten Europa alleen maar groter maken.

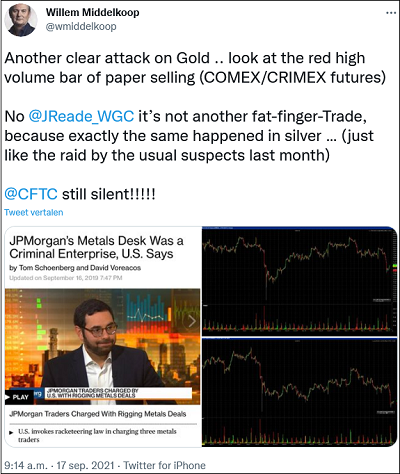

2. Mijn kijk op manipulatie

Hoewel minder duidelijk dan vorige maand, bestempelen een aantal prominente goudbeleggers ook de daling van donderdag als manipulatie.

Dit soort manipulatie vindt al vanaf eind jaren ’60 plaats.

Mijn gedachten hierover zijn het tegenovergestelde van de meeste beleggers.

Ten eerste gebeurt die alleen omdat de grote spelers die manipuleren ergens bang voor zijn.

Steeds negatiever wordende reële rente in combinatie met een stijgende goudprijs kan er bijvoorbeeld toe leiden dat mensen massaal geld van hun spaarrekening halen.

Ten tweede geldt dat wie vanaf eind jaren ’60 ieder keer goud kocht na prijsdalingen als gevolg van manipulatie, nu tegen zéér vette winsten aankijkt.

Manipulatie werkt alleen tijdelijk.

3. Verbod

Vorige week liet ik u zien dat er nu al een tekort aan zeldzame aardmetalen, ofwel rare earths is.

En dat dit tekort de komende jaren alleen maar groter zal worden.

Dit weekend zag ik dat Groenland de bouw van een grote nieuwe rare earths-mijn gaat verbieden.

Waardoor het wereldwijde tekort aan zeldzame aardmetalen de komende jaren nóg groter zal worden.

Uiteraard is dit zéér positief nieuws voor het uranium/rare earths-aandeel dat we voor ons nieuwe “Super Rendement Rapport” selecteerden.

We hebben daarom besloten om de inschrijving nog even open te houden.

In het artikel onderaan deze nieuwsbrief vertel ik u nog even waarom dit aandeel zo enorm speciaal is.

Door dit nieuws is het een nóg specialer aandeel geworden!

4. Opwaarts bijgesteld

Vrijdag maakte het Internationaal Atoomagentschap bekend dat ze haar verwachting voor de elektriciteitsproductie door kerncentrales opwaarts heeft bijgesteld.

De nieuwe verwachting is dat productie zal stijgen van 393 GWe in 2020 naar 792 GWe in 2050.

De eerste opwaartse bijstelling sinds 2011.

Mede door de energiecrisis die nu om zich heen begint te grijpen, mogen we er rustig vanuit gaan dat meerdere opwaartse bijstellingen zullen volgen.

Combineer dit met een gebrek aan aanbod én een agressief uranium opkopende Sprott, en je weet dat uranium nog héél veel stijging voor de boeg heeft.

Vrijdag zagen we stevige koersdalingen bij uraniumaandelen, blijkbaar als gevolg van een driedubbele optie-exploratie.

Als koersen de komende dagen onder druk blijven, ga ik toch wéér bijkopen.

Want dit is de grootste bull markt die we ooit gaan meemaken.

Bestel hier ons unieke uraniumrapport!

5. Waarschuwing

Terwijl burgers en bedrijven zich al grote zorgen maken over stijgende inflatie, maakt Wall Street zich daarover tot nu toe nog totaal geen zorgen.

Het is voor de grote meute beleggers véél comfortabeler om de Feds verhaal van terugdalende inflatie te geloven.

In onderstaande tweet waarschuwt Jeff Gundlach beleggers dat ze te goedgelovig zijn.

Terwijl er enorme problemen zijn in de internationale handelsketen, zijn bedrijfsvoorraden nog steeds zeer laag.

Het proberen aan te vullen van die voorraden zal de druk op die handelsketen vergroten, waardoor prijzen nóg verder stijgen.

Zodra het op Wall Street doordringt dat we nog lang niet van hoge inflatie af zijn, krijgen we een explosieve stijging van goud en zilver.

Vrijdag vertelde ik u al dat ik, juist omdat de meute geen interesse heeft, nu vooral goud- en zilveraandelen bijkoop.

Lees hier nog even dat artikel!

Als laatste nog even dit…

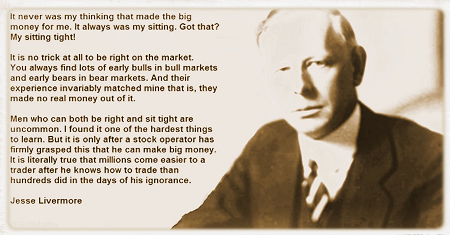

Bijna iedere belegger heeft de neiging om snel nerveus te worden, om vervolgens op het verkeerde moment te verkopen.

Bij een veel te lang durende correctie, zoals nu bij goud en zilver, stijgt de angst dat het niet meer goed komt.

Maar ook als koersen snel stijgen, zoals nu bij uranium, worden beleggers nerveus. Want dan stijgt de angst om behaalde winsten kwijt te spelen.

Bovenstaand advies van Jesse Livermore (1877-1940) is daarom goud waard.

Dáárom is dit zo speciaal!

Vorige week vertelde ik u al over het uitzonderlijke aandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Canadees bedrijf dat vier zéér veelbelovende uraniumprojecten én een uniek uranium/rare earths-project bezit.

Terwijl rare earths in onze huidige, op technologie gebaseerde samenleving onmisbaar zijn, is de wereld hiervoor grotendeels afhankelijk van China.

Dit aandeel is zo uniek omdat er buiten China nog nauwelijks rare earths-mijnen bestaan.

Tegelijk is het voor westerse landen een véél te groot risico om hiervoor afhankelijk te blijven van China.

Want zonder rare earths kan de huidige samenleving niet functioneren!

Wat het nóg specialer maakt, is dat dit bedrijf tot nu toe rare earths ontdekte met een dichtheid die maar liefst 9 keer zo hoog is als bij een gemiddelde mijn.

Waardoor dit hard op weg is om één van de grootste, maar vooral meest winstgevende rare earths-mijnen ter wereld te worden.

Vier zéér veelbelovende uraniumprojecten én een uniek rare earths-project.

Die combinatie maakt dit echt een héél speciaal aandeel.

Duizenden procenten koerspotentieel!

Bestel hier het nieuwe “Super Rendement Rapport”