Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Manipulatie

Afgelopen vrijdag kregen goud en zilver forse tikken te verwerken.

Gek genoeg op een dag dat de nieuwsfeiten voor goud en zilver positiever dan ooit waren.

De eerste tik kwam op het moment dat de Aziatische markten sloten voor het weekend. De tweede kwam direct bij opening van de futures-markt in de VS.

Duidelijk future-orders van partijen die niet geïnteresseerd zijn om een goede prijs te krijgen. Dus manipulatie.

Punt is echter dat de vrijdag ingenomen short posities ook weer moeten worden gesloten. Waardoor manipulatie nooit een langdurig fenomeen is.

Al sinds eind jaren ’60 is er regelmatig sprake van manipulatie. Het heeft de goudprijs echter niet weerhouden om te stijgen vanaf $35.

2. Wijze les

Het karakter van eender welke jarenlange bull markt is in onderstaande tweet goed beschreven.

Het doel bij iedere bull markt is om onderweg zoveel mogelijk particuliere beleggers af te schudden.

Zodat de grote jongens zo maximaal mogelijk profiteren.

Dat afschudden gebeurt middels correcties die beleggers ofwel angst aanjagen (als koersen snel dalen), ofwel gefrustreerd maken (als de correctie te lang duurt).

Als je dat begrijpt, dan begrijp je dat je tijdens correcties de wijze raad moet opvolgen waarover ik u twee weken geleden in dit artikel vertelde.

3. Vier redenen

Zoals hierboven duidelijk wordt, is het tijdens een bull markt belangrijk om je niet af te laten leiden door correcties.

Wat je als belegger uiteraard wél moet doen is regelmatig checken of de randvoorwaarden voor de bull markt nog steeds aanwezig zijn.

Topeconoom en fondsbeheerder Daniel Lacalle geeft in de tweet hieronder vier belangrijke redenen waarom 2021 een topjaar voor goud en zilver zal worden.

Twee weken geleden gaf ik u mijn vier randvoorwaarden voor de bull markt in goud en zilver.

Die zijn iets anders omschreven, maar komen op hetzelfde neer.

Klik hier om dat artikel nog even te lezen!

4. Misbruikt

Trump gebruikte Twitter om direct met zijn achterban te communiceren.

Tot Twitter hem vorige week niet langer nodig had.

Twitter maakte dankbaar gebruik van Trump. Want hoe meer controverse, hoe meer boze mensen, hoe beter het verdienmodel van social mediabedrijven werkt.

Trump gebruikte Twitter. Maar Twitter misbruikte Trump.

Social mediabedrijven misbruiken echter niet alleen Trump.

Ze misbruiken iedere burger die Facebook, Twitter, Instagram, YouTube etc. gebruikt om zijn of haar ongezouten, en liefst boze (politieke) mening te ventileren.

5. Voedselprijzen

Er zijn meerdere redenen om stijgende inflatie te verwachten in 2021.

Een belangrijke reden is dat prijzen van industriële grondstoffen de afgelopen tijd fors zijn gestegen.

Wat echter meer zorgen baart, is dat ook voedselprijzen wereldwijd fors gestegen.

Vooral in landen waar mensen een groot deel van hun inkomen kwijt zijn aan voeding, zal armoede snel toenemen.

Tegelijk kan je in deze crisistijd verwachten dat ook in westerse landen een steeds groter deel van de bevolking het hierdoor heel zwaar krijgt.

Snel stijgende voedselprijzen kunnen de komende tijd in veel landen wereldwijd tot sociale onrust leiden.

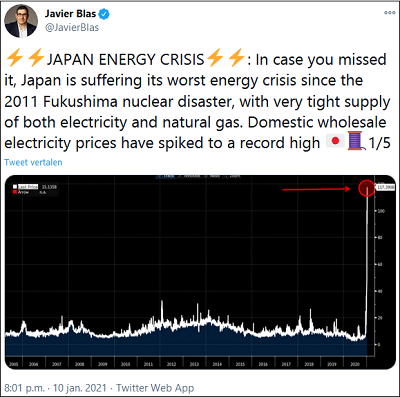

Als laatste nog even dit…

Door een combinatie van factoren zijn elektriciteitsprijzen in Japan geëxplodeerd.

Dat terwijl in Japan een aantal kerncentrales na Fukushima nog steeds niet is heropgestart.

De druk vanuit de Japanse industrie om daar vaart mee te maken, stijgt nu met de dag.

Méér wind in de rug voor uraniumaandelen!

Lees hier over het fantastische uraniumaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.