Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

Zo pakt u (ook als u geen Twitter heeft, of mij niet volgt) toch een paar interessante berichten mee.

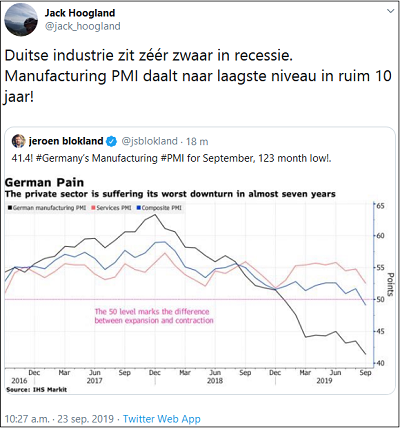

1. Alarmerend

Het economische nieuws uit Duitsland begint zo langzamerhand ronduit alarmerend te worden.

De industrie zit in een zéér zware recessie, terwijl de dienstensector nu ook begint te stagneren.

Met als gevolg dat het Composite PMI voor het eerst sinds 2012 tot onder de 50 (=krimp) is gedaald.

Het moment nadert dat werkloosheid gaat stijgen.

2. Ook in VS

Hoewel de Amerikaanse Manufacturing PMI vorige maand ook onder de 50 daalde, is de situatie daar bij lange na niet zo slecht als in Duitsland.

Maar ook daar zien we nu de eerste tekenen van naderende problemen in de dienstensector.

De huidige situatie (paarse lijn) ziet er nog redelijk uit, maar de toekomstverwachting voor business activity (rode lijn) is stevig aan het dalen.

3. Millennials in de schulden

Eén van de problemen in de VS is de stijgende schulden bij de groep mensen die juist het meeste aan de economische groei zouden moeten bijdragen.

De millennials hebben (excl. hypotheek) gemiddeld $27.900 aan schuld per persoon uitstaan.

Tot nu toe werd aangenomen dat millennials vooral studieschuld hebben. Nu blijkt echter dat het grootste deel bestaat uit schulden gemaakt met de credit card.

Als je dan weet dat Amerikaanse banken daar gemiddeld 17% rente voor rekenen…

4. Economen pleiten voor helikoptergeld

Het gevolg van al het zorgwekkende economische nieuws is dat er onder economen een groeiende consensus is dat centrale banken extremere maatregelen moeten nemen.

De komende recessie moet worden bestreden met directe en permanente injecties van geld. Ofwel helikoptergeld.

Een jaar geleden was helikoptergeld nog taboe. Nu wordt de roep erom steeds groter.

Als burger word ik hier depressief van. Als belegger weet ik dat dit een ongekende stijging in de goudprijs gaat veroorzaken.

Het gevolg van bovenstaand economisch nieuws is dat goud en zilver ook vanochtend aan het stijgen zijn.

Lees hier nog even mijn artikel van vrijdag!

5. Negatieve spaarrente

Negatieve spaarrente komt steeds dichterbij.

In Denemarken moesten spaarders tot vorige week rente betalen voor spaargeld boven $1 miljoen.

Vanaf vandaag is die grens verlaagd naar $100.000.

Hoe meer negatieve rente, hoe meer spaarders/beleggers richting goud en zilver gaan.

Lees hier mijn artikel over ons speciale zilveraandeeltje met ongekend hoog koerspotentieel.

Als laatste nog even dit…

We hebben de afgelopen tijd uitgebreid kunnen lezen dat Nederland een stikstofprobleem heeft.

De maximumsnelheid moet terug naar 100 km/u en bouwprojecten moeten worden stilgelegd.

In het AD stond dit weekend een uitgebreid artikel om het allemaal toe te lichten, met daarin een afbeelding van bijgaand plaatje.

Kijk je naar het plaatje, dan begrijp je direct dat het probleem zit in een veel te grote luchthaven en in de landbouw/veeteelt.

Hoe politici in hun wijsheid verzinnen dat de oplossing bij het stilleggen van bouwprojecten zit, is mij een raadsel.

Wie er iets van begrijpt, mag het zeggen.