Iedereen moet zelf weten wat hij leest. Of niet leest. Maar ik durf te stellen dat dit artikel verplichte kost is. Voor iedere belegger die zichzelf respecteert, die niet in de categorie dom geld wil zitten en die zich straks niet voor de kop wil slaan.

Hieronder wil ik u aan de hand van drie grafieken laten zien dat het onverstandig is om zomaar in aandelen (bijvoorbeeld in een of ander beleggingsfonds) te gaan beleggen, ofwel om zonder bewuste strategie mee te gaan in het stijgende optimisme.

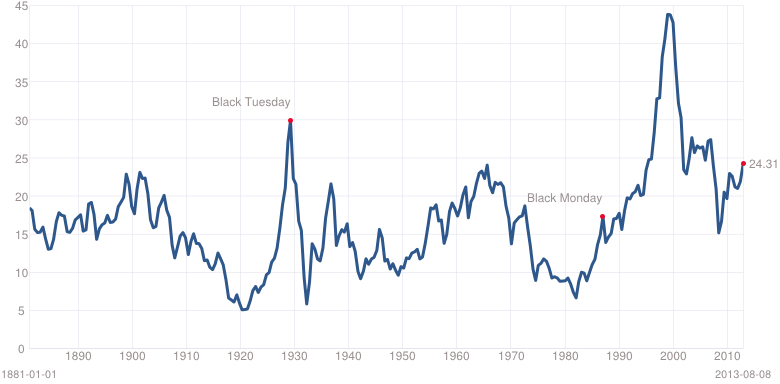

Eerste grafiek

De beste manier om te beoordelen of de beurs historisch gezien goedkoop is of juist duur, is de Shiller P/E ratio.

De Shiller P/E ratio staat op 24,3. Terwijl het gemiddelde 16,5 is. Betekent dus dat de beurs volgens deze door Robert Shiller ontwikkelde ratio maar liefst 47% te duur is.

Op de grafiek ziet u dat deze index alleen in 1929 en in de recente periode rond de Nasdaq-bubbel en de daarop volgende huizenbubbel hoger noteerde. De beurs is domweg 47% te duur. Kan niet blijven duren…

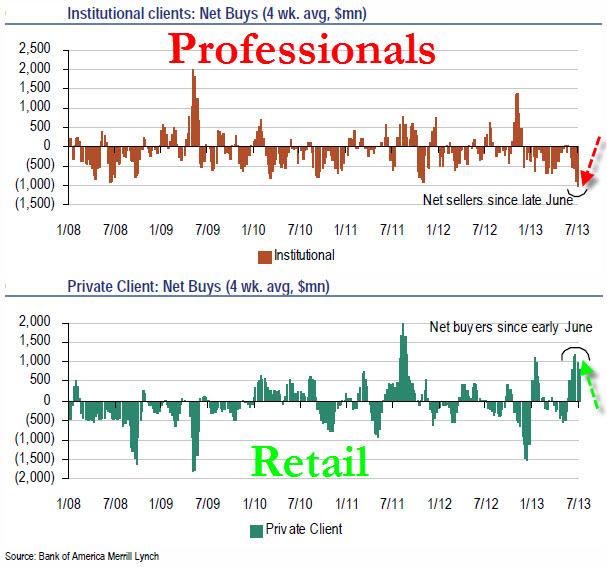

Tweede grafiek

Historisch gezien is het verstandig om te kopen als de institutionele beleggers (de professionals) aan het kopen slaan. En andersom.

Als we naar deze grafiek kijken, dan zien we dat de professionals de afgelopen vijf jaar op twee momenten massaal aan het kopen sloegen. In de eerste helft van 2009 toen de beurs op zijn gat lag. En eind vorig jaar, toen Bernanke aankondigde $85 miljard per maand te gaan printen. Op beide momenten waren particuliere beleggers massaal aan het verkopen.

De afgelopen twee maanden zien we dat de professionals méér aandelen verkopen dan op enig ander moment in de afgelopen vijf jaar. Terwijl de particuliere belegger juist aan het kopen is geslagen. De professional doet dus het omgekeerde van wat de kleine belegger doet. Wie gaat volgens ú gelijk krijgen?

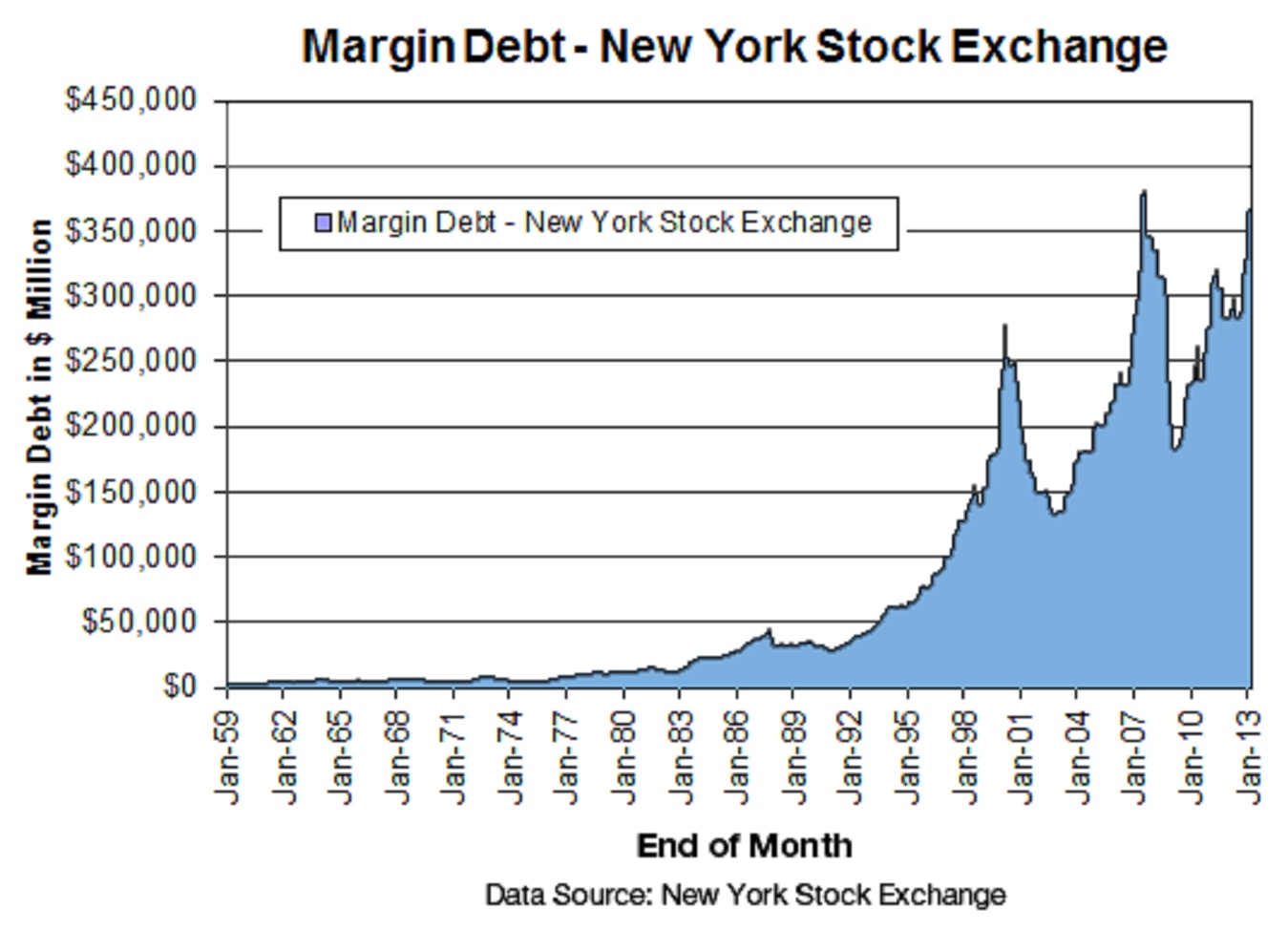

Derde grafiek

Hoe meer beleggers op margin, ofwel met geleend geld beleggen, hoe groter de kans op een forse beursdaling.

We zien op de grafiek dat vandaag de dag méér met geleend geld wordt belegd dan tijdens de Nasdaq-hype. En ongeveer evenveel als op het hoogtepunt van de huizenbubbel. Het is duidelijk wat na de vorige twee pieken op de grafiek gebeurde. Forse beursdalingen.

Onze conclusie

De beurs is historisch gezien ongeveer 47% te duur.

Het slimme geld (de professionals) is aandelen aan het verkopen. Er wordt voor bijna een record bedrag met geleend geld belegd. Rennen voor je leven, is het eerste wat in mij opkomt als ik dit zie.

Tegelijk hebben we echter de unieke situatie dat de rente historisch laag is. En dat beleggers het gevoel hebben nergens heen te kunnen met hun geld.

Het is dus goed mogelijk dat de beurs nog een tijd(je) lang doorstijgt. Vooral als centrale banken nog een tijd(je) doorgaan met geld printen. Maar het is onvermijdelijk dat de klap een keer komt. Hoe langer de beurs doorstijgt, hoe harder daarna de klap gaat zijn.

Moet je aandelen nu mijden?

Wat mij betreft absoluut niet. Je moet echter vooral in goedkope aandelen van goed presterende bedrijven zitten. En je moet bepaalde soorten aandelen (financials, retail) mijden. Terwijl je andere soorten aandelen (goud, zilver, grondstoffen) juist wél moet hebben.

Wat je als verstandig belegger echter absoluut bij de hand moet hebben, is een strategie om jezelf te beschermen tegen de forse beursdaling, die absoluut een keer gaat komen.

De juiste aandelen + een goede afdekstrategie

Want als je in de goede aandelen zit én je beschermt jezelf tegen een forse beursdaling, dan zeil je lachend door een forse beursdaling heen.

Wij bieden u een eenvoudige strategie om uzelf tijdig tegen een forse beursdaling te beschermen. Eén die levenslang bruikbaar is. Voor een vriendenprijs. Klik hier om snel te bestellen.