Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Onvermijdelijk

Maar liefst 60% van de CEO’s denkt dat een recessie eraan zit te komen of dat we zelfs al in een recessie zitten.

Tegelijk zag ik dat 56% van de Amerikaanse burgers denkt dat de economie al in een recessie zit.

Feitelijk betekent dit dat een recessie nu onvermijdelijk is.

Want CEO’s die een recessie verwachten gaan zoveel mogelijk in kosten snijden, terwijl burgers die hun vaste lasten iedere maand zien stijgen hetzelfde gaan doen.

Dalende uitgaven = krimpende economie.

Binnenkort zal in de VS inflatie nog steeds belangrijk zijn, maar zal het bestrijden van de recessie de absolute topprioriteit worden.

Het moment waarop de Federal Reserve gaat worden gedwongen om te stoppen met het bestrijden van inflatie komt met rasse schreden dichterbij.

2. Als vertrouwen verloren gaat…

Vorige week verwees ik al naar David Einhorns presentatie, waarin hij aangaf dat goud wat hem betreft aan de rand van een forse stijging staat.

Einhorn gaf aan dat de Fed inflatiebestrijding een stuk minder belangrijk vindt als de economie straks in een recessie zit.

Hieronder geeft Einhorn nog een belangrijke reden waarom goud aan de rand van een forse stijging staat.

Het verlies van vertrouwen in valuta en obligaties van steeds meer landen.

We zien voor onze ogen het vertrouwen in de Euro, de Yen en een reeks valuta van kleinere landen dalen.

Tegelijk zien we het vertrouwen in obligaties fors dalen.

Waardoor goud wereldwijd als de ultieme veilige haven zal worden beschouwd.

Deze maand stuurden we onze TopAandelen-abonnees al twee extra goudtips!

Profiteer van de komende forse stijging!

Klik hier om ook TopAandelen-abonnee te worden

3. In brokstukken uiteen

De snel stijgende rente op vooral Zuid-Europese staatsobligaties zet de ECB voor een onmogelijk dilemma.

De rente op Italiaanse staatsobligaties steeg vorige week tot boven 4%, en beleggers weten dat het risico stijgt dat Italië haar staatsschuld niet meer kan financieren.

Hetzelfde geldt voor andere Zuid-Europese landen.

De kunstgrepen van de ECB om die rentes omlaag te krijgen kunnen dan weer grote politieke onrust tussen eurolanden veroorzaken.

Opvallend is dat ik de afgelopen weken in de financiële media (zie ook deze tweet) regelmatig de term fragmentation risk tegenkwam.

Fragmenteren = in brokstukken uiteenvallen.

4. De helft minder…

Ondanks dat grondstofprijzen de afgelopen jaren fors zijn gestegen, blijven investeringen in nieuwe mijnen fors achter.

Dat terwijl die investeringen nu juist zo hard nodig zijn voor de energietransitie.

De Wall Street Journal schrijft dat de tien grootste mijnbouwbedrijven dit jaar samen $40 miljard investeren in nieuwe mijnen.

Dat is de helft minder dan de $80 miljard die ze tien jaar geleden investeerden.

Aanbod blijft daardoor zeer beperkt, waardoor tekorten fors stijgen.

Voor de energietransitie is dit slecht nieuws, want deze tekorten én de daarbij behorende forse prijsstijgingen zullen die transitie vertragen.

Voor beleggers is dit echter hét signaal om in grondstofaandelen te beleggen, want die profiteren het hardst van stijgende grondstofprijzen.

Donderdag liet ik u al zien waarom de huidige correctie feitelijk een fantastische tijdelijke aanbieding is om goedkoper (bij) te kopen.

Klik hier om dat artikel nog even te lezen!

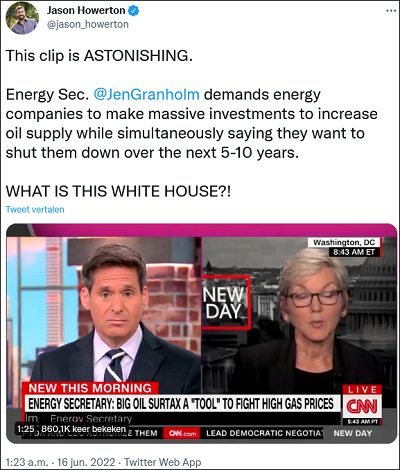

5. Grenzeloze domheid

Dat de domheid van politici vaak geen grenzen kent, bewijst de Amerikaanse minister van energie Jennifer Granholm.

In een interview met CNN vertelt ze dat oliemaatschappijen moeten investeren in de winning van olie en gas om prijzen te drukken.

Tegelijk vertelt ze dat diezelfde oliemaatschappijen over 5 tot 10 jaar moeten sluiten.

Ze vraagt oliemaatschappijen dus om miljarden dollars te investeren, terwijl ze die investeringen (wat haar én Biden betreft) nooit terug kunnen verdienen.

Granholm ontmoedigt oliebedrijven juist om te investeren, waardoor tekorten aan olie en gas de komende jaren alleen maar groter worden.

Vrijdag vertelde ik u al over het spotgoedkope olie-aandeel dat we voor ons nieuwe “Super Rendement Rapport” hebben ontdekt.

Waarmee je maximaal profiteert een fors stijgende olieprijs.

Klik hier om dat artikel nog even te lezen!

Als laatste nog even dit

Voor ieder probleem vinden we tegenwoordig dat de overheid de regie moet nemen, terwijl diezelfde overheid wél problemen veroorzaakt, maar géén problemen oplost.

Thomas Jefferson begreep dat 200 jaar geleden al.

Het kan zelfs nog hoger gaan!

Je hoeft maar naar de tweet hierboven te kijken, en je weet dat olie de komende tijd richting $200 per vat zal gaan.

Vrijdag vertelde ik u waarom het zelfs nog hoger gaan gaan!

Ook vertelde ik u fantastische én spotgoedkope olie-aandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Bedrijf met 330 oliebronnen in productie, dat daarnaast maar liefst 4000 bronnen heeft die gemakkelijk in productie kunnen worden gebracht.

Verdient geld als water, en keert haar winst grotendeels uit door inkoop eigen aandelen en forse dividendverhogingen (nu 7% dividend).

Winst stijgt dit jaar met bijna 150% terwijl ook voor de komende jaren forse winstgroei wordt verwacht.

Aandeel is spotgoedkoop, want je koopt het voor slechts 8 keer de voor dit jaar verwachte winst.

Koers moet binnen een jaar met 125% stijgen om het aandeel als normaal gewaardeerd te kunnen bestempelen.

Dat terwijl we ook méér dividendverhogingen mogen verwachten!

Olie gaat naar $200 per vat. Of zelfs hoger!

Bestel hier het nieuwe “Super Rendement Rapport”