Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. In de greep van Poetin

Afgelopen weken daalde de prijs van aardgas weer een beetje, nadat Poetin had beloofd om vanaf vandaag meer aardgas te leveren.

Vanochtend bleek echter dat Gazprom nergens aardgas had aangeboden, waarna de prijs direct weer met ruim 9% steeg.

Uiteraard is het mogelijk dat Poetin onze politici gewoon een beetje treitert, en dat hij later deze week alsnog meer aardgas gaat leveren.

Deze situatie geeft echter goed aan hoe het dramatische energiebeleid van EU-landen leidt tot een zéér ongewenste situatie.

En dan te bedenken dat België en Duitsland juist méér gascentrales willen bouwen.

Hoe ernstig de indirecte gevolgen van fors stijgende aardgasprijzen zijn, ziet u onderaan deze nieuwsbrief.

2. Historische proportie

Vrijdag vertelde ik u al hoe enorm de impact is van China’s plan om de komende 15 jaar maar liefst 150 nieuwe kernreactors te bouwen.

Ofwel meer kernreactors dan de hele wereld de afgelopen 35 jaar heeft gebouwd.

In de tweet hieronder heeft Alec Stapp vier recente nieuwsberichten over landen die (gaan) inzetten op kernenergie bij elkaar gezet.

Alléén deze vier berichten zijn al genoeg voor een enorme bull markt in uranium!

Maar er zijn nog veel meer landen (waaronder de VS, India en Rusland) die in kernenergie (gaan) investeren.

Al die nieuwe kerncentrales gaan uranium nodig hebben, waar nu al een tekort aan is.

Dit wordt daarom een bull markt van historische proportie.

Klik hier om mijn artikel van vrijdag nog even te lezen!

3. Powell durft niet

Afgelopen woensdag berichtte de Fed dat ze vanaf deze maand gaat taperen.

Ofwel de hoeveelheid te printen geld stapsgewijs gaat afbouwen van $120 miljard per maand naar $0 in juni 2022.

Wat betekent dat de rente nog tot minstens de tweede helft van 2022 op 0% blijft.

Iedere maand iets minder stimuleren terwijl inflatie al op 5,4% staat.

Dat is als iedere keer iets minder olie op het vuur gooien terwijl je huis al in lichterlaaie staat.

Voor Wall Street was dit hét signaal dat de Fed geen serieuze stappen durft te nemen om inflatie in te dammen.

Eén van de gevolgen was dat de goudprijs een stijging inzette.

4. Klaar voor explosieve stijging

Toen Powell eind september moest toegeven dat inflatie lang niet zo tijdelijk was als hij de hele tijd had beweerd, begon de goudprijs terug te stijgen.

Dinsdag vertelde ik u al dat de Fed en de ECB nu akelig dichtbij de situatie komen waarin ze met de billen bloot moeten.

Een dag later zagen we daar al een glimp van, toen bleek dat de Fed geen serieuze maatregelen durft te nemen om inflatie in te dammen.

Bang als ze bij de Fed zijn dat bubbels op de huizen- en aandelenmarkt barsten, en dat ze de economie in een recessie duwen.

Ook op de koersgrafiek zien we een ideale setup.

Goud zette eerste een dubbele bodem neer, brak vervolgens uit haar dalende trend omhoog en zette vrijdag een hogere top neer.

Alle seinen staan nu op groen voor een explosieve stijging.

Dinsdag vertelde ik u al waarom de situatie voor goudaandelen nu het meest gunstig in de geschiedenis is.

Klik hier om dat artikel nog even te lezen!

5. Nerveus over ECB

Vorige maand steeg inflatie in de eurozone al naar 4,1%.

Tegelijk geven de met 16% gestegen producentenprijzen al aan dat inflatie de komende maanden verder zal stijgen.

Op de obligatiemarkt zijn ze hier alvast niet gerust op. En dan vooral op de markt voor Italiaanse staatsobligaties.

Beleggers beginnen bang te worden dat de ECB door stijgende inflatie zal worden gedwongen om te stoppen met het opkopen van staatsobligaties.

Als ze daarmee stoppen, dan stijgt als eerste de rente op Italiaanse staatsobligaties, gevolgd door Griekse en Spaanse.

De obligatiemarkt geeft daarmee nu al aan dat Zuid-Europese landen in zwaar weer gaan komen als de ECB stopt met geld printen.

Wordt vervolgd.

Als laatste nog even dit

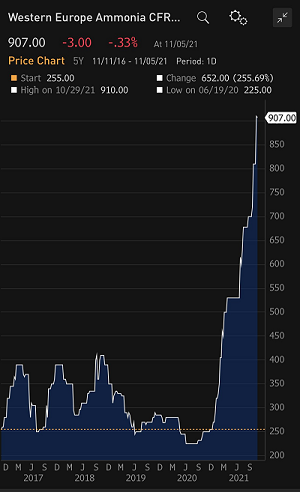

Door de stijgende gasprijs lijden producenten van ammoniak zwaar verlies.

Zij verlaagden daarom hun productie, waardoor de prijs van ammoniak nu 250% hoger is dan een jaar geleden.

Ammoniak is nodig voor de productie van kunstmest.

Een tekort aan ammoniak leidt dus tot een tekort aan kunstmest, waardoor ook daarvan de prijs fors stijgt.

Waardoor landbouwers niet aan voldoende kunstmest kunnen komen en/of ze minder kunstmest gebruiken omdat het te duur is.

Met als gevolg een fors lagere oogst in 2022. En dus een voedselcrisis.

Dit heb ik nooit eerder gezien!

Donderdag vertelde ik u al over het allergoedkoopste aandeel dat ik ooit ben tegengekomen.

Een jong bedrijf dat revolutionaire 3D imaging technologie ontwikkelt, waarmee goudproducenten véél gerichter kunnen werken.

Dankzij deze technologie wordt het ontwikkelen van een goudmijn een stuk goedkoper.

Daarnaast investeert dit bedrijf zelf in de meest veelbelovende goudmijnen, die ze met behulp van haar eigen technologie ontdekt.

Slimme strategie!

Ik ben nog maar zéér zelden een aandeel tegengekomen van een bedrijf dat zó snel winstgevend werd, en vervolgens zó snel groeit.

Omzet steeg afgelopen kwartaal met 235%. Terwijl de winst met 535% steeg!

Maar wat ik nog nooit heb gezien is dat zo’n aandeel tegelijk zó ongelofelijk goedkoop is.

Noteert slechts 2 keer de geannualiseerde winst over het tweede kwartaal!

En het grappige is dat directieleden én een paar van ’s werelds beste investeerders samen ruim 50% van de aandelen bezitten.

Dat geeft ons enerzijds extra zekerheid, en anderzijds weten we dat hierdoor maar weinig aandelen beschikbaar zijn voor andere beleggers.

Zodra beleggers/analisten dit aandeel ontdekken, spuit de koers omhoog!

Omdat nog geen enkele analist het aandeel volgt, maakten we zelf een conservatieve verwachting voor winstgroei in de komende jaren.

Op basis van een verwachte winstgroei die véél lager is dan tot nu toe is gerealiseerd, gecombineerd met een gemiddelde beurswaardering…

…kwamen we uit op een lange termijn koerspotentieel van 4.500%!

Profiteer van het goedkoopste aandeel aller tijden!

Bestel hier het splinternieuwe “Super Rendement Rapport