Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

1. Pavlov-reactie

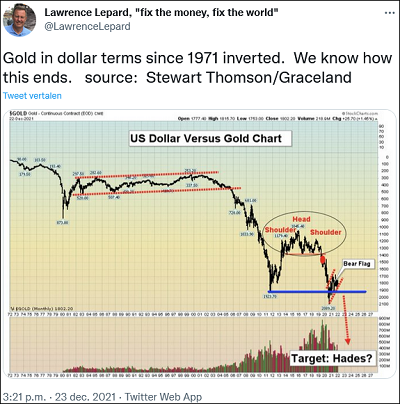

Met goud zagen we vorige week opnieuw dezelfde Pavlov-reactie die we afgelopen jaar ieder keer zagen na een Fed-meeting.

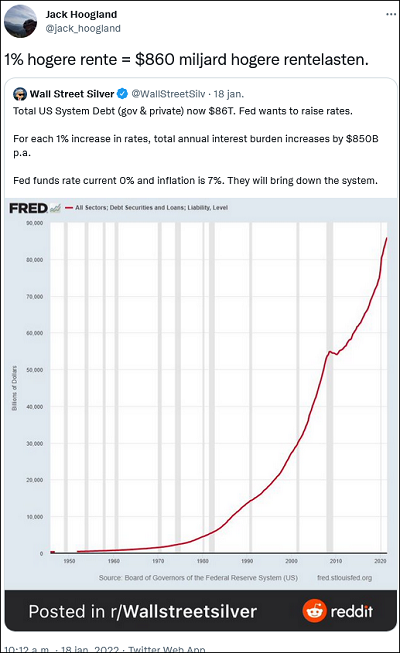

Powell beweerde dat de Fed inflatie serieus gaat bestrijden. Maar wie een béétje doordenkt ziet dat de Fed nauwelijks iets doet.

Terwijl inflatie nu al 7% is, gaat de Fed in maart pas stoppen met geld printen en de rente verhogen.

Powell gaf aan dat hij de rente ook met een half procent ZOU KUNNEN verhogen ALS dat nodig zou blijken te zijn.

Tijdens de persconferentie gaf hij echter ontwijkende antwoorden op de vraag of het niet verstandig is om de rente dan gelijk in maart met 0,50% te verhogen.

Als je bij 7% inflatie de rente niet eens durft te verhogen van 0% naar 0,5%…

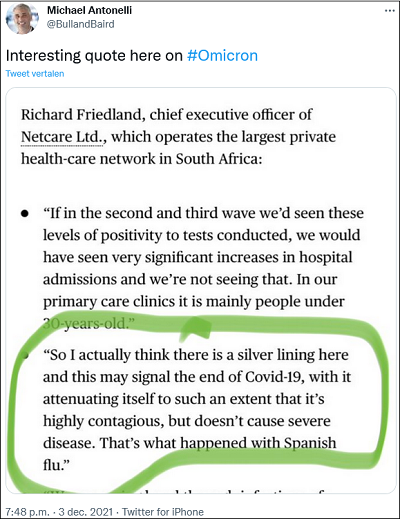

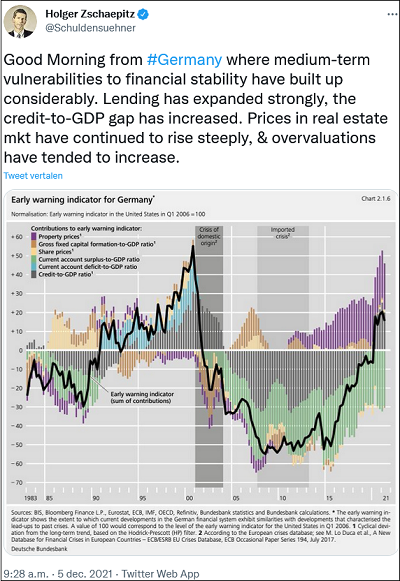

2. Afzwakkende groei

Terwijl de Federal Reserve aangeeft dat ze in maart de rente gaat verhogen, zien we dat economische groei dit kwartaal sterk afzwakt.

IHS Markit verwacht dat economische groei dit kwartaal afzwakt naar slechts 2%.

De Antlanta Fed is met haar GDPNow forecast zelfs nóg negatiever, want die verwacht op dit moment slechts 0,1% economische groei.

De normale gang van zaken is dat een centrale bank de rente verhoogt als de economie dreigt te oververhitten.

Powell gaat de rente nu echter verhogen terwijl economische groei al sterk afzwakt.

Eerder deze maand vergeleek ik de huidige situatie al met die van 2018.

Het ziet er naar uit dat de Fed nu véél eerder een ommezwaai moet gaan maken.

Klik hier om dat artikel nog even te lezen!

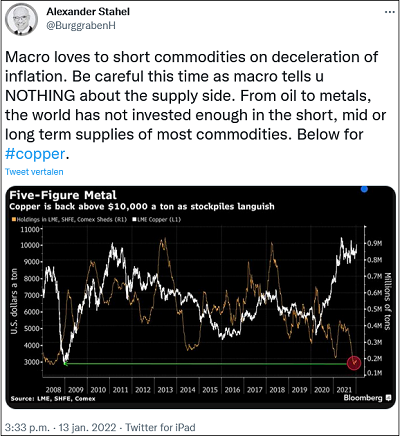

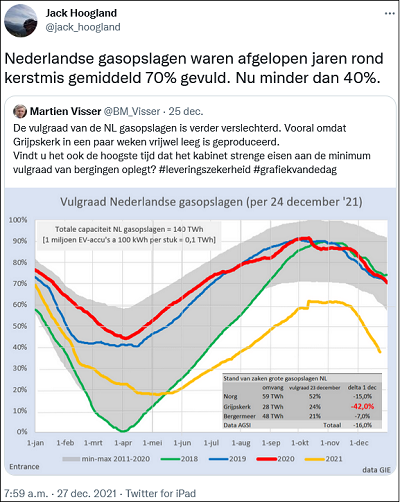

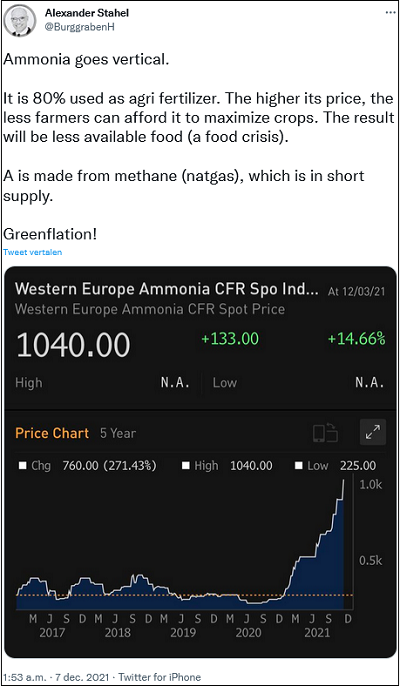

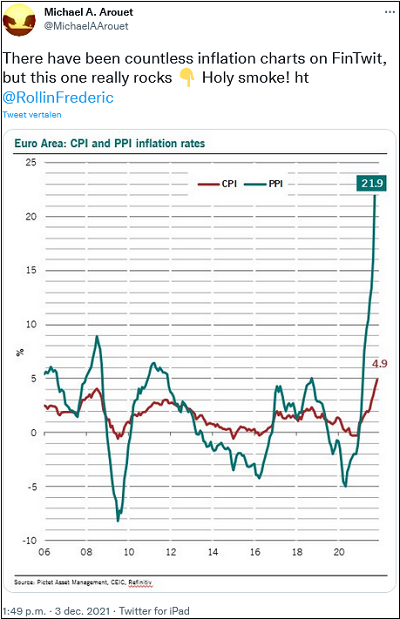

3. Het zal een stuk harder gaan

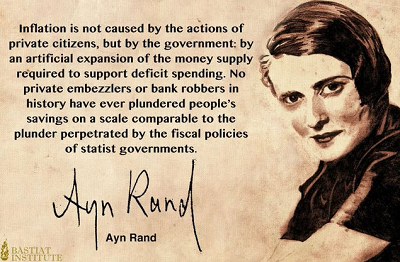

Macro-economen en centrale bankiers gaan er altijd automatisch vanuit dat stijgende prijzen worden veroorzaakt door stijgende vraag.

Ze houden nóóit rekening met de mogelijkheid van een structureel gebrek aan aanbod van olie, gas, koper, nikkel, kobalt en andere grondstoffen.

Juist nu wordt de hoge inflatie grotendeels veroorzaakt door te weinig aanbod van allerlei grondstoffen als gevolg van jarenlang te weinig investeren in nieuwe grondstofmijnen.

Terwijl de Fed dus de rente wil verhogen, en terwijl economische groei al aan het afzwakken is, geldt óók dat inflatie voorlopig veel te hoog zal blijven.

Waardoor de Fed (en de ECB) de inflatie niet serieus omlaag kan brengen, zonder economische rampspoed te voorzaken.

Dinsdag vertelde ik u waarom goud de komende twee jaar tot $3000 kan stijgen.

Op basis van de feiten in de drie tweets hierboven, is mijn verwachting dat goud zelfs een stuk harder zal stijgen.

Lees hier nog even mijn artikel van dinsdag!

4. Vergunning ingetrokken

Vrijdag verscheen het bericht dat Biden de vergunning voor de bouw van een koper/nikkelmijn in Minnesota heeft ingetrokken.

Dit omdat de mijn gebouwd zou worden aan de rand van een belangrijk natuurgebied.

Dat is allemaal begrijpelijk, behalve als je wilt dat iedereen elektrisch gaat rijden, waar enorme hoeveelheden extra koper en nikkel voor nodig zijn.

En al helemaal als je tegelijk (en terecht) niet langer afhankelijk wilt zijn van China en/of andere niet-democratische landen.

Dit soort tegenstrijdige beslissingen zien we vaker voorbijkomen.

En die zorgen ervoor dat tekorten aan nikkel en koper de komende jaren alleen maar verder oplopen.

Niet verstandig, maar wél ideaal voor het fantastische nikkelaandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten!

5. Garantie op forse correcties

Eerder deze maand vertelde ik u dat we aan het begin van een transitie staan.

Een periode van minstens tien jaar waarin de grootste koerswinsten gaan worden behaald met grondstofaandelen.

Grotendeels door het structurele aanbodprobleem waar ik in Tweet 3 hierboven al over vertelde.

Met onze TopAandelen-service zijn we van plan om zo maximaal mogelijk van deze ontwikkeling te profiteren.

Tegelijk is het echter belangrijk om onderstaande quote van één van ’s werelds beste grondstofbeleggers goed te onthouden.

Je krijgt gegarandeerd forse correcties voor de kiezen, en je weet vooraf niet wanneer die gaan komen.

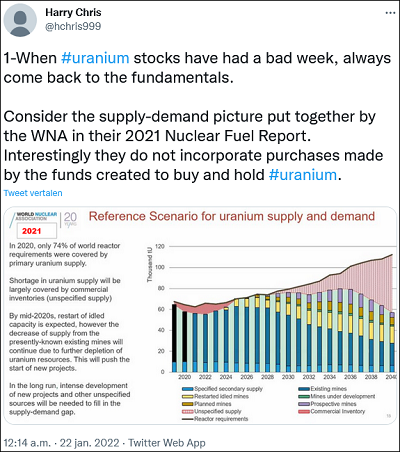

De situatie die we nu met uraniumaandelen zien, is een voorbeeld daarvan.

We zien een stevige correctie, terwijl de fundamentals (vraag/aanbod) alleen maar beter worden én terwijl de ontwikkelingen waarover ik u in dit artikel vertelde ook gewoon blijven gelden.

Wie tijdens (forse) correcties op de fundamentals blijft focussen, wordt niet nerveus en/of maakt er gebruik van om bij te kopen.

Als laatste nog even dit

Beleggingsadvies van Baron Rothshild (1840-1915)…

Hier zijn we ongelofelijk blij mee!

Vrijdag vertelde ik u al over het unieke nikkel-aandeel dat we voor ons nieuwe “Super Rendement Rapport” ontdekten.

Van alle grondstoffen die nodig zijn voor de klimaattransitie, lijkt het structurele tekort aan nikkel het allergrootste te worden.

Waardoor de prijs van nikkel het hardste van allemaal zal stijgen.

Tot nu toe vonden we echter nog geen aandeel van een bedrijf dat zich alléén richt op nikkel.

Daarom zijn we ongelofelijk blij dat we dit aandeel ontdekten, van een bedrijf met één van de grootste, meest veelbelovende nikkelprojecten ter wereld.

Bedrijf ontdekte tot nu toe maar liefst 5,4 miljard pond nikkel!

Goed voor een toekomstige mijn met een levensduur van 35 jaar, die gaat produceren aan een kostprijs van ruim $3 per pond.

Dat terwijl de huidige nikkelprijs al $10 per pond is, en de komende jaren fors verder zal stijgen.

Daar bovenop heeft het in bezit zijnde gebied nog enorm potentieel om veel meer nikkel te ontdekken.

Dit is één van de meest veelbelovende aandelen die je kunt tegenkomen!

Koerspotentieel loopt in de duizenden procenten.

Bestel hier om het splinternieuwe “Super Rendement Rapport”!