Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

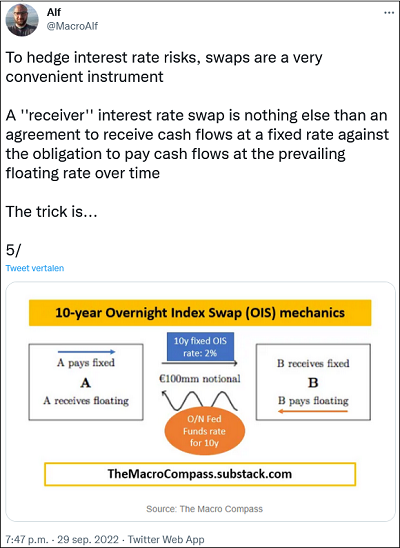

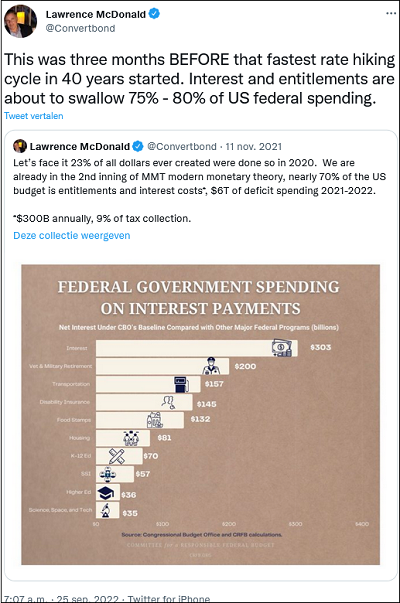

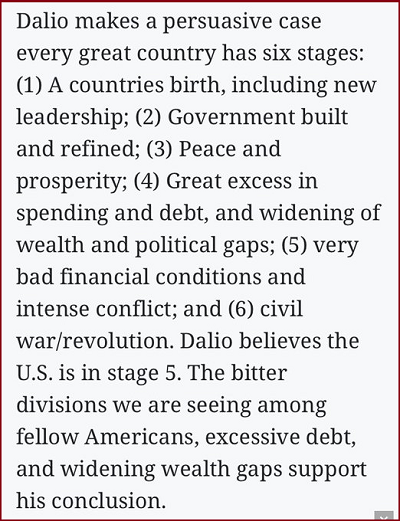

1. Onhoudbare staatsschulden

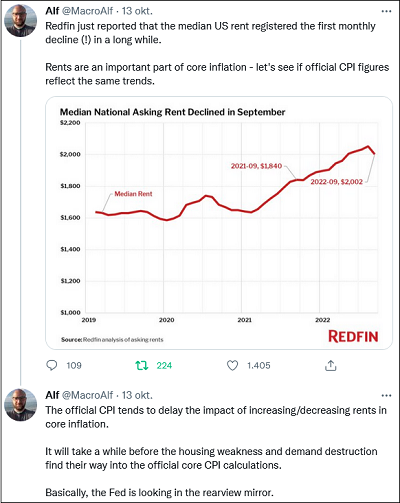

De staatsschulden van de G7-landen waren in 2007 al veel te hoog, maar zijn sinds de kredietcrisis opgelopen tot 128% van het BBP.

Uiteraard mogelijk gemaakt door centrale bankiers die de rente meer dan 10 jaar lang dichtbij 0% hielden.

Nu stijgen de rentelasten terwijl de economieën van G7 landen in recessie gaan.

Waardoor staatsschulden nog verder stijgen, en dus onhoudbaar worden.

Centrale banken kunnen niet anders dan die rente straks weer omlaag drukken.

Ook als inflatie niet naar 2% daalt.

2. Zo zien we het graag!

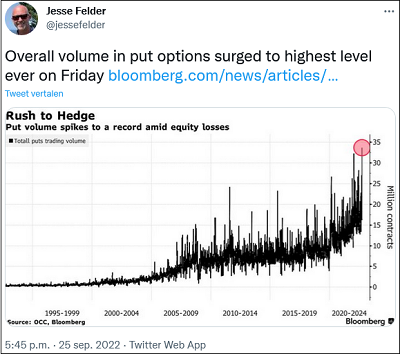

Na drie maanden zijwaarts te hebben bewogen, zagen we zilver vorige week door de weerstand van $21 breken.

Waardoor we kunnen vaststellen dat zilver een hogere top heeft neergezet en de koerstrend stijgend is.

Hetzelfde zagen we bij goud.

Dit is vooral interessant omdat de stijging werd ingezet, net nadat de Fed de rente met 0,75% had verhoogd en had aangegeven door te gaan met renteverhogingen.

Extra interessant is dat er in de media en op Twitter nauwelijks aandacht is voor de stijgende goud- en zilverprijs.

Precies zoals we het graag zien!

We zitten in de prille beginfase van een enorme rally in goud en zilver.

Vorige week stuurden we onze TopAandelen-abonnees drie extra goudtips en drie extra zilvertips toe.

Als nieuwe abonnee ontvangt u deze extra tips bij het ingaan van uw abonnement.

Klik hier om ook TopAandelen-abonnee te worden!

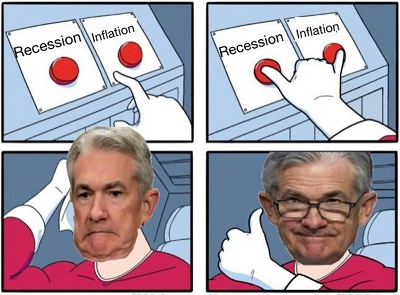

3. Clowns

Nadat donderdag bekend werd dat inflatie vorige maand sneller is gedaald dan vooraf verwacht…

…haastte Fed-directielid Neil Kashkari zich om te benadrukken dat de Fed écht nog niet klaar is met haar renteverhogingen.

Diezelfde Kashkari benadrukte in juni 2021 nog dat hij tot en met 2023 absoluut géén renteverhogingen wilde.

Dit terwijl inflatie in de VS toen al naar 5% was gestegen.

Probleem is dat we precies hetzelfde zien bij het grootste deel van Kashkari’s collega’s bij de Fed én bij de ECB.

Bij de Fed en de ECB zitten een stel clowns die met hun wanbeleid ongekende economische schade hebben aangericht.

Het moment nadert dat niemand deze mensen nog serieus neemt.

Er breken gouden tijden aan voor goud en zilver.

4. China gaat stimuleren

De druk op de Chinese regering om haar stagnerende economie te stimuleren werd de afgelopen weken duidelijk te groot.

Vrijdag vertelde ik u al dat China haar eerste stappen aankondigde om haar Zero Covid beleid te versoepelen.

Daar bovenop kondigde China gisteren een groot stimuleringspakket aan voor haar in het slop zittende huizenmarkt.

Zoals de tweet hierboven al aangeeft, zijn deze twee berichten goed nieuws voor de Chinese beurs.

Maar het doet óók de Chinese vraag naar grondstoffen fors stijgen!

Naast de extra goud- en zilvertips, stuurden we onze TopAandelen-abonnees vorige week ook twee extra kopertips én een extra lithiumtip.

Daar bovenop sturen we ze vandaag een extra grondstoftip én een extra lithiumtip.

Als nieuwe abonnee ontvangt u deze extra tips bij het ingaan van uw abonnement.

Klik hier om ook TopAandelen-abonnee te worden!

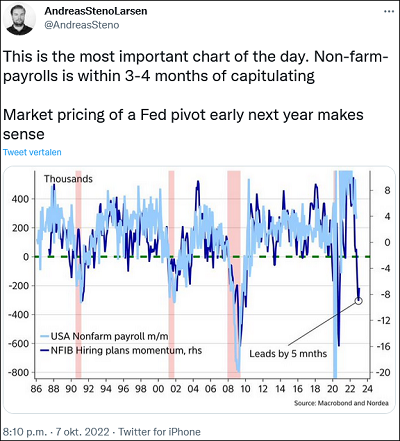

5. Massa-ontslagen

Centrale bankiers halen altijd de krappe arbeidsmarkt aan om hun beleid van renteverhogingen te rechtvaardigen.

Dit terwijl werkloosheid een lagging indicator is, ofwel pas als laatste reageert op de renteverhogingen.

De afgelopen week zagen we echter al duidelijke tekenen dat werkloosheid in de VS gaat oplopen.

Eerst kregen 3.700 medewerkers van Twitter hun congé, daarna kondigde Facebook 11.000 ontslagen aan, en vrijdag kondigde Disney aan dat ze fors in haar kosten gaat snijden én mensen gaat ontslaan.

Daar bovenop beginnen nu ook berichten over faillissementen in de media te verschijnen.

De 1700 medewerkers van modeketen Joules moeten zeer waarschijnlijk op zoek naar een andere baan.

In de huidige economische omstandigheden zal Joules zeker de laatste niet zijn…

De dag dat de Fed gaat worden gedwongen om te stoppen met haar renteverhogingen nadert met rasse schreden.

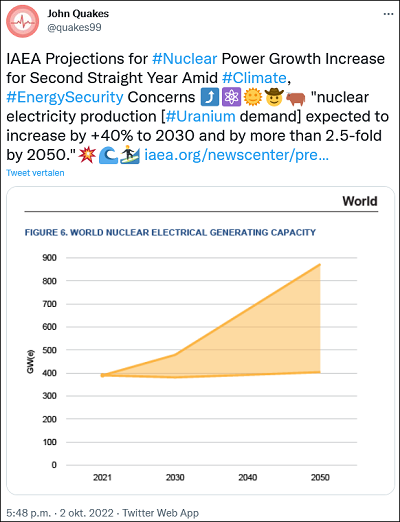

Als laatste nog even dit

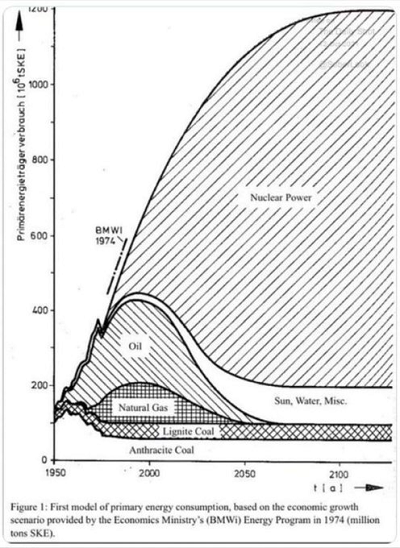

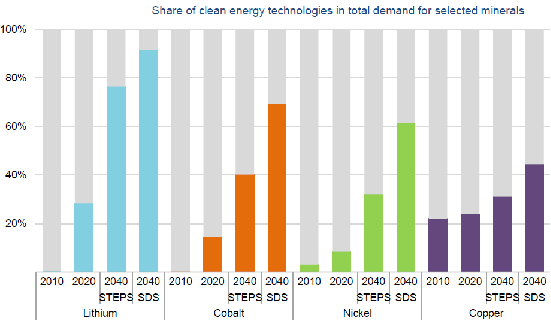

De energietransitie slokt een reusachtig deel van de toekomistige vraag naar lithium, kobalt, nikkel en koper op.

Deze mag je niet laten liggen!

Geen grondstof waarnaar de vraag zó hard stijgt als lithium!

Eerder vertelde ik u al over een lithiumaandeel dat we écht niet konden laten liggen.

Grote, winstgevende lithiumproducent die twee mijnen in productie heeft, met daarnaast maar liefst 11 projecten in verschillende stadia van ontwikkeling.

Komend jaar gaan 3 van deze 11 projecten in productie, waardoor productie stijgt van ongeveer 50 naar 80 kiloton.

Winst stijgt dit jaar met bijna 60% terwijl we voor volgend jaar minstens 50% winstgroei verwachten.

Omdat de winst dit jaar zelfs een stuk harder steeg dan de aandelenkoers, is het aandeel spotgoedkoop geworden.

Je koopt het nu voor nog geen 9 keer de voor komend jaar verwachte winst!

Op basis van het enorme groeipotentieel berekenden wij een koerspotentieel van maar liefst 600%.

En dan houden we nog geen rekening met een enorme stijging van de lithiumprijs die onvermijdelijk is.

Ongelimiteerd koerspotentieel!

Bestel hier het splinternieuwe “Super Rendement Rapport”