Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

Zo pakt u (ook als u geen Twitter heeft, of mij niet volgt) toch een paar interessante berichten mee.

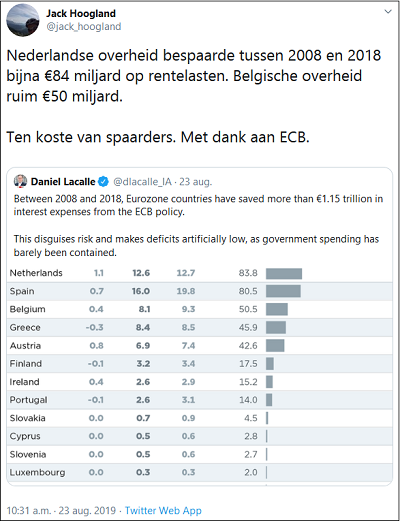

1. Spaarder sponsort overheid

In onderstaande tweet zien we een tabel, die aangeeft hoeveel overheden sinds de kredietcrisis al hebben bespaard aan rentelasten op hun staatsschuld.

De tweet zegt genoeg. Feitelijk zorgt de lage ECB-rente ervoor dat spaarders worden belast, zodat de overheid fors bespaart op rentelasten.

De spaarder sponsort de overheid. Met negatieve rente zal dit alleen maar toenemen.

2. Ophef in Duitsland

Intussen ontstaat er in Duitsland steeds meer ophef over de spaarrente, vooral met het vooruitzicht op negatieve spaarrente.

Het frappante van dit artikel is dat het feit dat Duitsers gemiddeld 10% van hun salaris opzij zetten wordt beschreven als een nationale obsessie.

Als je spaart, heb je tegenwoordig dus een obsessie. Ben je blijkbaar niet helemaal goed bij je hoofd.

Eerder deze maand schreef ik dit artikel over de gevolgen van negatieve rente.

3. Hoogste koers ooit

Het gevolg van negatieve rente, naderende extreme maatregelen door centrale banken en de handelsoorlog is dat de goudprijs fors stijgt.

De goudprijs steeg in euro’s gemeten zelfs naar de hoogste koers ooit.

Afgelopen vrijdag vertelde ik u in dit artikel waarom dit slechts het prille begin van een langjarige bull markt is.

Goud gaat naar $10.000!

4. Staatsvijand nummer één

Afgelopen vrijdag was een speciale dag.

Nadat China nieuwe importheffingen op Amerikaanse producten aankondigde, ging Trump helemaal los op Twitter.

Hij was hoogst persoonlijk verantwoordelijk voor één van de slechtste beursdagen van het jaar.

Trump is al maanden bezig met het hevig bekritiseren van Fed-baas Jerome Powell.

Maar vrijdag ging hij een stap te ver. Hij suggereerde dat Powell een grotere vijand van de VS is dan China.

Trump bombardeerde de baas van zijn eigen centrale bank (een man die gewoon zijn werk probeert te doen) zowat tot Amerikaans staatsvijand nummer één.

Veel gekker kan het niet meer worden.

5. Verlies van vertrouwen

Volgens de geniale Ben Hunt heeft Trumps vertrouwen bij professionele beleggers afgelopen vrijdag een enorme deuk opgelopen.

Iedere professionele belegger twijfelt nu aan Trumps competentie.

Vrijdag vertelde ik u al dat beleggers nu steeds voorzichtiger worden met hun geld.

Dat ze hun geld niet zomaar meer uitlenen aan tech-bedrijven die alleen maar verlies lijden. Met als gevolg dat veel van die bedrijven het niet gaan overleven.

De toenemende twijfel over Trumps acties zorgen voor nog meer onzekerheid, dus nog meer voorzichtigheid bij (obligatie)beleggers.

Verhogen de kans op een forse beursdaling.

Als laatste nog even dit…

Persoonlijk vind ik Trump een dweil van een vent. Maar dat betekent nog steeds dat hij gelijk heeft als het gaat om China.

Daarom is onderstaande tweet razend interessant.

Ook als je een bloedhekel aan Trump hebt, moet je hopen dat Trump de handelsoorlog met China wint.

Want feitelijk pakt hij een enorm probleem aan dat Clinton heeft veroorzaakt en dat Bush en Obama alleen maar groter hebben laten worden. Dat allemaal terwijl de EU zat te slapen.

Politici en media in Europa vinden het echter belangrijker om Trump te bekritiseren dan om eens te onderzoeken wat die Chinezen allemaal uitspoken, en hoeveel schade dat aan Europa toebrengt.

Hun afkeer van Trump belemmert ze om naar de feiten te kijken. En dat kan grote gevolgen hebben.