Als u er nog nooit van gehoord hebt, dan is het daarvoor nu de hoogste tijd. Je hoort er nooit een politicus over spreken, maar het speelt een bepalende rol in de eurocrisis. TARGET2 is een soort betalingssysteem tussen banken uit EU-landen.

Als Spanjaarden massaal hun geld overboeken naar Nederlandse bankrekeningen, dan leent de DNB hetzelfde bedrag (via de ECB en de BdE) terug uit aan die Spaanse banken.

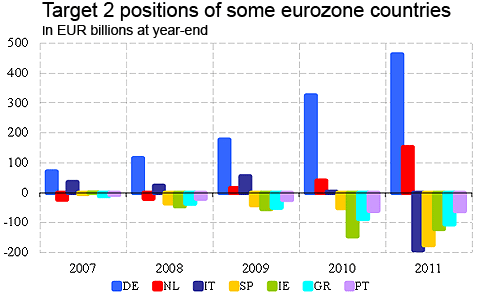

En zo komt het dat DNB per eind 2011 een totale vordering van maar liefst €150 miljard heeft. Op Zuid-Europese centrale banken. Zie onderstaande grafiek die ik van de DNB website plukte.

De kapitaalvlucht uit zuiderse landen gaat in 2012 uiteraard in volle hevigheid door. Inmiddels is de DNB-vordering dan ook opgelopen tot ongeveer €200 miljard.

Het is heel simpel

Ik kan u hier de hele logica geven van wat allemaal zal gebeuren, maar ik ga dat niet doen. Want het is heel simpel. Zodra Griekenland de euro verlaat, zullen Portugal, Italië en Spanje volgen. En heeft Nederland alleen als gevolg van dit ‘geniale’ TARGET2 systeem een schadepost van minimaal €200 miljard. En is Nederland failliet. Voor Duitsland geldt uiteraard hetzelfde.

Als u zich dus afvraagt waarom compleet failliete landen als Griekenland en Spanje toch financiële steun krijgen, dan is TARGET2 het antwoord. Ieder euroland dat uitstapt zal de boel doen ontploffen. Nederland en Duitsland hebben geen keuze. Ze moeten er alles aan doen om de boel bij elkaar te houden.

Wat dan?

Het ‘pappen en nathouden’ is niet vol te houden. Ofwel krijgen de EU-politici onderling ruzie en spat de boel uiteen. Ofwel zal de ECB massaal geld printen om de boot drijvende te houden. In beide gevallen lijkt het ons cruciaal om vooral niet teveel spaargeld in euro’s te bezitten.

Gratis rapport

In ons gratis rapport “Wees voorbereid en heb een plan!” vertellen we u wat wij de komende jaren WEL met ons geld gaan doen, en wat vooral NIET.

Vraagt u het rapport hier aan.