Afgelopen dinsdag vertelde ik u al over het feit dat vooral pensioenfondsen in risicovolle junk-obligaties beleggen.

Gewoon omdat die meer rente opleveren. Tegelijk hebben we een sterk vermoeden dat ze ook met geleend geld in dat soort obligaties beleggen.

Ideale manier om het rendement op te krikken. Zolang het goed gaat.

Tot beleggingsproducten verpakte leningen

Daarnaast zien we steeds meer een trend dat pensioenfondsen beleggen in tot beleggingsproducten verpakte leningen. U weet wel, die dingen waardoor het in 2008 zo erg mis ging.

Uit de tweet hieronder blijkt alvast dat het Nederlandse pensioenfonds PGGM heeft belegd in zo’n pakket leningen van het nu failliete Britse bouwbedrijf Carillion.

HSBC had dus te veel geld geleend aan bouwbedrijf Carillion. Wilde haar risico verlagen. Maakte een mooi pakketje leningen en verkocht dat als beleggingsproduct met relatief hoge rente aan pensioenfondsen. Toen Carillion haar leningen niet langer kon afbetalen, waren beleggers (pensioenfondsen) de klos.

Het Financial Times-artikel meldt tevens dat PGGM een grote belegger in dit soort tot beleggingsproducten verpakte leningen is.

Maar dat is nog niet alles.

Europese pensioenfondsen zitten massaal short VIX

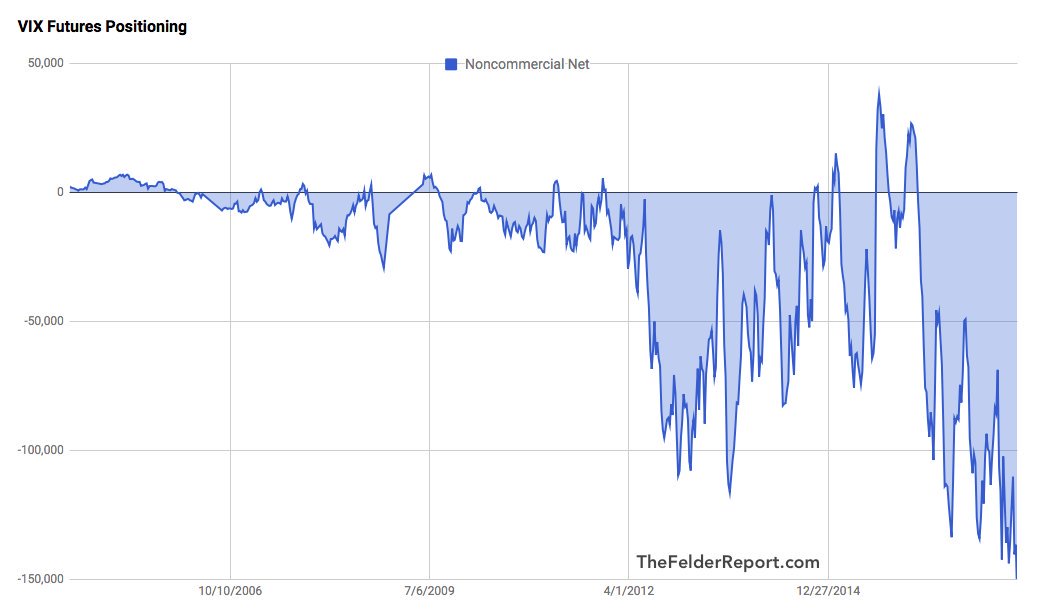

Op de grafiek hieronder zie we dat beleggers voor een record bedrag shortposities op de VIX-index hebben. Ze speculeren erop dat alles op de beurs voorlopig kalm blijft.

Dit werkt als een ongedekt geschreven call-optie. Gebeurt er niets, dan maak je een leuk extra rendement. Zodra de vlam echter in de pan schiet, lopen verliezen in korte tijd enorm op.

Ik weet dat Europese pensioenfondsen massaal dit soort shortposities op de VIX hebben. Dus zeer waarschijnlijk ook Nederlandse.

Typisch gevalletje van “picking up pennies in front of a steamroller”.

Dit gaat fout aflopen

Beleggen in junk-obligaties, in tot beleggingsproducten verpakte leningen én enorme short posities op de VIX-index.

Ik kan niet anders dan concluderen dat dit faliekant mis zal gaan zodra rentes straks stijgen en de beurs een forse daling inzet.

Reken er dus alvast maar op dat pensioenuitkeringen straks fors zullen dalen en dat pensioenpremies fors zullen stijgen.