Vorige week plaatste ik op mijn Twitter account een link naar een artikel dat ging over Nederland. De schrijver beweerde dat Nederland wel eens de oorzaak zou kunnen worden dat straks de euro uit elkaar valt. Niet om politieke, maar om economische reden. Want Nederland is economisch gezien een stuk zieker dan je op het eerste gezicht zou denken.

Huizenprijzen kunnen met nog 39% omlaag

Als in een land de stijging van huizenprijzen ongeveer gelijke tred houdt met de stijging van het gemiddelde inkomen, dan is er sprake van een gezonde huizenmarkt. Logisch, want een huis blijft dan door de jaren heen altijd even betaalbaar.

Sinds 1995 steeg in Nederland het gemiddelde inkomen met 48%. Huizenprijzen waren per eind 2012 maar liefst 144% hoger dan in 1995. Huizenprijzen zijn daarmee vele jaren lang fors harder gestegen dan het gemiddelde inkomen.

Als een huis in de toekomst weer net zo betaalbaar gaat worden als in 1995, dan zal de prijs van een gemiddeld huis vanaf het huidige niveau met maar liefst 39% dalen. Of we daadwerkelijk een dergelijke daling gaan zien, kan ik niet zeggen. Maar dat we nog een forse daling voor de boeg hebben, lijkt mij overduidelijk.

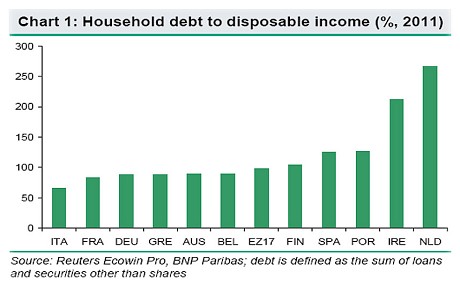

De hoogste schulden van Europa

Door de veel te ruime hypotheekrenteaftrek én doordat banken hypotheekleningen verstrekten tot 120% van de waarde én doordat aflossen niet langer hoefde, zijn de totale schulden van Nederlandse huishoudens fors hoger dan die in andere Europese landen. Zie onderstaande grafiek…

De Nederlandse burgers hebben de afgelopen 15 jaar massaal huizen gekocht. En hebben daarvoor massaal schulden gemaakt. Hoe verder de huizenprijzen dalen, hoe meer huizenbezitters onder water komen te staan. Hoe meer mensen niet kunnen aflossen. Hoe groter de problemen voor de banken worden.

Nederlandse banken zijn te groot

De vier grootste Nederlandse banken zijn samen ongeveer vier keer zo groot als de gehele Nederlandse economie. Dat betekent dat als Nederlandse banken écht in de problemen komen, de economie te klein is om die problemen te kunnen absorberen.

Ik heb u al vaker verteld waarom ik geen vertrouwen heb in de financiële stabiliteit van banken. Een verdere daling van Nederlandse huizenprijzen maakt de problemen voor banken nog een stuk groter en doet mijn vertrouwen in banken nog verder dalen.

Feiten kennen is eerste stap tot de juiste maatregelen

Het spijt me als de boodschap deprimerend is, maar cijfers zijn cijfers. En feiten zijn feiten. Je moet de feiten willen kennen. Want dat stelt u in staat om de maatregelen te nemen die nodig zijn om deze crisis goed door te komen.

In ons gratis rapport Wees voorbereid en heb een plan! geven we u verschillende mogelijkheden om niet alleen heelhuids, maar om zelfs als winnaar uit deze crisis te komen. We vertellen u wat we wél doen en daarnaast ook wat vooral niét.

Vraagt u dit unieke gratis rapport hier aan.