Iedere maandagochtend sturen we u een nieuwsbrief met daarin vijf interessante berichten die we de week voordien op Twitter zijn tegengekomen.

Zo pakt u (ook als u geen Twitter heeft, of mij niet volgt) toch een paar interessante berichten mee.

1. Handelsakkoord

Vrijdag gingen aandelenkoersen omhoog en goud omlaag omdat er een handelsakkoord tussen de VS en China was.

Beleggers gaan er (ten onrechte) vanuit dat met een handelsakkoord direct alle seinen voor de wereldeconomie weer op groen staan.

Ten eerste is het een mini-akkoordje én een flutakkoordje. Ten tweede staat er (zoals de tweet al aangeeft) nog niet eens iets op papier!

Volgens Trump gaan de Chinezen grote hoeveelheden Amerikaanse landbouwproducten kopen. Alleen melden de officiële Chinese media daar niets over.

Niet zo verwondelijk dat er een dag na aankondiging van Trumps greatest deal ever al de nodige scepsis is.

2. Haalt de kerst niet

Ook op Wall Street zijn de twijfels gerezen over de deal die Trump heeft gesloten met de Chinezen.

Dit is maar een piepklein onderdeeltje van de handelsoorlog, terwijl de échte oorlog met China wordt uitgevochten op geheel andere fronten.

Wall Street veteraan Art Cashin verzuchtte dan ook: I don’t think this gets us to Christmas.

3. Zwarte lijst

Dat de handelsoorlog met China om véél meer gaat dan alleen handel, blijkt wel uit onderstaand bericht van vorige week.

De VS plaatste vorige week een aantal Chinese fabrikanten van video-surveillance apparatuur (waaronder Hikvision) op de zwarte lijst.

Ook uitte Minister van Buitenlandse zaken Pompeo zware kritiek op hoe China meer dan een miljoen Oeigoeren in het westen van China behandelt.

Dat alles in dezelfde week als het sluiten van dit zogenaamd historische handelsakkoord.

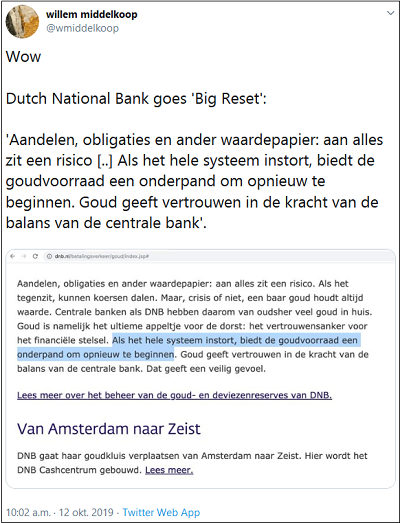

4. DNB adviseert goud

Onderstaande tweet van Willem Middelkoop verwijst naar een passage op de website van De Nederlandsche Bank (DNB).

DNB geeft aan dat ze als centrale bank een voorraad goud aanhoudt voor veiligheid.

Goud behoudt altijd haar waarde. Als het hele systeem instort, biedt de goudvoorraad onderpand om opnieuw te beginnen.

DNB adviseert daarmee impliciet om een deel van je spaargeld om te zetten in goud.

In dit artikel vertelde ik u vorige week dat negatieve rente zal leiden tot een massale vlucht richting de veiligheid van goud. Met als gevolg een enorme stijging van de goudprijs.

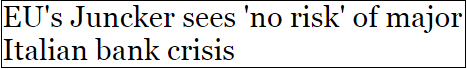

5. Instortingsgevaar

In de tweet hierboven geeft DNB aan dat goud veiligheid biedt als het financiële systeem instort.

Dat laatste is dichterbij dan velen denken.

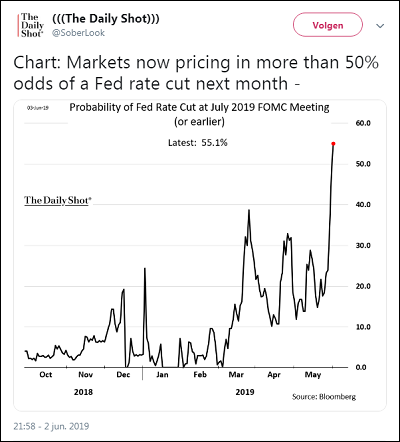

De centrale bank bepaalt de korte termijn rente. Aan die rente lenen banken elkaar vervolgens geld.

Onlangs bleek echter dat er een probleem is. Banken die wilden lenen konden geen onderpand geven, waardoor de korte rente omhoog schoot.

Een fors hogere korte rente snijdt banken direct de keel af en stort de economie in een diepe crisis.

Om die korte rente onder 2% te houden, moet de Federal Reserve $83 miljard printen, die ze uitleent aan banken die een tekort aan liquiditeit hebben.

Ofwel, $83 miljard printen om de boel overeind te houden.

Die stress zal alleen maar groter worden. Goud bezitten wordt steeds belangrijker.

Lees hier nog even mijn artikel van vrijdag!

Als laatste nog even dit…

Film is een belangrijk onderdeel van propaganda. Hebt u al eens een Amerikaanse film gezien waarin een Chinees de slechterik is?

In een fascinerende twitterdraad vertelt Josh Wolfe ons waarom Amerikaanse films in de jaren ’80 wel volop Russische slechteriken hadden, maar nu geen Chinese.

Kort antwoord: De Chinezen hebben de halve Amerikaanse filmindustrie opgekocht!