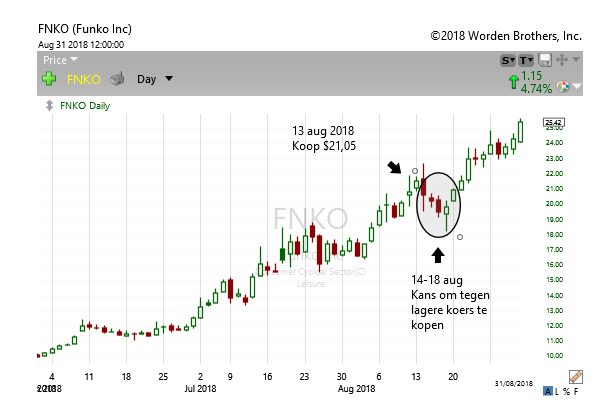

Dinsdag liet ik u in dit artikel de koersgrafiek zien van het snel groeiende Funko (FNKO), dat we op 13 augustus na fantastische kwartaalcijfers selecteerden.

We stonden met dit aandeel op 21% koerswinst.

Slechts twee dagen later staan we op 29% koerswinst.

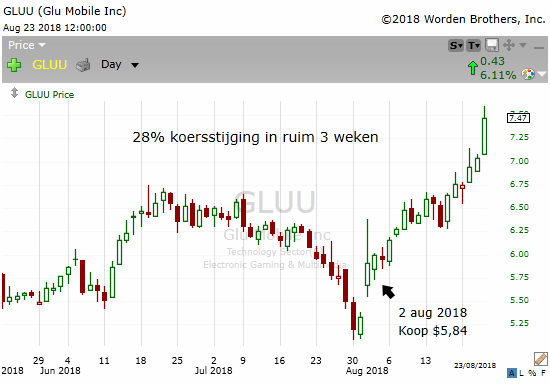

Zo hard kan het gaan met relatief goedkope aandelen van zeer goed presterende bedrijven die door goede nieuwsberichten positieve media aandacht genereren.

GoedNieuwsBeleggen-abonnees die het aandeel toevallig een paar dagen later kochten, staan op 35% tot zelfs 42% koerswinst.

Zodra de hypes voorbij zijn…

Door de hypes in ETF’s en FANG-aandelen was 2018 tot nu toe een beetje een kwakkeljaar.

Nu zien we het rendement voor onze neus weer aantrekken. Juist op het moment dat de hype in FANG-aandelen enorm aan het afzwakken is.

Zodra die hypes straks definitief voorbij zijn, ga je de beurs met GoedNieuwsBeleggen weer (drie)dubbel en dwars verslaan!

Alleen aandelen van bedrijven waar het fantastisch mee gaat

Het mooiste van alles is dat GoedNieuwsBeleggen een supersimpel te volgen beleggingsstrategie is.

Je houdt 15 aandelen in portefeuille. Aandeel kopen. Gemiddeld twee maanden vast houden. Aandeel verkopen. Nieuw aandeel kopen.

En je belegt enkel en alléén in aandelen van bedrijven waar het fantastisch mee gaat.

Met deze topstrategie ga je gouden tijden tegemoet!

Klik hier om ook GoedNieuwsBeleggen-abonnee te worden.